(本文作者Jamie McGeever为路透专栏撰稿人,以下内容仅代表其个人观点)

原标题:贸易战升级外界再度聚焦中国所持美债

根据这个理论,中国抛售美债会严重损害两国的金融,而且可能波及到其它领域,所以中国不会那么做。如果不顾忌这点,就是经济超级大国版的“相互保证毁灭”学说。

但随着中美贸易关系紧张态势严重升级,中国抛弃美债可能不再是完全不可能的情形。

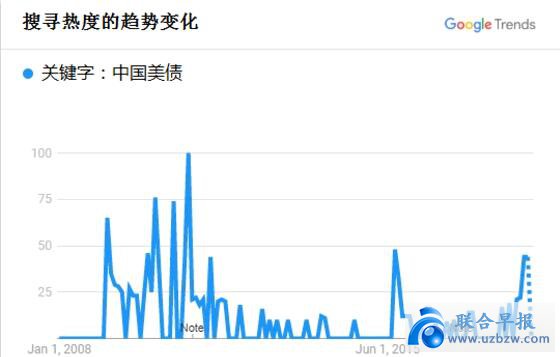

现在外界比近年来的任何时候都要更加关注此事,当然是自2015年8月以来,当时对中国经济放缓的担忧吓坏了全球市场并促使北京引导人民币小幅贬值约2.5%。

在美国,谷歌新闻搜索“China Treasuries”(中国美债)和谷歌网页搜索“China selling Treasuries”(中国出售美债)的数量现在都是2015年8月以来最多。

至少这个议题已经回到美国大众的关注视野。若如同多数观察人士的预期,这场贸易战进一步升级,这个议题也将很快回到债市的关注视野。

特朗普政府本周宣布将对2,000亿美元的中国输美商品加征10%关税,中国立即予以反制,对原产美国约600亿美元进口商品加征关税。

但中国能够惩罚的美国进口商品目标相对较少,因此中国或许会选择以汇率作为武器,允许人民币兑美元扩大跌势,在3月以来的10%贬幅上进一步扩大。

上述汇率走势是在关税举措实施之前,但此后中国曾承诺不走货币贬值以抵消关税影响之路。因此如果中国想抵御人民币的下行压力,那么可能不得不抛售一些美债持仓。

根据7月数据,中国3.12万亿(兆)美元的外汇储备中,美国公债占1.17万亿美元。中国可能会让该投资组合减少、放慢或暂停购买美债,或者直到直接出售公债。

今年我们已曾讨论过这个问题。中国1月时否认了一份媒体报导,报导称中国官员建议减缓或暂停购买美债,因为对他们而言该市场吸引力下降且贸易紧张氛围加剧。

“这个新闻可能援引了错误的消息来源,”中国国家外汇管理局表示,并挖苦称“或许是假新闻”。

对美国收益率的影响则有待商榷。美国公债市场规模达15.7万亿美元,中国积累速度放缓,压根不买进甚至直接抛售,都会被轻松吸收。

一些分析师认为,市场“流动”对收益率的影响为零,对美联储政策的预期才是关键。其他人则认为市场“流动”对收益率有影响,但最多也只是微乎其微的影响。

前美国财政部经济学家、全球资本流动专家Brad Setser估计,在其它条件不变的情况下,中国解除其全部的投资组合,起初可能会将10年期美债收益率推高30个基点。

Setser 6月在一篇文章中写道,即使10年期美债收益率被推高60个基点会带来痛楚,但最终也是可以承受的。他指出,华府有最后的王牌:“美联储是世界上唯一能做到买的比中国可抛售的还多的角色”。

不过这仍将是未知且危机四伏的领域。经济向前迈进、美联储持续升息并缩减其资产负债表,对美债构成压力。

美国财政部发债为特朗普1.5万亿美元的减税计划买单,使得新债供应大增。10年期美债收益率再度回升至3.00%这道心理关口上方。

此外,中国对美债的需求可能大不如前。中国经济过去几十年的荣景主要靠美国消费市场打造。庞大的贸易顺差大举流入美债,为中国累积外汇储备的同时,也帮助推低美债收益率、维持美国经济运转以及美国消费者支出。

目前中国经济增速仅为金融危机前的一半,而且料将持续放缓。可以说目前中国的经济成长对出口的依赖程度较低,经常帐盈余也只有十年前的五分之一。

中国有可能开始削减手头的美债吗?我们可能很快就能看到答案。(完)

编译 张涛/蔡美珍/李爽/侯雪苹/陈宗琦;审校 刘秀红/许娜/张明钧/王琛