文/时晨晨

导读:周三,继续分析上市公司。我们冒着天大的压力分析上市公司,就是为了提倡价值投资理念。希望有更多的人,起码不在市场中受骗上当。本周分析一家破落户上市公司,凯瑞德基因本来就不好,经过管理层的不懈努力,卖光了固定资产,货币资金也基本上消耗光了,还有3个多亿的转让款大概率收不到;同时,公司又溢价10倍收购了大股东自己人控制的屹立由。凯瑞德,你还能更悲催一点吗?

上帝说要有光,于是便有了光。有上市公司说要赢利,就有了赢利。

按照惯例,凯瑞德今年业绩要扭亏为盈。2016年财报公布后,凯瑞德净利润果真扭亏为盈,净利润由去年亏损1.05亿到盈利1635万。

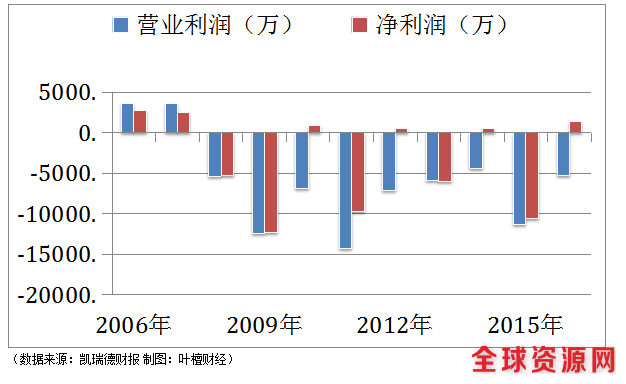

上市以来,凯瑞德只有前两年营业利润和净利润是正值,其余都是一年盈利,一年亏损,并且都是小幅盈利,大幅亏损。看到这里,是不是有点眼熟?是的,商赢环球就是这样。

八年营业利润负值,净利润却能隔年盈利,难道这些年来,凯瑞德管理层的主要精力根本没放在主营业务上,而是放在了营业外收入上?否则,是怎么做到这样奇葩财报的?

01.❖ 硬资产被卖光 靠变卖“家产”过日子

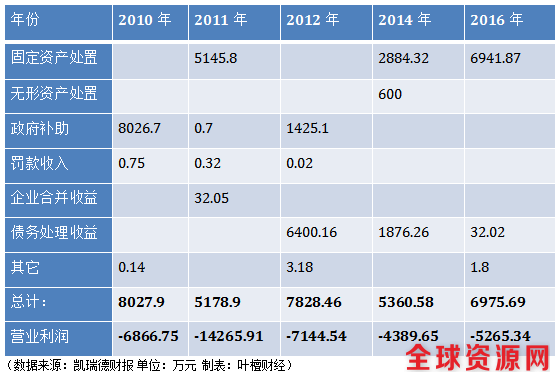

营业外收入扮演着重要角色,主要有政府补助、债务重组、固定资产和无形资产处置等。这些不是无足轻重的小数目,刚好能让净利润实现扭亏为盈。

2016年也不例外。2016年,公司更改主营业务,由纺织业变为互联网服务行业,当年营业收入3363.36万,营业成本2084.94万,管理费用和财务费用分别高达1860.58万和2648.27万,占营业收入的比重分别为55.32%和78.74%,资产减值损失又增加了1799万,最后导致营业利润亏损5265.34万。

简单来说就是,2016年凯瑞德营业收入一共才三千多万,营业利润就一下子亏损五千多万。要不是上市公司,它早就关门了。2015年也是这样,营收才六千万,营业利润一下子亏损了一个多亿。

前些年,影响凯瑞德营业利润的主要因素就是营业成本较大,纺织业毛利率较低。但是,自2015年以来,凯瑞德就开始出售纺织业。截止2015年底,纺织业业务已经出售一大部分,纺织业营收由2014年的5.47亿将至当年底的4990万。与此同时,生铁和煤炭业务完全剥离。

奇怪的是,公司业务都卖的差不多了,营收已经将至以前的4.74%,为什么管理费用和财务费用不仅没有相应下降,反而有所增加?!以至于这两项费用占营业收入的比重达到六七成,严重拖累了公司近两年的营业利润。

资产腾挪,管理费用和财务费用都是小钱,固定资产和业务出售才是续命钱。公司经营利润亏损,凯瑞德只能靠出售硬资产等营业外收入来保证净利润,这让人联想到靠卖祖屋过日子的败家子。

2016年,凯瑞德出售了包括房屋及建筑物、机器设备在内的固定资产,取得6941.87万的营业外收入,实现净利润扭亏为盈。

经过管理层这么多年的不懈努力,凯瑞德的硬资产——固定资产终于被管理层差不多卖光了,巅峰时期最多7.7亿,现在仅剩区区339.58万。

看到这里,不禁为管理层感到“担忧”,以后营业利润要是继续亏损,这可咋弄?连房子都卖了,“卖房保壳”的路子也堵死了。

02.❖ 货币资金被耗尽 发生“旱灾”

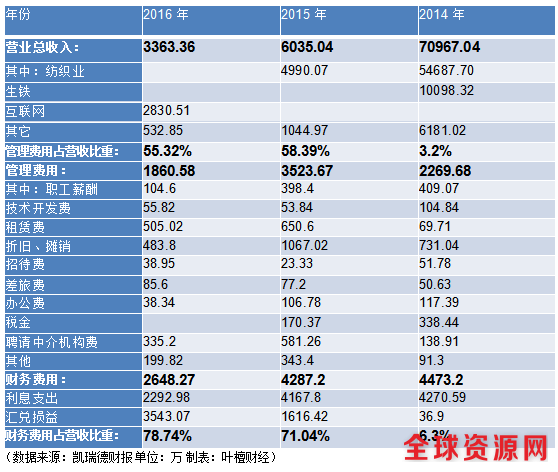

业绩经营的差,凯瑞德货币资金状况自然也好不到哪里。

最近三年,凯瑞德经营性净现金流净额就一直是负值,所幸的是,经营性活动导致现金流净流出的额度正逐步下降,分别为-3548.85万、-2056.01万和-579.69万。

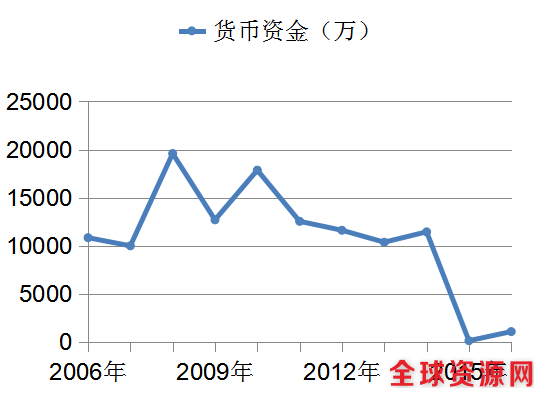

靠常规经营不能获得充裕的现金流,凯瑞德货币资金紧张。公司到底多缺钱?从规模上看,2014年及以前财年,凯瑞德的货币资金还长期保持在1个亿以上,但是到了2015年,公司货币资金就只剩下90.80万。2016年稍微好一点,但也只有1041.20万。

(数据来源:凯瑞德财报 制图:叶檀财经)

货币资金急剧下降,凯瑞德捉襟见肘,银行借款逾期。根据公司财报,2016年12月31日,公司银行借款有3,932.50万元逾期,公司已于2017年1月26日偿还了上述银行贷款;截止审计报告公告日,公司有13,612.50万逾期借款。

银行借款逾期,应付账款逾期不足为奇。根据2016年公司财报,凯瑞德当年应付账款账龄超过1年的金额大概是6201.82万,原因均是结算不及时。

(来源:凯瑞德2016年财报)

结合来看,公司房屋、机器设备等固定资产基本被卖光了,公司货币资金也基本上消耗光了,软资产商誉倒是增加了近两个亿。硬的出去了,软的增加了。

03.❖ 出售纺织业务 但是转让款呢?我说——把钱拿来

2016、15两年至关重要,公司完全退出了纺织业务,进入互联网服务行业。这从公司固定资产和货币资金规模变化也可以看出来。

2015年7月份,凯瑞德决定出售纺织业务。2015年11月份,凯瑞德决定进入互联网服务行业。

凯瑞德的纺织业务值多少钱呢?根据审计报告,截止2016年,凯瑞德累计转出资产账面价值83,978.78万元,累计转出负债账面价值10,568.22万元,已累计置出净资产账面价值77,277.54万元,约定对价为81,920.70万元。

2016年4月26日,凯瑞德收到交易对方山东德棉集团有限公司支付的资产转让款共计28,431.56万元。

款还没收全,资产就已经过户给了山东德棉。然后,戏剧性的一幕出现了:剩余的款项山东德棉不还了!不还了!

还好,凯瑞德第一大股东第五季实业在2015年8月10日做出承诺,公司收不到钱,自己可以先垫。

当前的情况是,凯瑞德公司共收到转让价款48,852.95万元,其中山东德棉集团支付的转让价款为28,432.51万元,浙江第五季实业有限公司代山东德棉集团有限公司支付的转让价款为20,420.44万元。

当当当,这里敲敲小黑板,凯瑞德还有33,067.75万元转让价款未收到!

正因为这事儿,会计师事务所给凯瑞德2016年年报出具了非标准意见审计报告。审计师认为,虽然浙江第五季实业有限公司对此项应收款项公开承诺代偿,但是否能够足额收回并及时支付未能转出的负债尚存在重大不确定性。

深交所赶紧发关注函,同时股票停牌,普通散户资金被锁进去。这桩匪夷所思的资产出售交易,被坑的还是普通散户股民。

04.❖ 溢价十倍收购资产 屹立由是何方神圣?

凯瑞德出售资产的交易曲折离奇,收购资产的交易更是意味深长。

根据公司《重大资产购买暨关联交易报告书(草案)》,北京网数通网络技术有限公司旗下公司北京屹立由数据有限公司经审计的净资产为2128.21万元,按照资产基础法下,这家公司值2640万,增值24.05%。然后,凯瑞德按照收益法的评估,以24862.61万的价格收购净资产为2128.21万元的屹立由,溢价1068.24%,全现金收购。

这家资产溢价率如此之高的屹立由公司是何方神圣呢?凯瑞德也不避嫌,明目张胆的昭告天下,这是关联交易。

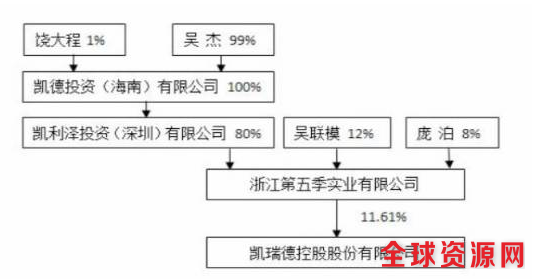

根据凯瑞德公告,屹立由的实际控制人为庞泊与舒艳超夫妻共同控制,而庞泊持有凯瑞德第一大股东第五季实业40%的股权,系第五季实业第三大股东。

(来源:凯瑞德2016年公司财报)

交易双方都受第五季实业控制,资金根本没往外跑,当然也没沉淀在上市公司内。接下来,我们按时间顺序捋一下第五季实业一个亿的故事:

在出售纺织业务的时候第五季实业曾许诺,收不到钱,自己垫。2016年8月26日凯瑞德公告称,公司收到大股东第五季实业代为支付的纺织资产出售对价款人民币1亿元。

2016年8月26日,凯瑞德公告称,凯瑞德已累计支付给股权出让方北京网数通网络技术有限公司股权收购款共计12,860万元。由于2016年5月11日、12日已经支付了3000万,因此2016年8月26日凯瑞德支付网数通转让款9860万元。

也就是说,第五季实业掏出的一个亿资金,转手就给了自己人控制的网数通,“真金白银”就在凯瑞德账上走了个过场,根本没有落地。

2016年10月11日,网数通自然人股东由舒艳超变为朱彦臣。此时,凯瑞德购买资产的尾盘还剩12002.61万没有给。这不是说第五季不要剩下的一个多亿了,实际上,朱彦臣也是第五季实业的自己人,这通过第五季实业全资子公司北京众人时代文化传媒有限公司和北京粉红粉红网络科技有限公司就能判断出来。

简单来说就是,上市公司大股东第五季实业下令,让凯瑞德溢价10倍收购自己人控制的屹立由。同时,把上市公司纺织业务卖掉了,并且还有3个多亿的转让款没收到。

作为控股股东,需要进一步公布更详细的信息,第五季实业控制的上市公司溢价10倍收购自己旗下子公司,交易价格是否真正公允,有没有利益输送;第五季实业出售上市公司纺织业业务给山东德棉,私底下是否还有其它未公布的协议,是否有掏空上市公司的嫌疑。

只有按规定披露信息,才能打消投资者的疑虑。尴尬的是,上市公司总是想方设法少公布信息,凯瑞德也不例外,但是被证监会给逮住了。

2016年10月31日下午收盘后,凯瑞德收到证监会《调查通知书》,因公司信息披露涉嫌违反证券法律规定,根据《中华人民共和国证券法》的有关规定,中国证监会决定对公司进行立案调查。

目前,证监会对凯瑞德调查中,同时由于会计师事务所对凯瑞德2016 年度财务报表出具带强调字段的保留意见,公司股票继续停牌。

05.❖ 做公司不行 做股票套现倒很有一套

从上面的分析中,我们基本可以判断,第五季实业经营公司很失败,把固定资产、货币资金基本消耗光,硬生生的把凯瑞德“掏成”一个壳。

卖掉纺织业务后,也许有人认为,说不定公司管理层能够经营好互联网服务业务呢,况且大股东第五季已经做了业绩承诺。

对于股东承诺业绩这事儿,尤其是在股价普遍被高估、市场投机严重的环境下,投资者要格外注意,因为通过收购、业绩承诺等概念炒作,公司股价大幅上涨,上市公司大股东股份增值部分远远大于业绩承诺补偿款!他们稍微卖一点股票就够了,而且跟之前相比自己还能多赚一些。

自上市以来,凯瑞德做过纺织、生铁、煤炭、大宗贸易、也卖过彩票,但是历史经营业绩告诉大家,不要过分乐观。而且,凯瑞德收购标的公司业绩不达标是有案底的。

第五季实业做公司不行,做股票的业绩如何呢?

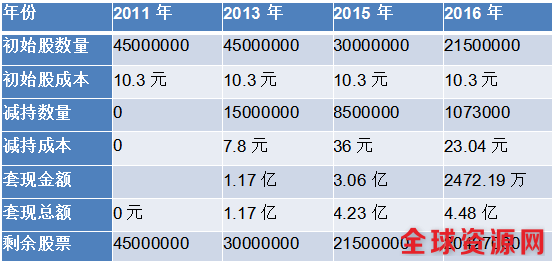

2011年7月份,第五季实业以每股10.3元的价格耗资4.63亿元取得凯瑞德前身德棉股份45,000,000股股票,占总股本比例为25.57%,成为第一大股东。

2011年三季度,德棉股份股价开始下挫,2011年年底第五季实业账面浮亏1.93亿。同期,德棉股份固定资产被弄出去2.79亿,由上期的7.72亿暴降至4.31亿。

这主要是德棉股份把这部分资产打包置换成大股东第五季实业持有的淄博杰之盟。当时,德棉股份也有业绩承诺,但是淄博杰之盟2012年和2013年均未完成净利润承诺。事后来看,对于上市公司来讲,置入的并不是优质资产。

自从控股股东更换后,德棉股份的股价就一直疲软,第五季实业也一直处于浮亏状态。终于,第五季实业撑不住了,于2013年9月份抛售15000000股,持股比例由25.57%下降至17.05%,当时股价7.8元左右,第五季实业本次减持套现1.17亿,实际亏损3750万左右。

从2014年四季度开始,随着市场好转,凯瑞德股价也跟着上涨,第五季实业账面开始出现浮盈。2015年6月份股灾来了,第五季实业迅速减持8500000股,持股比例由17.05%下降至12.22%,当时股价36元,第五季实业本次减持套现3.06亿,实际盈利2.21亿。

2016年2月份,第五季实业再次减持1073000股,持股比例由12.22%下降至11.61%,当时股价23.04元,本次减持套现2472.19万,实际盈利1394.9万。

(制图:叶檀财经)

2011年,第五季实业耗资4.63亿取得大股东地位,目前已经套现4.48亿,基本收回成本,目前还剩20427000股,市值5.46亿。期间,第五季实业还把自己的劣质资产置入上市公司,把上市公司的房屋、机器设备等固定资产基本卖光,把上市公司货币资金也基本上消耗光。

只顾自己捞得欢,哪管企业生与死。第五季实业,你是收回投资成本,并且还浮盈了,却把上司公司固定资产、货币资金基本消耗光,硬生生的把凯瑞德“掏成”一个壳,你对得起广大股东吗?你的良心不会痛吗?