原标题:今年在A股幸存的公司 都涨什么样

护城河像一个强大的威慑,令敌人不敢进攻。

——巴菲特

文/巴九灵(微信公众号:吴晓波频道)

这里的A股静悄悄。

代表市场活跃度的指标之一—融资融券(向证券公司拆借股票或借钱进行投资的业务),它的余额降至2015年以来最低。

真正的熊市,往往没有鬼哭狼嚎,只有沉寂。

10月11日,上证指数跌破2638点熔断底,这个很长一段时间看上去牢不可破的底,如今已成了遥不可及的顶。

回望2018年1月29日高点3587点,截至目前,上证指数从高位回撤超过30%,而其中的三分之一(12%),在最近9天加速完成,最低抵达2449点,如今暂时停泊2550点,依旧前路未卜。

但深谙市场的人知道,当指数跌去30%,个股必然面临着更大面积的损失。

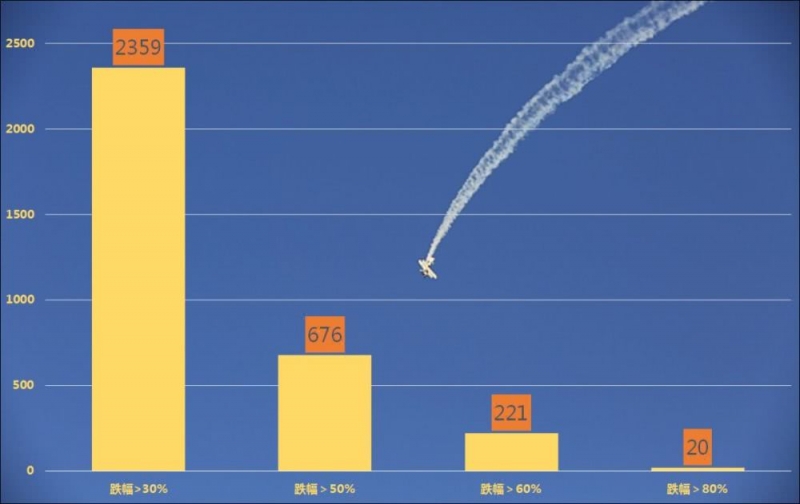

小巴统计了下,去除因各种原因停牌的个股,截至目前市场伤亡情况如下:

*数据截至2018年10月19日,以前复权股价测算

跌幅超过100%的,幸而没有。

而重灾区里,幸存者往往都是闪光的。

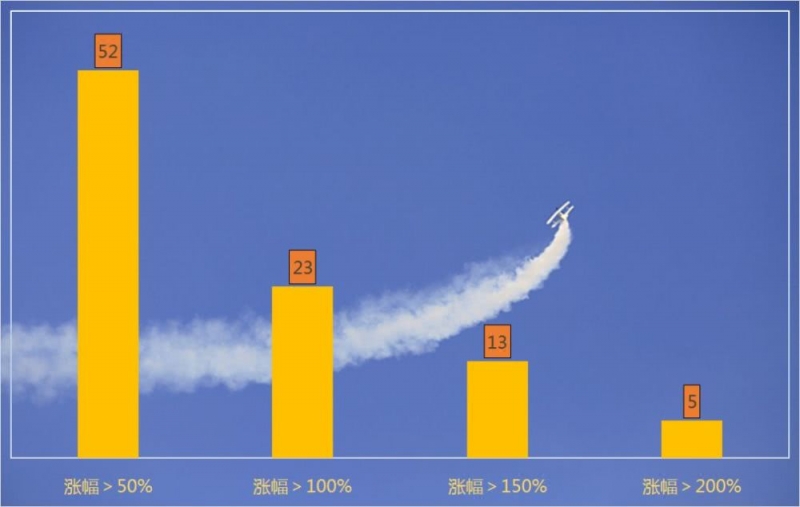

截至2018年10月19日,共计260只个股涨幅大于等于0%,仅有7.47%的个股红旗飘飘。

*数据截至2018年10月19日,以前复权股价测算

那么幸存者又有着怎样的面孔?

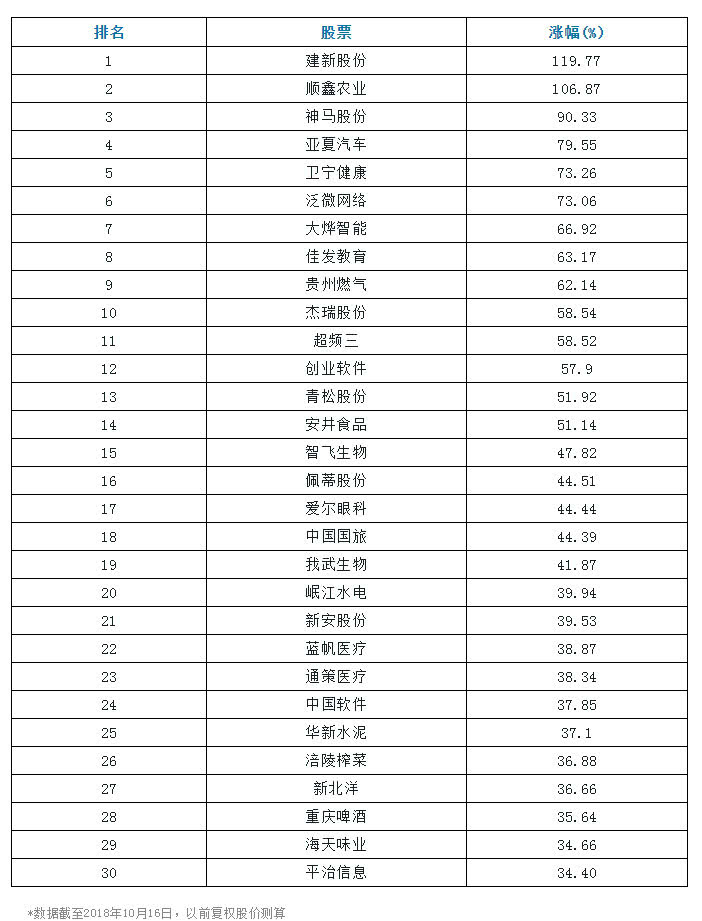

涨幅排名前50中,36家为刚上市或上市不久的新股,平均涨幅在141%左右,最高涨幅333%。

好吧,新手光环无敌。

去掉这些,小巴再度理出非新股、次新股涨幅前30名的个股。

经过一番背景调查,光荣榜上的它们面目清晰。

首先,业绩保证。

所有前排就座的个股, 业绩都保持了稳定增长,有的甚至是超出预期的高增长。

第二,没有雷区。

今年,大股东进行大比例股权质押并终爆发债务危机的个股,成为股票风险集中爆发地。然而在这30名中,大股东要么根本不质押,要么质押股数占总股本比例基本在20%以内,偿债能力稳定。

第三点么,先卖个关子,看看具体个股。

第一名,建新股份,它生产的化工原料全球仅4家在产,该原料主要用于生产热敏纸。

热敏纸,就是常见的被用来打印POS机小票、快递单、发票、飞机票、火车票、登机牌、医院心电图的纸张。

再看中国软件,中国唯一一家自主软件龙头。

又如,涪陵榨菜,中国榨菜之王;海天味业,中国本土调味品的市场较为分散,而它是业界唯一业务覆盖全国的绝对龙头。

还有中国国旅、中国软件、蓝晓科技、青松股份等等。

形容它们,市面上还有几个更体贴的用词:小行业大龙头、超级品牌、隐形冠军。

1993年,巴菲特首提“护城河”概念。在他心中,“无论如何也打不垮的卓越企业才拥有真正的护城河保护”。而本次幸存甚至发光发热的企业,似乎都拥有一条打不垮的护城河,环境越凶险,它越绽放美丽。

看完它们,谁还敢说中国A股没有价值投资呢?

所以,第三点,总结为拥有“护城河”的能力。

一些温馨提示

小巴分别于10月11日至10月19日进行了多次数据整理,短短几天,今年上涨的个股家数从276家迅速锐减到260家,即便是新股第一的中石科技,最高涨幅也从最初的383%到如今的333%。

正应了那句老话:“覆巢之下,岂有完卵?”

因此,熊市当道,小巴仅仅是本着学术交流的目的进行梳理总结,望各位周知,并重复这句话:股市有风险,投资需谨慎。

当然,今年个股“坚强的理由”仍有很多,接下来换换口味,和小巴一起听听大头们的总结。

顺便回答一个问题:

秦朔

秦朔朋友圈创始人

中国企业大者恒大局面已开始出现

分析今年以来股价表现较好的上市公司,基本存在以下几个共性:

①跟生产资料行业的关联度更高。过去两三年中,生产资料行业进行了供给侧结构性改革,去产能之后,行业集中度提高,通过涨价实现利润。

比如,2015年整个钢铁业是亏损状态,2016~2018年这三年,盈利状况一年比一年好。2015年宝钢股份全年不过几亿利润,但2018年上半年,宝钢股份实现归母净利润100.1亿元,同比增长62.23%,创上市以来同期业绩最好水平。

再比如水泥行业,原来全国有7000多家水泥厂,如今只剩3000多家,未来可能会缩减到2000多家。所以这两年水泥行业利润也很惊人。

行业集中度提高、行业整合的结果就是生产资料行业价格大幅度提高。比如螺纹钢,三年前的价格为1600~1700元/吨,最新价格已达4590元/吨。这些都会非常直观地表现在股价上。

②跟主营业务的利润增长高度相关。

过去资本市场比较活跃时,很多企业通过投资,往往使非经营性部分的利润增长很厉害。如今股市跌跌不休,投资性、非经营性的部分产生利润的难度非常大,甚至已经成为负面的包袱了。这时候依靠专业化能力和主营业务提升实实在在的利润,才是最有保障的。

③过去股市炒新炒小,一些炒作概念和题材的公司股价表现较好,如今是有一定规模和利润的企业股价表现更好。

比如,沪深两市有一千多家的民营制造业公司,到今年上半年为止,利润在1亿元以上的上市公司中,有80%的公司利润在增长;利润在1亿元以下的上市公司中,有50%的公司利润在增长。

也就是说,规模相对小的企业,利润负增长的可能性反而更大。

综合以上可以发现,行业集中度提高后,上市公司大者恒大、强者恒强的局面已经开始出现了。

管清友

企投会资本运作学术委员

如是金融董事长、首席经济学家

多方面因素导致股价下跌

逆势上扬属于小概率事件

今年确实比较特殊,股市的下跌也是多方面因素引起的:

宏观环境上:去杠杆影响还在继续,内部经济下行迹象比较明显。流动性收缩,银行也比较谨慎。

外部环境上:贸易战加重了大家的悲观预期。

公司层面上:企业盈利水平下滑,股票质押比例高,整个无风险收益率维持在高位,制约了股价的上升。

同时,市场对估值溢价越来越不看好,以往很多公司讲故事:有主题或者有概念,把前景描绘得很广阔,短期又不能落实到盈利上。遇到当前的行情,市场不再相信故事和概念,认为基本面更重要。

制度层面上:退市制度也好,发行制度也好,改革总体还是太缓慢了。

此外,还存在流动性风险,比如股市连续下跌,投资者要赎回基金,机构为了保持其流动性,不得已卖掉比较好的股票,这导致好股票也受波及下跌,甚至跌得很多。

综合以上,大部分股票下跌是正常的,是能解释通的。当然,走势好的股票也有,但这属于小概率事件,大部分投资者,包括机构投资者都很难抓住。

总的来说,今年走势比较好的股票,基本上有以下两个特征:

企业盈利和基本面不错,未来还有上涨空间;

总体上受经济周期和外部环境影响没那么大。

马红漫

上海交通大学企业竞争力研究所所长

财经评论家、经济学博士

今年市场表现并不代表价值投资逻辑

在下跌初期时,业绩有实打实增长的公司是会有一些支撑,但今年并没有,只出现了一些短期的抵抗,甚至出现后期补跌。

表现突出的个股大致分为以下几类:

第一,有国资背景和没有高比例股权质押的板块会比较突出。原因是整个市场资金面比较紧张在这种情况下,如果再做有限的资金配比的话,国资背景的优势就会比较明显。

反之,对于民营企业来讲,它们需要把股权质押出去,以换得更多的资金支持。这样在市场不断的下跌过程中,使得民营企业背景且进行了大比例质押的公司成为重点抛售对象。

第二,现金流比较好的公司,比如消费类的公司。

此外,国际经济对板块影响也比较大。大宗商品市场出现了上涨,与它们有关的A股上市公司股价也出现了上涨。

总的来说,我认为今年市场表现并不代表价值投资逻辑,更多反映了政策面、全球趋势的情况。

因此,对于未来,要注意的是

①目前走势比较强的公司,持续性是迟疑的,因为它并不一定有实质性的投资逻辑支撑。

②存在有价值投资企业被错杀的概率。比如科技创新板块,包括物联网、5G、人工智能等。也包括一些优秀的独角兽公司。这一部分上市公司反而在未来会酝酿更大的投资价值。

宋清辉

经济学家

A股能在四季度充分调整是一种奢侈

总体来看,今年股价涨得比较好的是券商、银行、军工等权重板块,在关键时刻也是它们经常出来“护盘”。

随着政策宽松和扩内需的大力推进,实体融资成本有望进一步降低,钢铁、建筑等板块有望受益于融资成本的降低,呈现出业绩与估值的双提升。此外,银行、非银金融业有望受益于实体与虚拟经济的流动性改善。

因此,接下来,银行、钢铁、房地产板块可能会有比较好的走势。

另一方面,看外围市场。

2014年下半年和2015年上半年,在全球股市大面积上涨的背景下,A股的涨幅、涨速曾一度成为全球之首,而在出现这种霸气涨幅之前,A股也曾经熊冠全球,即只要全球资本环境整体向好,平常跟不上队伍的A股会快速补涨,并走出不会令人失望的行情。

但对目前而言,这是一种奢望,若是当前行情颓废的A股能够充分调整,不排除未来会再一次走出补涨行情,重新在阶段行情中成为全球领涨者,这需要耗费大量的时间并等待重新向好的全球行情,很难在今年四季度实现。