原标题:360金融递交赴美上市IPO 最高募资额或为2亿美元

上市传闻了一段时间后,奇虎360旗下的互联网消费金融平台360金融(360 Finance)终于在10月26日美股盘后递交了赴美IPO申请,高盛和花旗作为上市承销商。

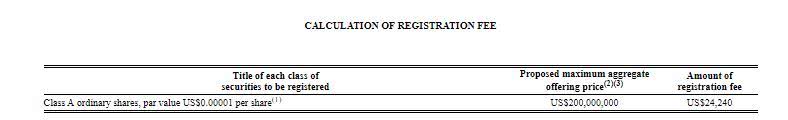

招股书显示,360金融计划2018年在纽交所发行ADS(美国存托股份),交易代码为“QFIN”,最大募资额不超过2亿美元,尚未给出IPO发行价区间。

招股书显示,截至2018年9月30日,360金融共有借款客户640万人,累计发放贷款944亿元人民币(约合143亿美元),未偿付贷款余额为347亿元(52亿美元),从2016年四季度以来的单季复合增长率分别为97%、115.6%和95.2%。

公司盈利能力呈爆炸式增长。2017年净收入为3.091亿元(4670万美元),相比之下,从2015年中旬诞生起到2016年底净收入仅为6万元人民币。截至2018年6月30日的六个月里,公司净收入为7.429亿元(1.123亿美元),2017年同期净收入为1230万元,同比涨幅高达5939.8%。

由于2017年以来业务扩展加快,公司尚未实现净盈利,且净亏损金额有所扩大。

从2015年诞生之初到2016年底,公司录得净亏损2180万元人民币,2017年为净亏损1.664亿元(2510万美元)。2018年上半年录得净亏损5.72亿元(8640万美元),高于2017年同期的净亏损6730万元。但排除股权激励后,今年上半年的净亏损降至1.06亿元(1600万美元)。

据新浪财经援引工商资料显示,360金融所属公司是北京奇虎三六零投资管理有限公司,成立于2015年5月,由北京奇步天下科技有限公司控股,持股比例为90%,实际控制人为周鸿祎。旗下平台包括你财富、私银家、360借条、360小微贷和360分期等,并参股了晋商消费金融公司、两家地方交易所和多个地方信用平台。

据公司官网介绍,360金融是中国领先的互联网消费金融平台,也是360集团的金融合作伙伴。360是中国最大的互联网公司之一,连接了超过10亿台设备。360金融携手金融合作伙伴,为尚未享受到普惠金融服务的优质用户提供个性化的互联网消费金融产品,凭借领先的风控技术,360金融以科技为驱动力,为用户提供卓越的产品体验。

据界面新闻在7月下旬报道,360金融要上市传闻不断。当时消息称,360金融完成了旗下360借条的业务拆分和独立化运营,并会在近期开始上市进程。时代周报记者联系到360金融核实,其公关人士表示,“公司对该消息不予回应与置评。”

360金融董事长刘威今年5月回应IPO问题时表示:“目前在忙业务,没有任何这方面打算。如果我们能符合金融监管要求,在国家主要金融科技领域监管政策落地后,以我们的实力随时可以IPO。”