原标题:理财子公司管理办法公布在即 上市银行非标规模有望增逾万亿

资管行业迎来新格局。Wind统计,目前已有20家银行拟设立理财子公司,注册总规模近1200亿。机构估算,如果按照意见稿的要求,上市商业银行理财非标资产规模上限将能够提高10900亿元,长期股市增量资金可观。

据第一财经日报,在11月初银保监会主席郭树清表示《商业银行理财子公司管理办法》本月下旬将正式发布后,第一财经日前从多家银行资管部人士处获悉,公布时间可能就在本周。

20家银行拟设立理财子公司

截至11月26日,四大行都已公告称拟设立理财子公司。

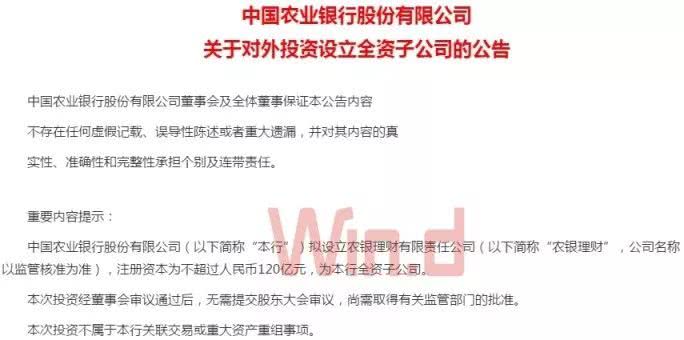

11月26日,农业银行发布公告,拟设立农银理财有限责任公司,注册资本为不超过人民币120亿元,农业银行持股比例为100%。

同日,工商银行发布公告,拟以自有资金出资不超过人民币160亿元,发起设立全资子公司工银理财有限责任公司。

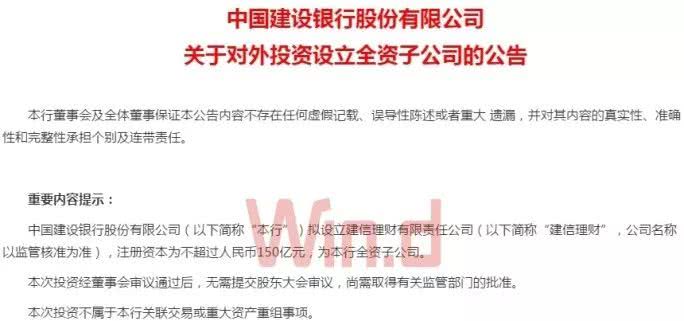

11月16日,建设银行发布公告,拟设立建信理财有限责任公司,注册资本不超过人民币150亿元,注册地拟为广东省深圳市。

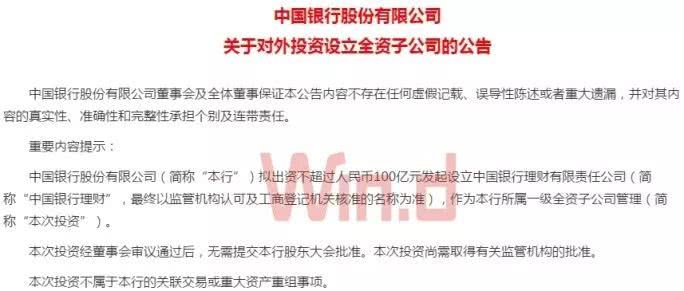

11月15日,中国银行发布公告,拟出资不超过人民币100亿元发起设立中国银行理财有限责任公司。

此外,据不完全统计,包括徽商银行、宁波银行、杭州银行、兴业银行、浦发银行、广发银行、民生银行、南京银行、平安银行、光大银行、交通银行、北京银行、华夏银行、招商银行、北京银行、中信银行、江苏银行在内的16家银行,均公告拟设立理财子公司。

Wind统计显示,目前20家银行公告拟设立的理财子公司,其注册总规模已达1170亿元。

今年以来,针对商业银行理财政策频发发布。

4月27日,央行等四部委联合发布的“资管新规”中明确规定,商业银行应设立具有独立法人地位的子公司开展资产管理业务。

9月28日,银保监会发布《商业银行理财业务监督管理办法》,明确商业银行应当通过具有独立法人地位的子公司开展理财业务。

10月19日,银保监会起草《商业银行理财子公司管理办法(征求意见稿)》对外发布。

设立周期最短可至半年

据第一财经,目前,不少银行已经向银保监会报送了材料进行备案,但并非正式受理。

华宝证券研报认为,银行理财子公司在设立所需花费的时间上,预计短则半年,长则一年多时间。

报告分析,根据规定先是提交筹建申请,银保监会在4个月内做出批准。若是批准通过,需要6个月内筹建完毕。筹建结束后可提交开业申请,银保监会在2个月内做出核准。收到核准文件后,办理工商登记并领取营业执照。领取营业执照后需要在6个月内开业。因而总结来看,未来理财子公司的设立完成预计短则需要半年,长则一年多时间。

中信明明研报分析,银行理财起购门槛降为零,或对低风险偏好的普通投资者更有吸引力,有助于银行利用自身的渠道优势进一步扩大客户群和产品规模。同时,过渡期内的现金管理类理财产品可以参照货基估值方法,并且符合条件的封闭理财产品可以采用摊余成本计量方法,加上银行在固收类投资中有丰富的经验,因此理财产品中的固收类产品可能会对债基和货基产生挤占和冲击。

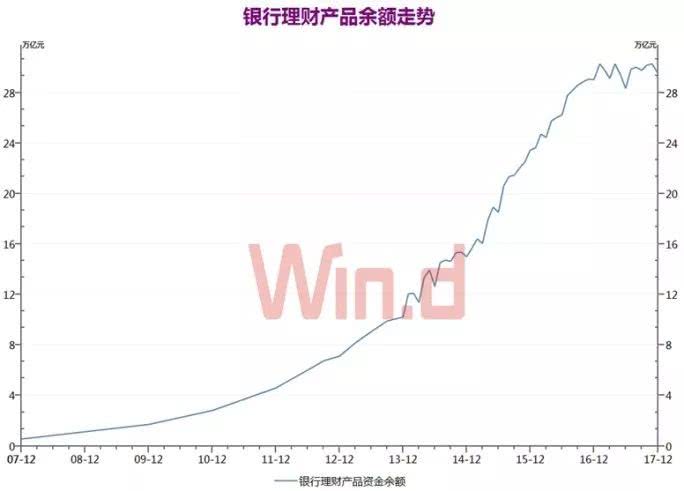

截至2017年底,银行非保本型理财产品余额为22.17万亿元,到2018年8月末,非保本理财余额为22.32万亿元,余额增速显著放缓,但6月至8月银行理财规模出现明显反弹。中信证券研报认为,可能预示着理财规模上升的可能性较大。

非标上限规模增幅有望过万亿

随着政策推进,新规能够为A股市场带来多少增量资金,也尤为关注。

申万宏源研报认为,从对资管行业格局影响角度,将形成公募、理财子公司和保险资管三足鼎立格局,未来资管行业核心竞争优势将集中于产品创新。

申万宏源研报分析,对股票市场影响角度,明确理财子公司可直接投资股票,但短期对股市增量资金有限;长期而言,基于净值化的要求,未来银行的权益资产配置占比肯定会逐步提升,长期股市增量资金可观,有助提高A股机构化水平,优化A股投资者结构。

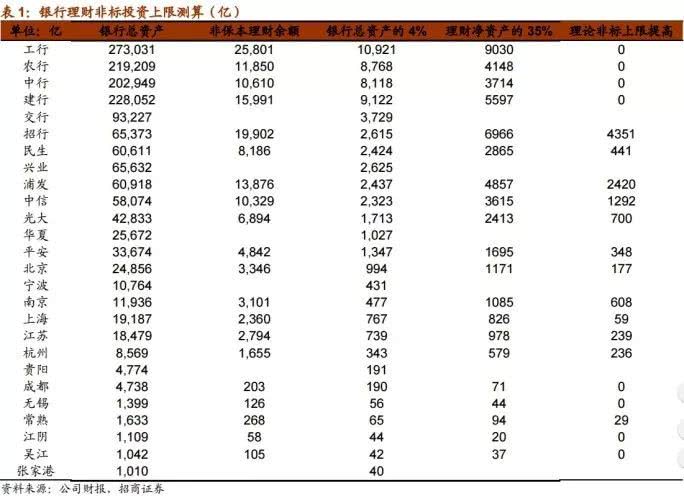

此前发布的《商业银行理财子公司管理办法(征求意见稿)》删除了非标限额不得超过母行总资产的4%,仅要求不得超过理财产品净资产的35%。

对此,招商证券研报分析,这将利好部分理财规模较大的银行,理论上未来通过理财子公司运作后非标上限提高,测算招行、南京、浦发、杭州非标上限的提升幅度相对较大。如招行非标余额不到2000亿,理财余额2万亿,总资产余额6.5万亿,按总资产4%计算非标上限2600亿,但按理财余额35%计算非标上限为7000亿。

根据招商证券测算,如果按照意见稿的要求,26家商业银行理财非标资产规模上限将能够提高10900亿元。

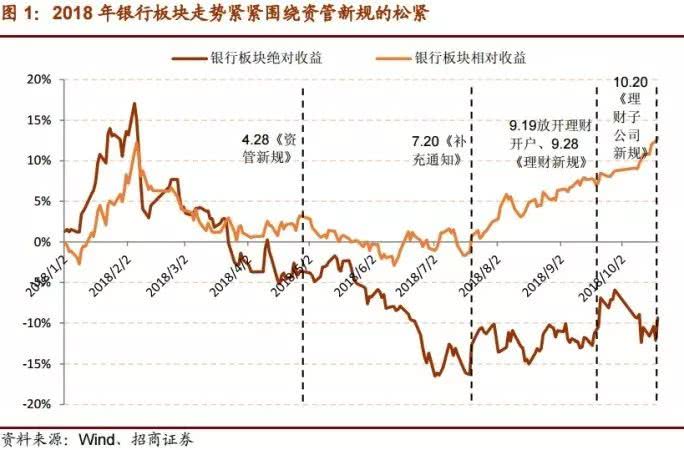

招商证券研报认为,从最严厉的《资管新规》,到《补充通知》、《理财新规》、《理财子公司新规》,放松程度递进,悲观预期逐渐纠偏。2季度后,银行股跌幅最大的阶段是在资管新规出台到6月底这段时间,政策预期也最为悲观;7月份后,随着补充通知、理财新规、理财子公司新规陆续出台,对此前过于严厉的政策有所缓和,银行股也逐步开始反弹,相对收益持续扩大。