原标题:今年第四家券商启动百亿定增,国信证券拟募资150亿

以上音频技术来自:讯飞有声

11月27日,国信证券发布150亿定增预案,成为今年第四家启动百亿规模再融资的券商。这也是国信证券自2014年上市以来,首次进行股权再融资,此前都是以债券融资为主。

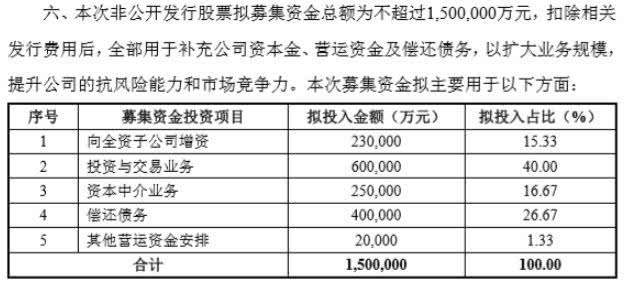

本次募集资金的用途,国信拟将40%用于投资与交易业务,26.67%用于偿还债务,16.67%用于资本中介业务,15.33%用于向全资子公司增资等。

今年初,华泰证券也曾抛出255亿的定增计划,最后于8月完成,实际募资规模142亿,并且分别引入阿里巴巴、苏宁,成为其第五和第六大股东。

目前,广发证券的150亿元定增方案也于11月3日获证监会发审委通过,而海通证券的200亿定增方案已获股东大会通过,仍需等待上会。

国信证券拟定增150亿

11月27日,国信证券抛出定向增发的预案,拟非公开发行A股股票数量不超过16.4亿股,募集资金总额不超过150亿元。

原本,国信证券拟筹划一次募资规模180亿元的配股,但今年5月因市场环境已发生较大变化,又决定终止拟募集不超180亿元的配股申请。

这次150亿元定增,是国信证券上市之后的首次股权再融资。其中,前三大股东认购的募资规模超过一半。第一大股东深投控,拟认购的股票数量不低于定增股票总数的33.53%;云南合和拟认购16.77%;华润信托拟认购1.00%。

募集资金的用途将有40%用于投资与交易业务,26.67%用于偿还债务,16.67%用于资本中介业务,15.33%用于向全资子公司增资等。

与此同时,国信证券在《未来三年股东回报规划中》提出,未来三年(2018-2020 年)以现金方式累计分配的利润不少于该三年实现的年均可分配利润的30%。

具体来说,国信还提出了差异化的现金分红政策:

1、发展阶段属成熟期且无重大资金支出安排的,进行利润分配时,现金分红在该次利润分配中所占比例最低应达到 80%;

2、发展阶段属成熟期且有重大资金支出安排的,进行利润分配时,现金分红在该次利润分配中所占比例最低应达到 40%;

3、发展阶段属成长期且有重大资金支出安排的,进行利润分配时,现金分红在该次利润分配中所占比例最低应达到 20%;

公司发展阶段不易区分但有重大资金支出安排的,可以按照前项规定处理。

今年4家券商启动百亿定增

今年初,华泰证券也曾抛出255亿的定增计划,最后于8月完成定增,实际募资规模142亿,并且分别引入阿里巴巴、苏宁成为第五及第六大股东。

除了华泰之外,广发证券也拟定增150亿元,定增方案在11月3日已获证监会发审委通过;而海通证券,200亿定增方案在6月22日获股东大会通过,目前仍需等待上会。

目前,券商再次启动定增补充资本金,募资既有子公司等项目投资需求,又有补充流动资金的目的。