原标题:腾讯音乐开盘价14.10美元 较发行价上涨8%

腾讯音乐周三在美国纽交所上市,代码为TME,开盘报14.10美元,较IPO发行价13美元/ADS上涨8.46%。开盘后,腾讯音乐涨幅扩大至12%。

腾讯音乐(NYSE:TME)首次于10月2日递交向美国证券交易委员会(SEC)递交了IPO招股说明书,并在12月10日进行了最后一次更新。招股书披露,本次IPO计划发行8200万ADS,定价区间为13-15美元,预计筹集资金10.66亿到12.30亿美元。

根据华尔街日报的消息,公司发行定价为13美元,处于发行区间的下限,对应发行后的最终市值为213亿美元。虽然实际发行低于此前的预期,但依然是自阿里巴巴以来IPO市值最高的中国企业,高于去年Spotify收购时的125亿美元的估值。

从历史业绩上看公司的收入和利润保持了良好的增长趋势,也拥有相当的增长潜力,虽然并非高枕无忧,但确是质地优良。

中国最大的在线音乐平台,版权构建深厚护城河

腾讯音乐是目前国内最大的音乐平台,旗下产品包括QQ音乐、酷狗、酷我和全名K歌,占据国内音乐APP排名的前四位。完善的产品矩阵让用户可以上听歌、唱K、直播,也为艺术家和创作者提供了创作和分享的平台。

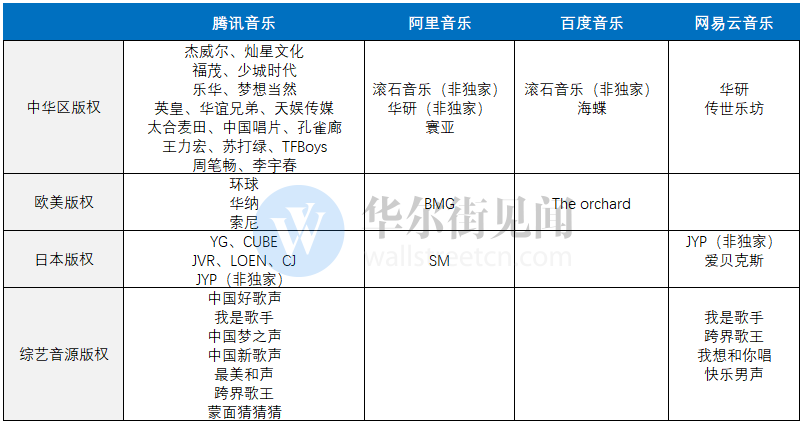

Spotify对版权市场高度垄断获得了资本市场的看好,腾讯音乐同样非常重视版权资源。华语版权方面,公司拥有杰威尔、福茂、乐华、英皇等等,日本资源上囊括了YG、CUBE、LOEN、JVR等等。

在欧美版权方面,公司先后在2014年11月、2016年9月和2018年5月签下了华纳、索尼和环球,包揽了全球三大唱片公司在大陆的独家版权,这三家公司占据了全球近7成的流媒体音乐市场份额。

即便在综艺上,腾讯音乐也拥有最多的热门音乐节目的合作关系,包括巫师歌手、中国好声音、中国梦之声、跨界歌王等等,网罗了大量最新的流行音乐。

数据来源:网络

有数据统计,腾讯音乐拥有数字音乐版权市场将近90%的市场份额。在国家版权局的调和下腾讯音乐与阿里音乐、网易云音乐达成转授权协议,授权作品达到独家音乐99%的比例。以1700万首音乐来计算,1%独家代表的是17万首音乐,这1%的核心曲库包括周杰伦、张艺兴等等超人气明星,因此护城河难以逾越。

大体量有大潜力

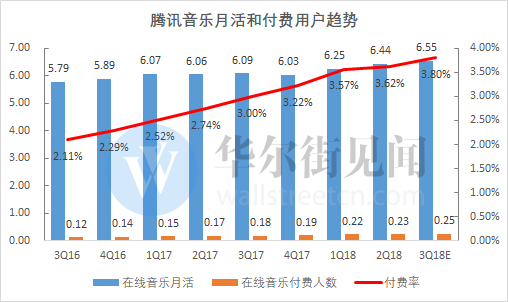

截至2018年第三季度,公司在线音乐的月活跃用户达到6.55亿,覆盖到了大部分在线音乐用户。而其中付费用户为2490万,付费率仅3.80%,对比Spotify超过40%的付费率,腾讯音乐的付费用户转化率仍然很低。

数据来源:招股书、见智整理

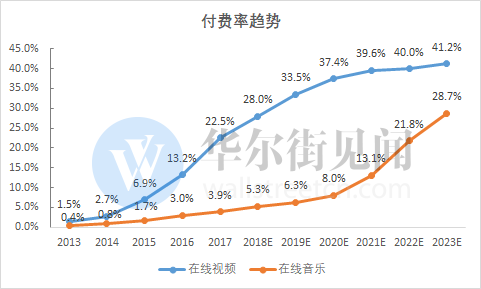

但是从趋势上看,公司付费用户的比率保持着良好的上升态势。招股书中给出的行业指引显示,中国在线音乐的付费率有望从2017年的3.9%达到2023年的28.7%。尤其在2021年开始付费率将进入高速提升阶段,类似于国内在线视频行业曾经的趋势。2017年国内在线视频付费率为22.5%,因此长期付费率的提升值得期待。

数据来源:招股书、见智整理

与SPOT大不相同的收入结构

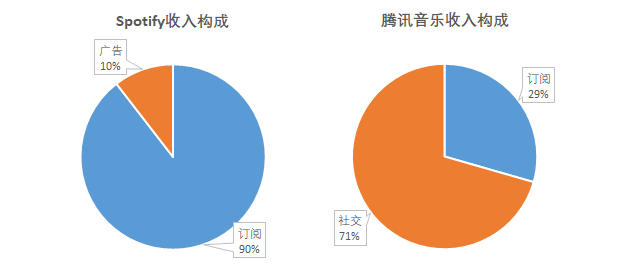

2018年第三季度Spotify的收入为13.52亿欧元,折合人民币约105亿元,其中高级会员订阅收入94亿元,广告收入11亿元,三季度经营亏损约0.5亿元。18年按照56亿美元的收入计算,目前的PS(市销率)为4.2倍,对应市值233亿美元。

腾讯音乐2018年第三季公司实现营收49.69亿,其中在线音乐服务营收14.63亿,社交娱乐及其它服务的营收35.06亿。三季度经营利润10.62亿。

数据来源:见智整理

腾讯音乐能够实现盈利最主要的原因是占比达到70%的社交直播收入。相比于Spotify近9成的会员订阅收入(不太赚钱),腾讯音乐的订阅收入占比仅约3成,全民K歌及音乐直播(酷狗直播和酷我聚星)成为了利润的主要来源。国内用户的付费意愿远低于欧美用户,单靠订阅收入难以维持良性运转。

社交娱乐是收入的主要支撑

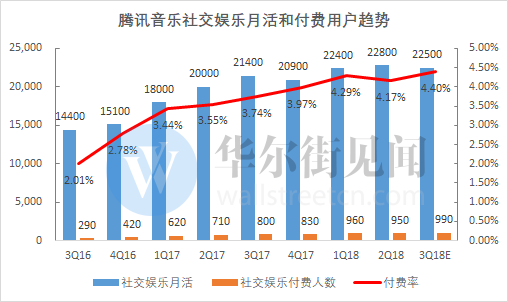

截至2018年三季度,腾讯音乐的社交娱乐月活达到2.25亿,环比略有下滑,其中付费用户990万,付费率为4.40%。

数据来源:招股书、见智整理

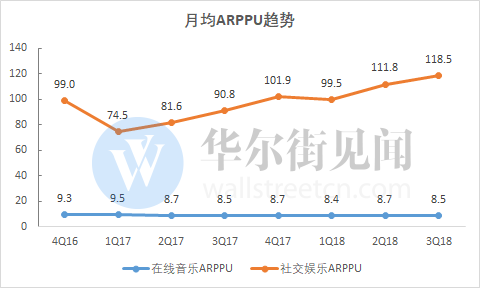

从ARPPU上来看,腾讯音乐的ARPPU保持着良好的上升态势,2018年三季度达到了月均118.5元。而在线音乐的月均ARPPU仅为8.5元,且在目前国内的市场下,难以进行提价。所以目前直播收入是公司的主要支撑。

数据来源:招股书、见智整理

市场竞争激烈,并非高枕无忧

腾讯音乐目前在市场上处于领先地位,绝对的版权优势并不代表长期高枕无忧。

需要警惕的是,目前行业竞争激烈,版权到期之后续约的价格将不受公司控制。以华研国际版权为例,2015年虾米音乐以2000万的价格获得华研国际的三年独家代理权,2018年到期之后网易云音乐将版权价格抬升至5亿元。版权价格上升速度很快,数额不小。

如果未来几年公司大量续约版权,那么非常有可能出现成本大幅上升的情况,盈利水平将受到很大冲击。能否提高用户的付费意愿将是未来的主要课题。