原标题:明年工薪个税采用累计预扣法 专家:能减少汇算清缴负担

据中国之声《新闻纵横》报道:新修改的个人所得税法将于2019年1月1日正式实施。国家税务总局日前发布公告明确了全面实施新个人所得税法的征管办法,确保新旧税制平稳过渡。

其中,公告明确,居民个人的工资、薪金所得个人所得税,日常采取累计预扣法进行预扣预缴;劳务报酬所得、稿酬所得、特许权使用费所得个人所得税,采取基本平移现行规定的做法预扣预缴。

对工资、薪金采取累计预扣法,与之前有何不同?明年个税缴多少,到底应该怎么算?

居民工资、薪金所得

按累计预扣法计算预扣税款

国家税务总局日前发布《关于全面实施新个人所得税法若干征管衔接问题的公告》。《公告》对亟待执行的2019年度工资、薪金所得,劳务报酬所得,稿酬所得,特许权使用费所得个人所得税居民个人的预扣预缴和非居民个人的代扣代缴等问题的相关征管操作办法进行了明确。

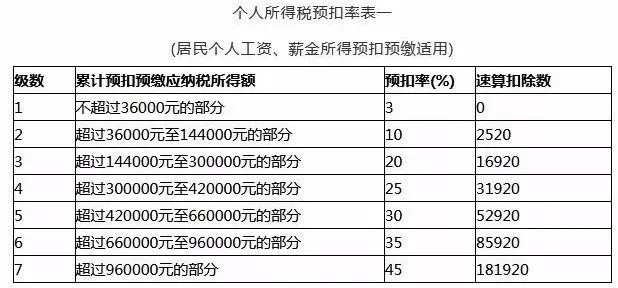

其中,为尽可能使居民个人日常被扣缴义务人预扣预缴的税款与其年度应纳税款接近,同时便于扣缴义务人和纳税人顺利适应税制转换,《公告》明确了居民个人的工资、薪金所得个人所得税,日常采取累计预扣法进行预扣预缴。

所谓累计预扣法,主要是通过各月累计收入减去对应扣除,对照综合所得税率表计算累计应缴税额,再减去已缴税额,确定本期应缴税额的一种方法。中国政法大学财税法研究中心主任施正文介绍:

“累计预扣法是把当月所缴的税款和以前月份所缴的税款结合起来的一种计税方法,它能减少未来的汇算清缴的负担。如果纳税人只有一处工资,没有别的所得,那么按照我们现在设计的预扣率,到12月份他要采取累计预扣法的话,实际上累计所确定的税额跟最终全年应纳税额是相等的。所以12月份他缴了累计预扣税款以后,实际上就把所有的应纳税款都缴完了,就不需要再办理汇算清缴。只有那些有多项所得的人,是需要办理汇算清缴的。”

也就是说,这种方法,一方面对于大部分只有一处工资薪金所得的纳税人,纳税年度终了时预扣预缴的税款基本上等于年度应纳税款,因此无须再办理自行纳税申报、汇算清缴;另一方面,对需要补退税的纳税人,预扣预缴的税款与年度应纳税款差额相对较小,不会占用纳税人过多资金。北京大学经济学院教授刘怡表示:

“这样一种做法就使得我们的缴税比较简单,最后要调整的也是我们的应纳税额,就是符合税法规定应纳的税额,就不会出现税务局多扣了税,或者要补税或者退很多税。就通过这种累计预扣的做法很好地得到了调整,这是我觉得比较先进的一种考虑。”

劳务报酬、稿酬等

基本平移现行税法扣缴方法

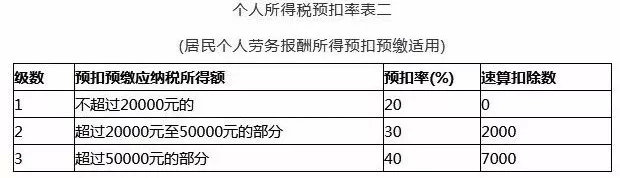

另外,依据《公告》,居民个人劳务报酬所得、稿酬所得、特许权使用费所得个人所得税的预扣预缴方法,基本平移了现行税法的扣缴方法,特别是平移了对每次收入不超过四千元、费用按八百元计算的规定。刘怡表示:

“这个办法基本是平移原个人所得税制当中的计算办法。这些预扣预缴跟以前不同的是,在2019年纳税之后的2020年进行清算的时候,这三项所得还需要去跟工资薪金的所得加总成为综合所得,进行最终清算。所以说对有这三项所得的人来讲,计算起来的话会有一个更进一步要最终清算的过程。”

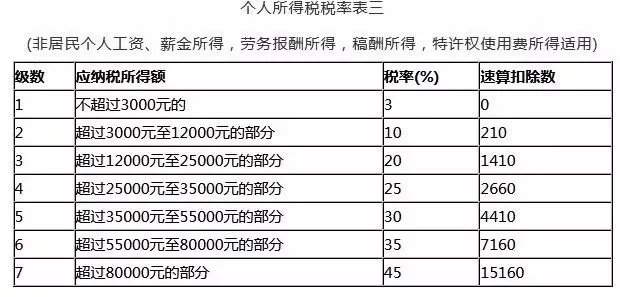

此外,按照新个人所得税法规定,在中国境内无住所又不居住,或者无住所而一个纳税年度内在中国境内居住累计不满一百八十三天的个人,为非居民个人。非居民个人从中国境内取得的所得,依照本法规定缴纳个人所得税。《公告》明确,扣缴义务人向非居民个人支付工资、薪金所得,劳务报酬所得,稿酬所得和特许权使用费所得时,个人所得税按月或者按次代扣代缴。

国家税务总局表示,这种预扣预缴方法对扣缴义务人和纳税人来讲,既容易理解也简便易行,方便扣缴义务人和纳税人操作。中国政法大学财税法研究中心主任施正文认为:

“科学、可行、公平的预扣预缴方法,对于新个税法的实施,对保障纳税人权利,对操作和执法都会有重要的影响,所以它实际上是个非常重要的制度。”