原标题:买亿元保险,送百万茅台!贵州茅台参股险企“犯事”,收银保监2019首张罚单

资料图,图文无关(图片来源:每经记者陈祺欣摄)

2019年1份刚刚过一半,银保监会的1号罚单就出炉了。

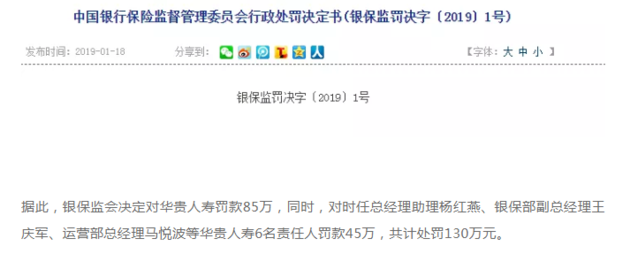

1月18日,银保监会网站披露,银保监会【2019】1号行政处罚已于1月4日开给了华贵人寿保险股份有限公司(以下简称“华贵人寿”)。罚单显示,经查,华贵人寿存在给予投保人保险合同约定以外的其他利益、未按照规定使用经备案的保险条款和保险费率、编制虚假财务资料三项违规。

据此,银保监会决定对华贵人寿罚款85万,同时,对时任总经理助理杨红燕、银保部副总经理王庆军、运营部总经理马悦波等华贵人寿6名责任人罚款45万,共计处罚130万元。

买保险送茅台?监管层说NO!

银保监会行政处罚决定书显示,华贵人寿存在给予投保人保险合同约定以外的其他利益的行为。2017年7~8月,华贵人寿在银保业务经营过程中,制定并执行营销方案,向投保人赠送价值合计105.76万元的飞天茅台白酒,涉及保费11199万元。

同时,也出现未按照规定使用经备案的保险条款和保险费率的情况。

例如,2017年3月,华贵人寿承保保单号为666010000000002的《华贵交通工具团体意外伤害保险》,保险期间为2017年4月1日至2018年3月31日,涉及飞机、火车、轮船三项交通工具意外伤害保险责任。其中飞机意外伤害报备条款费率为0.1‰,实际按照0.9‰直接承保;火车意外伤害报备条款费率为0.15‰,实际按照0.75‰直接承保;轮船意外伤害报备条款费率为0.2‰,实际按照2.35‰直接承保。华贵人寿共收取保费200万元,向兼业代理机构支付手续费150万元,支付比例75%,大幅超出相关产品备案精算报告中的预定费用率25%。

此外,华贵人寿还存在编制虚假财务资料的情况。

一是2017年11月9日,华贵人寿银保部通过虚构参会人员虚增会议费金额的方式,套取资金12696元,套取资金主要用于银保团队的其他会议费用。

二是2018年1~5月,华贵人寿银保部通过虚列8名银保客户经理工资底薪,套取费用共计33860.89元,套取资金主要用于发放银保客户经理的节日福利。

三是2017年7月~2018年6月,华贵人寿银保部以奖励展业工具之名,安排以报销业务推动费方式虚假列支费用共计27.60万元,资金主要用于采购银保部日常会议及招待使用物品。

资料图(图片来源:摄图网)

银保监会现场检查事实确认书、相关财务凭证、业务资料、相关人员调查笔录等证据对华贵人寿的违规行为进行认定。基于此,对应上述三项违规行为,银保监会对华贵人寿分别罚款30万、30万、25万元,相关负责人处以警告共计罚款45万,合计罚款金额130万。

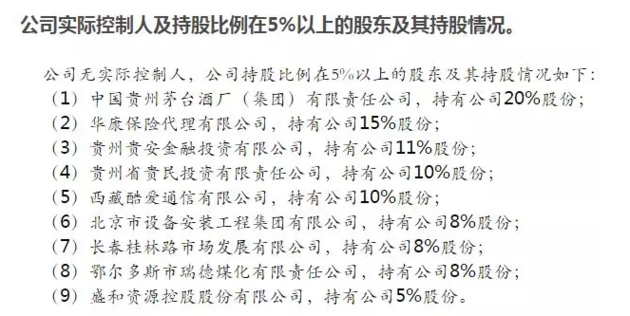

茅台集团为第一大股东 难脱寿险公司“七亏八盈”宿命

资料显示,华贵人寿是于2017年2月成立的全国性人身保险公司,注册资本金10亿元,由中国贵州茅台酒厂(集团)有限责任公司、华康集团、贵州贵安金投、贵州贵民集团等11家单位共同出资创立。根据公开股权资料,中国贵州茅台酒厂(集团)有限责任公司持有华贵人寿20%股份,为公司第一大股东。

华贵人寿股东情况

华贵人寿和茅台的“亲密”关系不止于此。

每日经济新闻(微信号:nbdnews)记者注意到,华贵人寿官网上最新一篇新闻为《华贵保险贯彻学习茅台集团2019年度工作会议精神》。文章表示,华贵人寿董事长汪振武、总经理刘卫平、副总经理樊春红受邀出席出席了茅台集团1月3日召开的2019年度工作会议。汪振武代表华贵人寿与茅台集团现场签订了2019年度生产经营目标责任状。

文章称,1月7日,华贵人寿组织公司全体管理层干部进行了会议精神学习。董事长汪振武、总经理刘卫平分别对会议精神进行了深刻的解读。

刘卫平号召大家学习茅台精神,追求高目标,高品质,要像茅台集团一样稳中有进、进中向好。养成艰苦奋斗、扎实、具体的管理作风和热情、包容的企业精神,更好的履行社会责任,把华贵人寿打造成为茅台集团新的增长极,共同形成更加强大的茅台品牌集群。

尽管成立时间不长,但华贵人寿总经理一职已经出现过一轮人事变动。近期,银保监会刚刚核准刘卫平担任华贵人寿总经理的任职资格。华贵人寿官网内容显示,刘卫平生于1964年,2018年10月起任华贵人寿总经理,全面负责该公司的经营管理工作,分管团险业务部、经代业务部、信息技术部、运营部等,曾历任吉祥人寿保险股份有限公司常务副总裁等职务。

而在2016年6月,华贵人寿获批筹建之际,拟任该公司总经理的是薛向刚。不过,经每日经济新闻(微信号:nbdnews)记者查询,监管层并未发布过有关薛向刚担任华贵人寿总经理任职资格的批复。

值得注意的是,自2017年三季度起,华贵人寿的偿付能力报告中也不再出现薛向刚的相关信息。有业内人士在交流中表示,薛向刚在2017年三季度期间从华贵人寿离职。

随着刘卫平的正式履职,“汪刘”组合将如何带领华贵人寿实现业绩突围备受业界关注。在保险牌照收紧的大背景下,身为贵州省第一家本土保险法人机构的华贵人寿虽然顺利获批,但是迎面而来的经营难题却不容小觑。

从业绩表现来看,华贵人寿恐注定难以逃脱寿险公司“七亏八盈”的宿命。2017年年报显示,该公司实现保险业务收入4.24亿元,但净利润为-0.78亿元。进入2018年,华贵人寿的保险业务收入大幅上升,但是其整体盈利状况仍待考察。

在2019年新年致辞中,华贵人寿董事长汪振武表示,2019年,华贵保险坚定不移地推进业务转型,打造新银保、新网销、新经代、新团险的“四新”渠道,实现“较低资本消耗,中档投资收益,高效价值增长”的策略,促使价值上量、再扬风帆。