自从美国股市暴跌反弹以来,涨幅可谓是十分喜人——截止至5月12日,标普500上涨了28%。

但是美国经济评论家Michael A. Gayed却表示,考虑到市场崩溃的条件逐渐显现,金融市场走向崩盘的可能性正在增加。

恶性通胀风险

一切都要从通胀说起。虽然目前的通胀预期仍然十分地低,但是有充分的理由相信,未来通胀有上升的风险。不过,市场目前还不得不面对一个尴尬的情况——消费者的消费意愿依然不强,而且美国的失业人数也居高不下。因此,物价短时间内可能难以上涨。

不过,经济预期必须对照经济状况进行检验。现在的处境是,全球财政和货币政策对经济的刺激程度已经到了前所未有的地步。为了应对疫情对经济的冲击,全球各国已经采取了规模达数万亿美元的救助措施。

现在各国为了抗击疫情疯狂撒钱,一旦经济重新启动,失业率逐渐下降,那么通胀水平又会怎么样呢?而且这些刺激政策什么时候才会结束呢?

对此,Gayed认为,正如市场发出的信号所显示的那样,通胀最终超过预期水平的可能性很高。

除了大规模的货币和财政政策外,随着未来原油价格可能回升,各行各业的生产成本也会随之上升,最终导致物价上涨。另一方面,食物储备的紧缺和杂货价格的飞涨都将会加剧整体的通胀水平,从而给经济带来的巨大的压力。

第一个崩盘点:债市

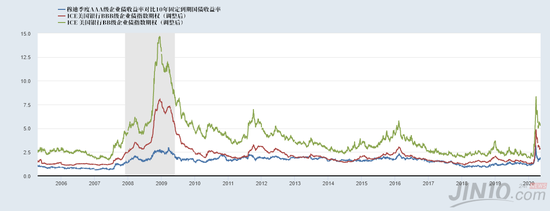

首先可能出现崩盘的就是债券市场。如下图所示,息差已经大幅上升,不过还未达到经济状况所显示的水平。

Gayed表示,可能会有更多BBB和BB评级的公司破产,但从息差来看,还远不及2008年的水平。AAA级债券的利差几乎没有变动,BBB级债券利差则处于2016年的水平,当时经济状况要好得多。

Gayed表示,信贷息差可以作为风险偏好、风险规避信号。因此,现在的这些异动足以视为市场发出的警示信号。

通胀水平的上升以及信贷的井喷有可能会导致大规模的债券抛售潮,因此美国第一个出现崩盘的市场很有可能就是债市。

第二个崩盘点:股市

很多人认为债券市场是经济状况以及股市未来动态的指标。如果投资者相信这种说法,那么就需要格外注意了。因为目前的股市与经济基本面处于史无前例的错位状态,市场最终必然会出现一些变化来改变这种扭曲的现象。

回顾1987年10年期国债收益率的变化,就可以发现当年的情况与现状的相似之处。1987年十月出现了股市上最黑暗的一天,美股遭遇“黑色星期一”暴跌了22.6%。虽然美联储可以操控短期的利率,但一些研究表明,美联储对长期利率根本无能为力。

在一段时期内,股市可以走得很高,债券的收益率也可以保持在很低的水平。正如凯恩斯所说的那样,由于流动性的大量注入,市场走势的不合理性可以持续很长的一段时间。

经济的确有可能需要的仅仅是短期的刺激,然后回到2019年的状态,从而走出V型或者U型反弹。但是考虑到其中的不确定性,以及经济所反映的警告信号,现在最好还是对市场保持警惕并做好最坏的打算。

Gayed表示,政府和央行的经济刺激措施将会导致更高的通胀水平,再加上油价的上升可能会推高物价。最终,这会导致债券收益率的上升,就如同1987年初一样。由于股市已经大幅反弹,投资者将看到债券收益率逐步回升,以及其中带来的获利机会,从而抛售股票获利了结。

这可能是第二次崩溃的催化剂,因为经济基本面与股市之间的错位已经到了前所未有的程度了。再加上一些庞大的投资机构和养老基金的再平衡,未来几个月可能会出现一些大幅波动。

Gayed最后表示:

“在我看来,未来债市和股市将出现崩盘。自3月份以来,我一直坚持自己的立场,即崩盘后发生的事情可能比崩盘本身更令人意外。所以投资者要注意风险防控,系好安全带。”

责任编辑:张玉洁 SF107