全球财经媒体昨夜今晨共同关注的头条新闻主要有:

1、美股狂欢与街头暴乱 股权不平等成美种族贫富差距主要推手

2、日本常年的“低通胀之战”为后疫情时代敲响警钟

3、瑞信胜诉将追回瑞幸咖啡3亿债务 陆正耀旗下两实体遭清算

4、美股可能正在“虚胖” 但又不像过去所经历过的泡沫

5、油市熊转牛?原油现货市场复苏 油市将迎大逆转

6、美联储的“主街贷款计划”困境:谨慎的银行和少数的借款人

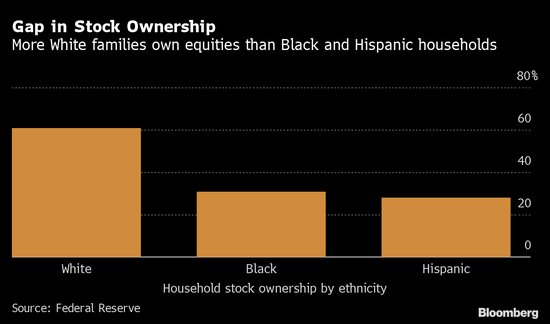

美股狂欢与街头暴乱 股权不平等成美种族贫富差距主要推手

过去几周,当愤怒的人群走上美国街头,要求结束美国社会的系统性种族主义时,美国股票投资者正忙着以令人目眩的速度哄抬股市。

在冲突最严重时期,股市泡沫正愈演愈烈,以三个月为基础观察,标准普尔500指数每一只成分股都已转至正区间。这是一种令人惊叹的、莫名其妙的动力,在近代没有先例

现在,股市在这个时间点出现反弹,对于那些沉浸在华尔街神秘方式中的市场老手来说可能是完全合理的,但对于那些从远处观察这股狂热的外行来说,它带来了不小的震动。投资者不关心正在街头上演的冲突吗?难道他们认为这些都不会影响到股市?

除了这个问题的答案之外,还有一个残酷的事实:股票投资是由富人主导的,这些人多年来积累的财富具有使财富增值的力量,而在美国,这些人绝大多数是白人。这种分歧不仅助长了不平等,而正是这种不平等孕育了暴动,还让投资者阶层更容易忽视乔治•弗洛伊德(George Floyd)被杀所引发的骚乱。

“市场并非民主,这反映了世人对不平等或种族的担忧。这是一台与美元挂钩的点钞机,投资者的观点受到他们必须投资多少资金的影响,”纽约大学斯特恩商学院的金融学教授阿斯瓦思·达莫达兰(Aswath Damodaran)表示:“公众和市场观点的分歧可能是由财富不平等造成的,如果财富和阶层在某种层面是相关的,那么从种族的角度来看就会显得不公平。”

日本常年的“低通胀之战”为后疫情时代敲响警钟

今年以来,新冠疫情的冲击对全球经济造成了沉重打击,各国政府和央行相继推出了对抗疫情的货币和财政政策。在通货膨胀方面目前有两种观点,一种是因大规模放水的货币政策和财政刺激下,增长迅猛的流动性会加速全球的通货膨胀,而还有经济学家更担心,在通胀前,疫情造成的需求下降会先一步引发一轮通货紧缩。

日本的经验表明,后者的风险更大。

此前我们在《从日本看美国:“经济刺激”计划下“失去的三十年”》中讲过,上世纪90年代初,日本资产泡沫破裂后,物价多年持续低迷,为90年代末的通缩暴跌奠定了基础。此后日本作为全球第三大经济体一直在通过各种刺激政策试图让通胀率上升,然而至今未能取得良好的效果,现在,这或许也将成为世界上其他国家的先例。

在经济困难时期,居民与公司都倾向“持币过冬”,但这种行为会引起经济进一步衰退、更多的人失业、更低的企业利润和物价进一步下跌,进而陷入恶性循环,即“通缩漩涡”。

瑞信胜诉将追回瑞幸咖啡3亿债务 陆正耀旗下两实体遭清算

根据开曼群岛法院的文件,瑞信集团牵头的银行赢得一项法院命令,解散瑞幸(3.82, -0.14,-3.54%)咖啡董事长陆正耀家族控制的实体,以追回3.241亿美元的未偿债务。

法官Raj Parker将下达命令,清算Primus Investments Fund和Mayer Investments Fund。根据6月16日开曼群岛法院的裁定,这两个实体持有瑞幸咖啡的股份,最终由陆正耀家族控制。

法院拒绝了Primus和Meyer驳回清算请愿、允许他们通过再融资或出售资产偿还债务的请求,称没有可信的证据表明将在合理的时间内偿还债务。

法官在文件中说:“没有证据表明,如果银行愿意提前行使其合同权利,债务人就能够履行其合同义务。”

贷款银行9月份提供了5.33亿美元的贷款融资,以瑞幸咖啡股票作为抵押。银行还在英属维尔京群岛寻求法院命令,为Haode Investment Inc.任命清算人。该公司也由陆正耀家族信托控制。

知情人士说,包括瑞信和摩根士丹利(46.93, -0.65, -1.37%)在内的银行过去两个月通过出售陆正耀用作抵押的瑞幸咖啡股票,获得了约2.1亿美元,借给这位创始人的保证金贷款仍面临3亿美元的缺口。

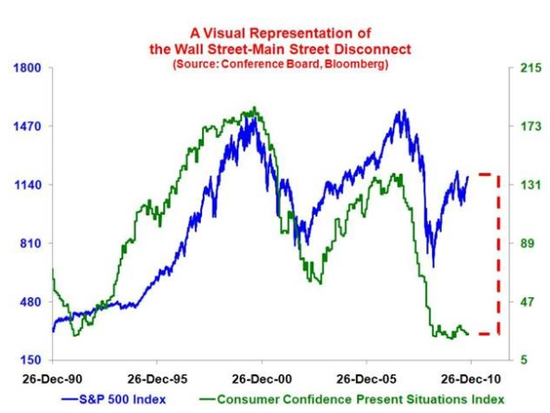

有关泡沫的咆哮再次席卷华尔街,激起了投资者的热情,也掀起了足以影响投资者对市场信息看法的尘埃。

颇具戏剧性的是,从3月份低点开始的股市飙升和美国国内经济衰退并行不悖,观察人士坚称,唯一的解释是一种非理性的投机狂热集体推动资产价值脱钩经济现实。

上周,长期价值投资者Jeremy Grantham在接受CNBC采访时称,美国股市是“实实在在的泡沫(Real McCoy bubble)”,这是他职业生涯中经历的第四个泡沫。在他发出危险警告之前,对冲基金经理Stanley Druckenmiller和David Tepper也曾将当前的市场比作上世纪90年代末股市狂热的泡沫高潮时期(后来部分收回了这些预测)。

橡树资本创始人Howard Marks上周发布了最新一封投资者信,详述了自3月以来推动投资者追捧风险资产的因素,并坚称,“基本面和估值似乎与股市上涨的相关性有限”。

众说纷纭中至少有一点是真实的。尽管失业率上升了四倍,企业收益预期大幅下调,但标普500指数仍较2月份的高点仅下跌了8%,因此股市对经济大幅反弹的预期确实远远超出了当前经济现实的预期。

油市熊转牛?原油现货市场复苏 油市将迎大逆转

两个月前,每个交易员都想卖出石油期货合约,没有人热衷买进。现在,这个窗口的牛市行情显著,在那里卖价与出价之比为10比1,价格也在飙升。

英国石油(23.67, -0.02, -0.08%)交易商托克集团(Trafigura Group)的石油交易联席主管本-鲁克克(Ben Luckock)表示:“现货市场非常强劲。”

这一转变反映了石油历史上最火热的时期。

冠状病毒的爆发粉碎了莫斯科和利雅得之间的石油联盟,接着沙特俄罗斯价格战将市场推到了灾难的边缘。就在疫情消退之际,这场危机让竞争对手重新团结起来,进行了有记录以来最大规模的减产。

原油“现货市场”(生产商、炼油商和贸易商之间的实体原油交易)的复苏,正在推动规模大得多的华尔街石油合约价格飙升,这些合约在伦敦和纽约交易所交易。

周五,西德克萨斯中质原油期货价格上涨至每桶40美元以上。这与两个月前的情况正好相反,当时随着储油罐即将装满,纽约原油期货价格史上首次跌入负值。

除了这个数字对美国市场的象征意义外,布伦特原油价格曲线(涵盖未来几个月的期货合约范围)显示,国际市场也发生了变化。

上周,原油期货价格出现了所谓的现货溢价,即即期交割的原油价格高于远期合约。这种状况是一个明显的迹象,表明在封锁期间产品需求消失的炼油商,如今愿意支付高价,以确保其设施的供应。

美联储的“主街贷款计划”困境:谨慎的银行和少数的借款人

在冠状病毒危机爆发三个月后,美国联邦储备委员会的“主街借贷计划”(Main Street Lending Program)仍未完全启动,还面临着其他障碍:谨慎的银行和少量的借款人。

这项旨在帮助中小企业的计划于下周一开始办理贷款登记。到目前为止,大约有200家金融机构已经开始了这一进程。相比之下,有近5000家银行参加了第一轮的“工资保障计划”(PPP)。“工资保障计划”是美国小企业管理局(SBA)为小规模美国公司设立的项目。

“有一些兴趣,但远不及我们看到的PPP项目,”Comerica Bank德克萨斯州市场总裁Brian Foley在描述客户兴趣时说。他说,Comerica正计划参与主街贷款的业务。

根据美联储的计划,企业将发放25万美元至3亿美元不等的贷款,其中95%将出售给美联储。这些贷款针对的是PPP计划覆盖不到的较大规模企业。PPP涵盖的是雇员少于500人的公司,平均贷款规模为110845美元。

PPP的第一轮仅持续了13天,就耗尽了最初的3490亿美元。它的流行源于这样一个事实:如果75%的资金用于支付工资,贷款就会变成补助金,无需偿还。而主街贷款将必须全额偿还,并附带一套复杂的规则。

福利说:“这个项目有很多条款对借款人和我们都是挑战。这很复杂,我们正在努力弄清楚符合条件的人的兴趣程度。”

责任编辑:张国帅