来源:财主家的余粮

美联储大幅度修改了延续30年的货币政策目标框架。

一直以来,美联储的货币政策目标有两个:

通胀、就业。

一旦美国通胀率(核心PCE指标)上升超过2%,或美国达到充分就业状态(一般指失业率低于5%或6%),满足其中的任何一个条件,美联储就会启动加息或缩表。

然而,就在7月份的时候,美联储声称,将采用“平均通胀目标”思路:如果之前两年的通胀是1.5%,那么未来两年就可以容忍到2.5%,平均一下就是2%的通胀目标,这明显突破了原来通胀率到2%就加息的框架。

就在刚刚结束的杰克逊霍尔年会上,美联储又风骚地提出,如果通胀率位于低位,则失业率可以长期处于稳固状态——意思就是说,只要通胀不起来,哪怕美国达到了充分就业状态,也不会再考虑加息和缩表。

这意味着——为了美国资本市场和联邦政府的利益,美联储誓言要将美元宽松货币政策进行到底,只要通胀不飙升,哪怕印钞淹没全世界,美联储也不在乎。

没有最不要脸,只有更不要脸!

美元并不只是美国人的货币,而是当代真正的、唯一的国际货币,如果美联储誓将印钞进行到底,最终带来的结果,一定是全世界范围内全体信用货币价值的重估,这才是这一次美联储货币政策目标框架的深远影响。

通过购买资产(现在主要是国债和MBS),美联储新印刷的几万亿美元,首先进入那些出售国债和MBS的机构,其中最主要的,是美国联邦政府以及各大银行、保险公司、大型对冲基金、社保基金等金融机构。

截止这一阶段,除了可以和美联储进行货币互换的少数西方央行之外(还有那些出售国债的外国政府),美元依然主要在美国金融体系内循环。

接下来,联邦政府和社保基金所得到的美元,会进一步输送到美国普通家庭、企业以及退休人员这里,变成消费者的可支配收入以及企业的生产资金。然后,当这些消费者和生产者,开始购买全球的商品、服务和资产,而各大银行、保险公司、对冲基金等金融机构,也开始利用新的美元购买国外资产——

自此开始,美元新钱开始流向全世界,流向所有为美国人提供商品、服务和资产的人、机构、企业。

这些新钱,如果买入新的股票或新的债券,就会推动股票、债券价格的上涨:

大部分的新钱还是在美国股市和美国债券市场上买入,那就推动美国股市、债券价格上涨;

一部分新钱,会兑换成其他国家的货币,买入其他国家的股票、债券,进而导致他国的股市和债券价格上涨。

实际上,这就是美国股市以及全球其他国家股市,都在3月底以来暴涨的真正原因。

这些新钱中,还有一部分,会进入到实体经济行业,用来购买各国(包含美国)生产的商品和服务,额外的购买能力,会进一步推动全球商品和服务的价格,开始一轮上涨。

接下来,我们分美国国内与其他国家进行讨论。

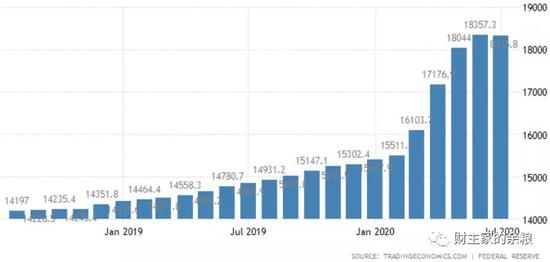

美国本土的美元,主要由美国国内银行储蓄账户上的美元+美国居民手中的美元现金组成,其总量可以用美国的广义货币指标M2来进行统计,2020年3月份以来,随着美联储印钞量的狂飙,美国M2数据也一路飙升,目前其总量已经突破18.3万亿美元。

不仅总量创历史新高,其年化增速更是堪称恐怖,其4/5/6月份的年化增速,分别达到18%、23%、24%,而美元M2在过去70年的历史中,增速最高的年份也不到15%。

因为美国境内的广义货币M2折算年率增加20%以上,最终一定会体现为美国消费者购买力增加20%以上,这个购买力最终一定会反映到社会的商品、服务或者资产价格上来。

货币如蜜,但却不会均匀地流向所有商品、服务和资产,而是像在水里投下一枚石头一样,一圈一圈地扩散——这事儿,早在300多年前就被人研究过,称为“坎蒂隆效应(Cantillon Effect)”。就目前美国的情况来看,首先体现出来的可能是金融资产(股市,特别是科技股)价格暴涨,而其他的商品和服务的价格,暂时涨幅不大。

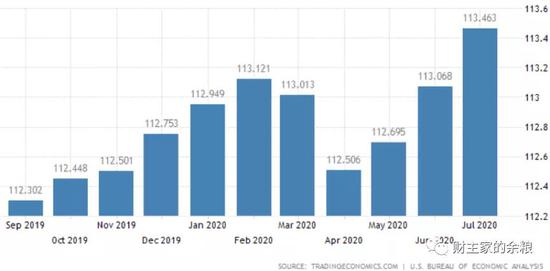

然而,装聋作哑的美联储,非要使用一个自欺欺人的“通胀目标”(核心PCE),特意只计入那些涨幅极小的商品和服务,彻底剔除股市、债券等金融资产涨幅,然后假惺惺地自我欺骗说“没有通胀”。

然后,美联储主席鲍威尔就跳出来,堂而皇之地宣称,“通胀没有达到目标”,然后,就可以以此为借口,继续购买债券,继续扩大印钞规模,持续压低债券收益率并且推高美股点位,同时,继续为联邦政府低利率融资提供方便,继续用美元“为美国人服务”。

下面这张图,就是美联储的通胀指标(Core PCE Price Index)最近的变动情况,按照美联储的说法,只要这个指标长期年化增长率(“弥补”之后)不超过2%,美联储就不会考虑加息。

然而,不管鲍威尔等一干美国金融决策者如何装聋作哑,市场上的所有人都知道,从去年3月份到现在,美元已经贬值了20%以上(M2增速),不是相对于其他货币,而是相对于美国国内整体的商品+服务+资产的价格水平,所以他们蜂拥而至的去寻求黄金、寻求科技股的保护。

鲍威尔所宣称的“没有通胀”,100%都是骗人的鬼话和谎言!

新的美元流向世界,不仅会抬升全球商品、服务和资产的价格,而且,其本身就会造成全球其他国家货币供应增加,进而导致全球信用货币新一轮的贬值。

因为美元是世界货币,所以当美国人用新的美元购买海外的商品、服务和资产的时候,新印的美元就被支付给了外国人,这就变成了海外美元,而除了欧洲、日本、加拿大、澳大利亚等发达国家之外,世界绝大多数发展中国家(包括中国),恰恰就是利用本国的美元资产来发行本国货币的。

当发展中国家得到了更多的美元,接下来就一定是发行更多本国货币。带来的结果,自然就是自身货币的贬值,而且,由于发展中国家的货币信用远不及美元,叠加效应的影响,这些国家的货币在美联储这一轮印钞过后,贬值一定会远超过美元。

即便对于那些不是利用美元资产作为印钞基础的欧洲、日本等发达国家,新的美元进入该国金融系统的账户之后,也必然会被人们用来购买更多美元资产,进而引发金融资产膨胀问题。

相对于欧洲和日本的负利率而言,美元资产收益率更高一些,这会促使很多人进行资产置换,他们更愿意出售本币资产给央行,进而导致该经济体印钞量增加。

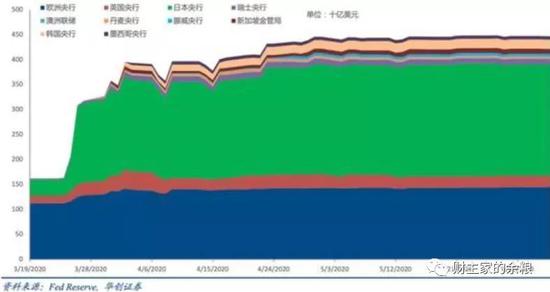

更何况,疫情危机发生以来,为了应对疫情冲击,避免本币对美元过分升值,主要发达国家央行,都已经在跟随美联储的步伐增加印钞,只是规模没有美联储那么惊人而已。

此外,美联储在疫情危机爆发以来,大幅度增加了主要央行的货币互换额度,这本身就意味着其他发达国家印钞变多。下面的图表,就是2020年3月下旬以来与美联储进行货币互换的央行额度增加情况。

以上因素加和起来,必然会导致发达国家的广义货币扩张增速,也会创出新高。

与美国相邻的加拿大,疫情爆发以来,其广义货币供应量迅速从1.80万亿加元扩张到2.03万亿加元,相比其2019年同期增长率高达17.3%,同样创出加拿大历史上货币扩张的最高增速。

所以,美联储的疯狂印钞,不仅会导致世界上整体以美元计价的商品、服务和资产价格暴涨,而且还会导致其他的发展中国家、发达国家的广义货币供应暴涨,最终形成新一轮全球性的信用货币大贬值。

生而为地球人,欣逢大国盛世,每一个人,对此都应该有清醒认知。

原标题:美元超发的洪水 会如何流向世界?

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:郭建