文/美股君

出品 / 节点财经

2020年亏了31亿元的视频网站(哔哩哔哩)B站,却在资本市场获得了5倍暴涨。这背后究竟有什么奥秘?

美东时间2月24日盘后,B站发布的2020年第四季度未经审计财报显示,公司该季度实现营收38.4亿元,同比增长91.26%,高于雅虎财经11位分析师的平均预期。

不过,和其营收和市值高速增长相对应的,是公司与日俱增的亏损。2020年Q4,B站仍增收不增利,经调整后的净亏损为6.82亿元,同比扩大102%。

同时,公司正承受着破圈后的“反噬”:2021年2月初,B站由于动画区头部UP主LexBurner涉及歧视女性言论与引进番剧《无职转生》引发舆论风暴,导致包括苏菲、UKISS、视客等在内的品牌宣布取消与其合作。这些事件均引发了市场担忧。

即使如此,我们依然无法忽略这家视频网站过去一年在资本市场的亮丽表现。截至2月25日美股收盘,B站股价为131美元,市值超过458亿美元,过去一年公司市值涨了5倍多,从2018年3月上市以来市值涨幅已经超过10倍。

据路透社报道,B站已向港交所提交上市申请,计划2021年3月回港二次上市,或募资25亿美元到30亿美元。如此重要时点,市场和资本的信心相当关键。

B站的经营情况究竟如何?它有哪些发展潜力和风险?节点财经(ID:jiedian2018)将从盈利能力、业务等多个维度对B站新财报进行解读。

/ 01 /

看盈利:

增收不增利

全年亏损31亿

创建于2009年的B站,最初是一个小众的日本ACG(动画、漫画、游戏)亚文化社区,其用户也以喜爱二次元文化的年轻人为主。随后,公司逐步演变为交织着视频、游戏和社区的多元生态体系。

在疫情推动下,B站2020年迎来业绩的大丰收。财报显示,2020年,B站总营收约为120亿元,同比增长77%。其中,公司Q4营收同比增长91%,超出市场预期。

数据来源:哔哩哔哩财报

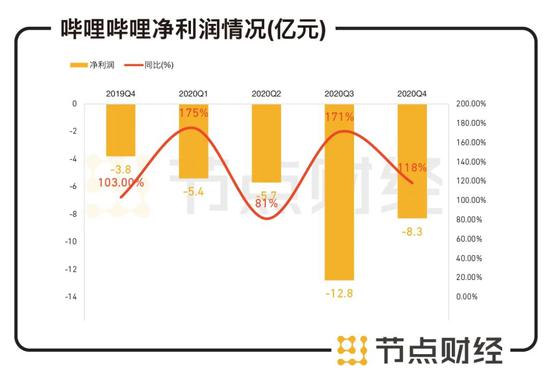

但从盈利能力来看,B站的情况仍不容乐观。2020年Q4,公司的亏损从2020年Q3的11亿元缩窄至8.4亿元。不过相比去年同期,亏损仍扩大了118%。从全年的情况来看,公司亏损高达31亿元,同比扩大138%,这一亏损金额超过2019年腾讯视频的亏损金额30亿元。

数据来源:哔哩哔哩财报

此前,爱奇艺、优酷、腾讯视频(统称“优爱腾”)等几家背靠BAT的长视频平台一直被诟病亏损过高,用户基数虽大,但变现成本高昂,而B站亏损还算“可以接受”。但如今,随着B站的亏损金额攀升,资本市场对此也有所担忧。

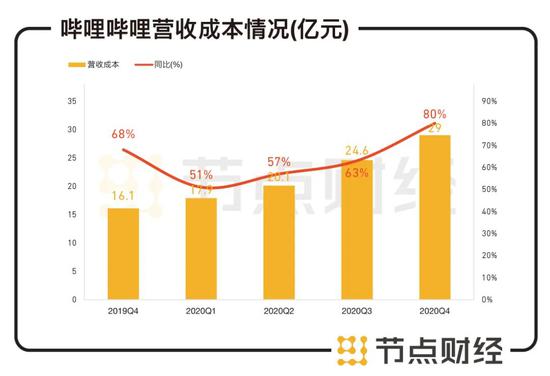

逐步破圈的B站,不得不面临的代价是成本方面的重负,特别是营销费用的持续增加。2020年Q4,B站在营收方面投入10.21亿元,2020年全年这部分的支出高达35亿元,同比增长高达191%。

同时,财报显示,B站的获客成本(季度营销费用/新增用户)也正在明显上升,从2020年Q1的约144元增长至2020年Q4的约213元,增长了48%。

数据来源:哔哩哔哩财报

不过,B站深陷盈利泥沼,除了因为营销方面的负重,还和分成成本(即平台从收入中分给利益相关方的部分)有关。B站最重要的两项收入——直播和游戏都需要给相关利益方提供分成。游戏业务方面,B站自研游戏较少,多是联运或代运模式,公司需要给游戏厂商分享约50%的利润;直播业务方面,平台同样需要与主播共享利益。

以2020年Q2为例,彼时B站的分成成本达10.27亿元,同比增长79%,再创新高。成本不断提升,让B站的亏损雪上加霜。

/ 02 /

看用户:

月活用户已超2亿

但季度增速下降

用户增长和(58.6, -3.15, -5.10%)破圈是B站近两年的重要目标。

从月活、日活等关键指标来看,公司过去两年的破圈努力有一定成效:截至2020年第四季度末,B站的MAU(月活用户)为2.02亿,移动端月活达1.87亿,分别同比增长55%和61%,增速相较于上个季度有所提升;日活用户则增长42%达5400万。

目前,B站月活用户数已经接近公司两年前定下的2.2亿目标,B站CEO陈睿在财报电话会上称,2023年B站月活预计可以达到4亿。

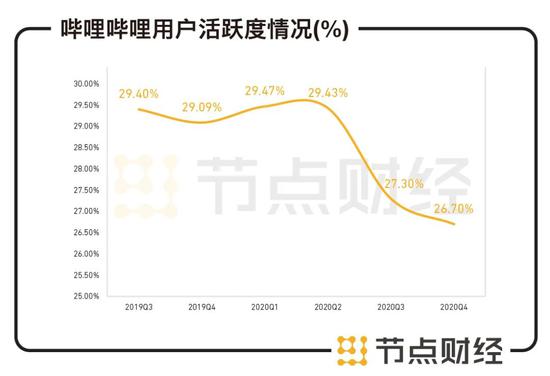

基于上述数据计算可知,B站2020年第四季度的的用户活跃度(DAU/MAU)大致为26.7%。纵向对比发现,这一数据可以说是创下近六个季度的新低。根据公开数据计算,2019Q3到2020Q4,B站的用户活跃度数据分别为29.4%、29.09%、29.47%、29.43%、27.3%和26.7%。

数据来源:公开资料

市场观点认为,B站用户活跃度的降低,可能和平台的破圈有关。目前其平台的增长用户中,下沉市场用户和年长用户的比例正在增加,这或一定程度上稀释了活跃水平。据陈睿介绍,三年前B站用户大多是90后、00后,去年新用户中出现了大量85后群体,目前B站86%的用户年龄在35岁以下,这意味着B站口碑渗透到了更广泛的年龄层。

另外,破圈虽然带来了认知度提升,但对比此前数据可以发现,B站月活、日活等增速都呈现明显下降趋势:2020 Q4 B站的MAU、DAU分别为同比增长55%和42%,和前一季度的增速水平非常接近,但相比2020年第一季度的水平则差距较远,彼时其MAU和DAU增速则分别为70%、69%。

/ 03 /

看收入来源:

增值服务超越游戏成为第一收入

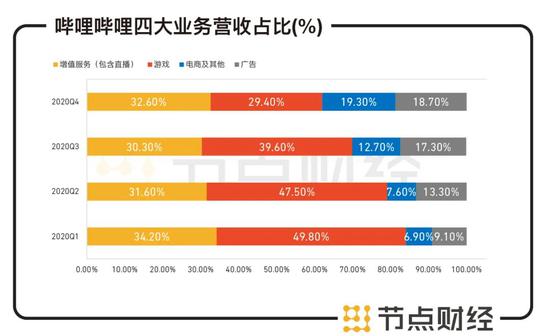

过去很长时间,游戏都是B站最重要的营收来源,这一情况在2020年第四季度首次发生了改变。

顶峰时期,游戏收入在B站营收的占比高达80%以上,但过于单一的营收结构也让公司受到了不少市场质疑。优化收入结构、降低游戏收入占比因此成了B站过去几年的重要任务之一。

从新季度的业绩来看,B站的优化收入结构计划出现了一定成效。

2020年Q4,B站的包括直播在内的增值服务(Value-added services)业务首次超过游戏,成为其第一大营收支柱。报告期内,B站包括直播打赏在内的增值服务营收为12.43亿元,同比增长149.46%;

数据来源:哔哩哔哩财报

同期,其游戏业务收入为11.3亿元,同比增长29.74%,对总营收的贡献降至29.43%,大幅度低于往季水平。目前,B站的游戏生态既包括游戏视频内容和直播,也包括游戏发行渠道。除了一款自研游戏外,B站还承担了43款游戏的独家发行及超过700款游戏的联运。

在2020年Q4,除了增值服务和游戏业务外,B站的广告业务也有明显改善。Q4公司的广告收入为7.22亿元,同比增长149%。B站首席运营官(COO)李旎称,B站2021年暂时不会提升保持在5%的广告加载率,但会加强商业中台能力,在商业产品形态上接入直播、漫画等消费场景,并在多终端建立广告链接,服务垂直领域的广告客户。

可见,B站目前已经实现了游戏业务“单条腿走路”向广告、电商等多驾马车并行的商业模式转型。目前游戏和直播及增值业务是公司的两大收入引擎,在公司营收中占比约为60%。

对于B站而言,电商业务同样具备商业挖掘潜力。2021年年初,B站关联公司完成了对“bilibilipay.com”、“bilibilipay.cn”等域名的备案后,B站就被猜测要进军金融支付。这可能将成为公司港交所二次上市的新故事。

/ 04 /

看内容:

自制和外部两条腿走路

B站商业模式的基础,是平台的高流量。而UP主PUGV(Professional User Generated Video,即UP主创作的高质量视频)对平台流量的贡献功不可没。

从创作者数量来看,2020年Q4 B站月均活跃UP主数量达190万,同比增长88%;月均视频投稿量达590万,同比增长109%。陈睿称,B站拉新的驱动力仍在于内容本身。报告期内,科普类内容贡献了四季度整体视频播放量的10%。

从长远发展来说,B站光靠UP自主生产内容或也不够。在会员付费方面,B站一直存在自制节目及长视频版权实力不如其他视频平台的问题。B站大会员服务上线于2016年,这部分收入到2020Q1才突破千万元大关,远低于同期爱奇艺的1.19亿元、腾讯视频的1.12亿元和芒果 TV 的2400万元。

为了弥补内容短板,B站正加大“版权购买+自投自制”力度。2020年,在OGV(专业版权类视频)方面,B站除了不断买入影视作品版权,还自投自拍纪录片、综艺等。比如上线与欢喜传媒(2.5, 0.06, 2.46%)合作出品的青春题材网剧《风犬少年的天空》,自制综艺《说唱新世代》等。

B站同时也在拓展外部内容库。2020年,B站以8亿元价格拍得了英雄联盟全球总决赛中国地区三年独家直播版权;以5.13亿港元认购《我不是药神》出品方欢喜传媒9.9%的股份;同时,B站与BBC Studio达成战略合作,将共同开发纪录片内容。

此前,爱优腾等长视频平台提升平台付费率和会员数量的常见打法是借助OGV(专业版权类视频),但这一模式却不免将企业拖入亏损泥潭。B站尝试这一模式,能否有新的突破?其借此吸引来的新增用户后续能否有较好沉淀?此前的用户用户是否会受到影响?种种问题,均有待观望。

/ 05 /

看风险:

监管是新挑战

从客观数据来看,B站2020年算是完成了破圈目标。但在持续破圈的路上,如果想继续保持用户增长,扩展更多元的用户群,其在运营管理和应对风险方面将迎来新的挑战。这些挑战可能体现在直播监管、番剧审核、Up主管理等多个层面。

比如,B站在内容生态方面的风险正在影响其广告业务。刚刚过去的2月份,由于B站平台UP主涉及歧视女性的内容引发用户不满,B站经历了一场舆论风暴,苏菲、元气森林等多家品牌商表示将因此取消在其平台的广告投放或赞助。随后,B站回应称,将响应国家网信办的统一部署,展开为期一个月的2021春节网络环境专项整治行动。

以2月份事件的应对来看,B站目前在监管方面的处理还较为生涩。随着用户增长加速,B站自身组织建设的速度能否跟上发展,将成为其下个阶段的重要问题。

与此同时,随着公司进一步破圈,新老用户之间的割裂和对抗也同样是潜在风险。B站此前的社区属性和内容调性多以二次元年轻人为主,扩展新用户群是否会反向稀释平台原有的社区氛围,导致原核心用户流失,将成为一大考验。

同时,二次元社区文化和商业化之间似乎有着天然排斥,社区化运营某种程度上正成为其商业化的绊脚石。公司目前在各项业务的商业化方面面临不少问题。

比如,在游戏领域,此前《FGO》等王牌游戏为B站带来了不菲收入。但随着这款游戏影响力逐步减弱,B站需要找到下一款类似的游戏爆款。公司虽然可以拿到不少优质独代游戏,但在自研游戏方面依然存在短板。而自研游戏意味着巨大的时间和资金成本,在公司目前亏损不断扩大的情况下,恐怕需要长线布局。

而在直播领域,B站近两年在游戏直播和秀场直播均有不小发力。不过,随着国内直播行业的红海效应进一步加剧,B站将面临着愈加激烈的竞争。2020年下半年,国内老牌直播巨头斗鱼、虎牙宣布将合并,强强发力,B站直播的生存空间或将更加艰难。

与此同时,竞争对手们也在虎视眈眈。背靠BAT、字节跳动在内的多家视频网站,目前正围绕B站内容生态最重要的生产者UP主展开争夺,B站在这个方面面临的竞争将与日俱增。

/ 06 /

看市值:

一年翻5倍,暴涨下的压力

2018年,B站登陆美股,上市当天市值为32亿美元。2020年新冠肺炎疫情冲击下,B站的市值迎来暴涨,目前超过458亿美元,远超爱奇艺的197亿美元市值。在下个阶段,资本是否还会继续看好?

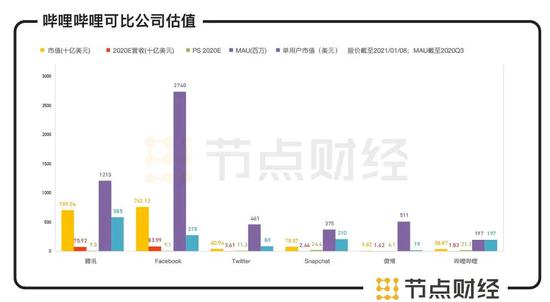

中信证券(16.72, -0.48, -2.79%)在2021年1月11日发布的相关研报中给出了肯定答案。该研报称,全球范围内,腾讯、Facebook、Twitter、Snapchat和微博其他五家社交和社区巨头的平均P/S倍数是12倍,单个MAU平均市值为236美元。相较而言,B站的P/S倍数为21.3倍,单个MAU平均市值为197美元,比前五家公司高出20%。该报告称,B站P/S高于上述五家公司主要是因为其用户增长潜力和广告商业水平有待释放。

数据来源:彭博,中信证券研究部预测

该研报同时指出,B站的潜在用户规模大概有3.5亿人,MAU数据有1.5亿的提升空间。Z世代目前依然是B站的核心用户,这些用户的成长伴随着互联网的崛起与普及。该报告预测,从公司长期市值空间来说,B站每MAU市值目标为200美元,长期目标MAU为3.5亿,对应市值目标为700亿美元。

不过,资本的看好同样也是压力,这将成为悬挂在B站头顶的达摩克利斯之剑。B站如此高的估值,需要高业绩增长的支撑。这将促使着公司不断向前奔跑,不论是在用户增长还是商业变现方面不断发力。而这种发展的紧迫和公司本身的管理能力、社区文化如何适配?当疫情缓和或者市场情绪退去,公司该如何消化这些高估值?都将成为其需要考虑的问题。

光大证券(6.65, -0.14, -2.06%)最新报告指出,B站通过内容破圈,加码直播等方式吸引新用户和流量,但视频和直播赛道竞争激烈,倘若公司无法维持流量增长与维护社区文化氛围之间的平衡,将导致用户增长不及预期;同时,公司尝试通过广告、直播加速商业化变现,但两项业务商业化增速有可能不及预期。种种风险,均有可能抑制估值。

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。

原标题:六看B站:亏损31亿 市值为何一年却暴涨5倍?

责任编辑:陈诗莹