作者:瑞达期货研究部 王小娟

(一)动荡的美元兑人民币(6.4862, 0.0031, 0.05%)汇率市场

国内新冠疫情在去年二季度初被有效控制之后,中国经济逐步恢复常态。境内外疫情差异导致的经济增长差异,及出口替代效应下顺差的大幅增长,为人民币注入了持续升值的动力,而美元兑在岸人民币从去年5月底的7.1一路贬值。

今年一季度,美元兑人民币一改弱势开始走强,不过在4月又重新恢复了疲软。有人认为美元兑人民币今年会一路走弱,甚至会破6,这种观点笔者并不认同。

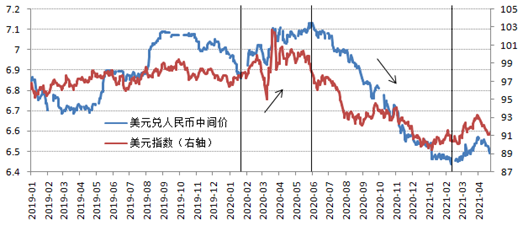

图表1:美元兑人民币中间价与美元指数(91.0226, 0.1355, 0.15%)走势一致程度高

资料来源:wind、瑞达期货研究院

汇率是两种货币的比价,汇率的变动衡量的是两种货币之间的强弱关系。

从中长期看,汇率制度、国际收支状况、通货膨胀率、经济增长率、劳动生产率、货币政策、财政收支等因素都会影响到汇率的变动。

从短期看,央行态度、市场预期、货币政策等因素对汇率的影响会更大。具体到美元兑人民币汇率,这些因素都会影响,但在不同时点,主导的影响因素会有所不同,并非一成不变。

去年以来,影响美元兑人民币汇率的主要因素是疫情。

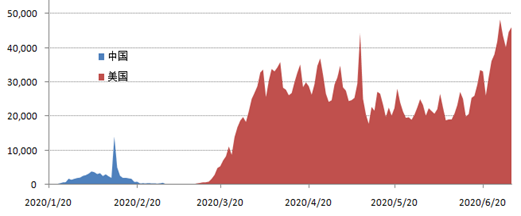

疫情突发,牵一发而动全身,前述多种影响因素也因此而发生变化。去年年初因新冠疫情武汉封城,市场对中国经济预期悲观,随之而来的春节期间的疫情强力防控措施令国内一季度经济遭到重挫,GDP同比大幅下滑6.8%。这期间,人民币对美元保持贬值态势。

严厉的防控措施之下,中国日新增确诊数量在3月降至两位数,国内经济在谨小慎微中重启。3月初,欧美疫情恶化,全球金融市场恐慌性下跌,美元流动性紧张,美元指数一度涨破100,人民币对美元也有小幅升值,但并未改变贬值态势。

随后境外疫情日益加剧,全球供应链受到影响,众多订单转移至国内,在国内宽松货币政策与积极财政政策加持之下,中国二季度经济持续恢复,国内利率在6月份已经开始悄然上升,宽松环境明显收紧。

中外疫情冰火两重天,美国新增确诊数量很快跃居全球首位,美元不再强势。疫情的不同发展阶段导致中美宏观政策不同步,去年二季度末起,中美利差持续拉大。

在这种背景下,国内贸易顺差增加、证券市场与债券市场的外资流入保持大幅增长,实实在在地推升了人民币汇率。

(二)美元走强的基础

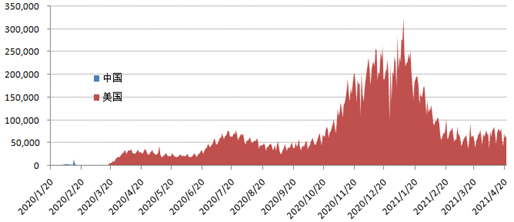

去年11月新冠疫苗传来喜讯,疫情防控出现曙光。拜登当选美国新一任总统,在加强防控措施的同时,加快了疫苗接种工作的推进,使得美国日新增确诊数量陡然下行,效果十分显著。

与此同时,民主党控制参、众两院,拜登较为顺利地推出了1.9万亿财政刺激计划。美国经济复苏不断加快,美元指数扭转跌势,开始走高。而人民币对美元也结束了单边升值之路,小幅走贬。

图表2:去年上半年中美日新增确诊新冠病例

资料来源:wind、瑞达期货研究院

图表3:中美日新增确诊新冠病例对比

资料来源:wind、瑞达期货研究院

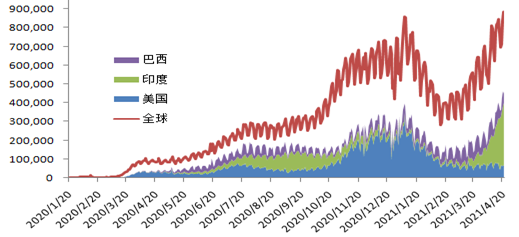

目前来看,全球新冠疫情尚未结束,疫情仍将持续影响人民币汇率。

进入4月以来,印度疫情恶化,日新增确诊数量已经达到30万例以上,令全球日新增确诊数量大幅上升。不过由于主要发达国家疫情趋缓,疫情全球经济的影响力预计会有所下降。

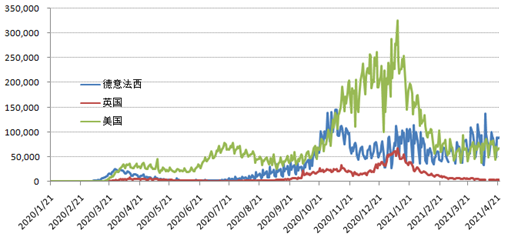

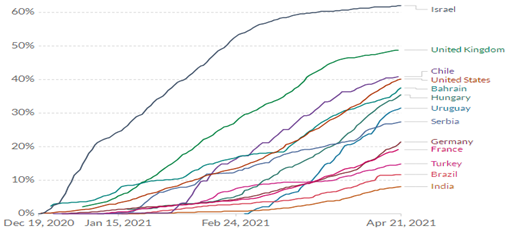

欧美疫苗接种进展较快,接种率远高于亚洲,对比除中国以外的发展中国家,有望率先复苏。

从图表4中,可以看出,美国、英国以及欧元(1.2071, -0.0018, -0.15%)区的几个大国日新增确诊病例数量较峰值期已经大幅降低。受益于英国、美国的接种率更高,英美复苏进度将会快于欧元区。

图表4:主要欧美国家日新增确诊新冠病例

资料来源:wind、瑞达期货研究院

图表5:近期全球日新增确诊新冠病例大增,主要因印度数据激增

资料来源:wind、瑞达期货研究院

图表6:至少接种1针新冠疫苗的人数比例

资料来源:our world in data,数据截至2021年4月21日

单从疫情角度来看,依照目前美国的接种速度,距离全体免疫的目标已经非常近。除了英国之外,全球几乎没有几个国家能与之比肩。

经济持续复苏,宽松货币政策暂不退出,积极财政政策加码,都预示着美国今年的经济增长将为非常强劲。

中国国内虽然延续复苏态势,不过经济边际改善的力度有所放缓,房地产行业今年压力较大,全球复苏大背景下如去年一般的出口盛况今年也较难为维继,而消费尚未成为经济强心针,今年的财政刺激力度、货币宽松程度均不及去年,经济增长动能并未十分强劲。

IMF在今年4月6日的《世界经济展望报告》中,将中国今年的GDP增速预期上调0.3个百分点至8.4%,同时将美国今年的GDP增速上调了1.3个百分点至6.4%,可以看出中美经济边际改善程度对比明显。美国经济改善程度更快,会削弱人民币对美元的升值根基。

美元指数与美元兑人民币走势较为一致,从美元指数的角度看,人民币升值之路也并不稳固。美元指数是美元相对于欧元、英镑(1.3885, -0.0020, -0.14%)、日元、加元、瑞士法郎、瑞典克朗等六种货币的加权比价,与美国、欧洲、日本、加拿大的经济基本面以及经济政策息息相关。

去年1月至今,美联储资产负债表规模扩大了1.8倍,欧洲央行扩大了1.6倍,日本央行扩大了逾1.2倍,但这些对美元指数的利空已经被市场完全消化,目前各央行均表现出了按兵不动的态度。

当前美国经济的复苏强劲程度要高于欧元区和日本,市场对美联储提前加息的预期要远强于对后两者央行的预期。尽管美联储强调暂不加息,待经济稳固、通胀水平达标之后再做加息打算,但美联储仍有望成为这些央行当中最早加息的央行。

在2008年金融危机之后,2020年新冠疫情发生之前,美国经济的复苏力度与健康程度均好于欧元区、英国和日本,即便从疫情中复苏,缠绕各大经济体的固有问题也不会有所改观。这也将拖累各国货币的表现,助力美元指数保持强势。而美元指数的强势,将不利于人民币对美元保持升值之势。

图表7:美国、日元、欧元区央行的资产负债表规模

资料来源:wind、瑞达期货研究院

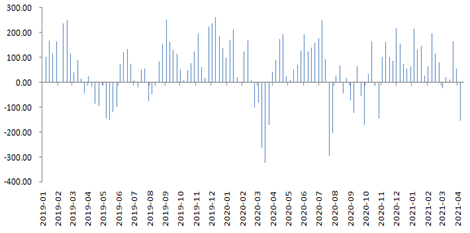

此外,近年来证券投资项目对人民币汇率的影响力明显上升,对汇率波动的影响也有所增大。不过外资证券投资资金的波动性较大,以陆股通当日资金净流入来看,净流入与净流出切换频繁。

去年以来,为缓解人民币升值压力,央行对外资流出的要求有所放宽,除非中国经济继续一枝独秀,人民币资产有很强的吸引力,否则证券投资项目资金的外资净流入不足以长期支撑人民币走强。

图表8:陆股通当日资金净流入(亿元)

资料来源:wind、瑞达期货研究院

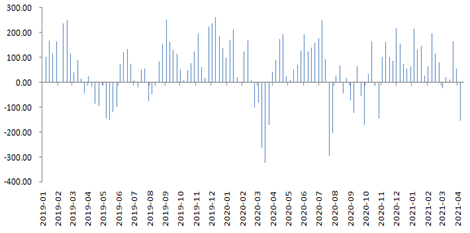

最后,中美利差收窄也不利于人民币持续走强。

目前中美国债利差仍高于5年均值,不过差距已经收窄到0.5个百分点左右。从历史数据上看,中美长端利差数据对美元/人民币影响并不大,两者相关度不是很强,虽然利差收窄说服力不强,但也可作为一种参考佐证来看。

图表9:中美10年期国债收益率差(中-美)

资料来源:wind、瑞达期货研究院

综合来看,今年全球疫情并未消退,考虑到不同疫情发展阶段对各国经济政策及经济复苏的影响等因素,美元兑人民币汇率年内保持在6.5附近宽幅波动的概率较大,持续升值或者持续贬值的基本面并不稳固。而汇率双向波动直接增加了风险对冲的难度,时机把握更为关键。

(三)善用外汇工具对冲风险

国内期货交易所目前仍未上市外汇期货品种,国内企业通常是通过银行来规避汇率风险,比如签订远期结售汇、人民币期权、货币掉期等合同,对外汇期货合约较为陌生。

作为衍生品工具,外汇期货也是一种非常有效的风险管理工具。

通过期货市场,买进或卖出与现货市场交易数量相当但交易方向相反的外汇期货合约,以期在未来某一时间通过卖出或买进相同的期货合约对冲平仓,结清期货交易带来的盈利或亏损,以此来补偿或抵消现货市场价格变动所带来的实际价格风险或利益,使交易者的经济收益得以稳定在一定水平。

外汇期货合约交易十分便利,有利于参与者把握准确的进出场时间。目前境外市场上较为活跃的人民币期货合约主要是香港交易所和新加坡交易所的美元/离岸人民币期货合约。

以香港交易所为例,2012年9月香港交易所推出了全球首只可交收的美元/人民币(香港)期货合约产品,名义金额为10万美元。随着市场对人民币避险产品需求的增长,该产品成交额迅速增长。

目前该合约已经成为全球交投最活跃的人民币期货合约产品之一,2020年底的未平仓合约为28223张(名义金额为28亿美元),较2019年增长22%。

随着人民币衍生工具的不断创新,市场将提供更多汇率对冲的工具。香港交易所于今年4月26日推出合约规模为2万美元的小型美元/人民币(香港)期货产品,上市之后成交活跃。

小型美元/人民币(香港)期货合约具有面值更小,现金交割等特点,其上线大大降低了个人投资者的进入门槛,同时也令外贸企业得以更加精细化对冲人民币汇率风险,值得外汇市场参与者关注。

原标题:深度:人民币持续走强未成趋势 善用外汇工具对冲风险

责任编辑:郭建