原标题:郑爽涉嫌偷逃税被查,明星逃税后什么情况要坐牢?

观察者网消息,近日,演员郑爽被前男友张恒曝出涉嫌“偷税漏税”后,上海市税务局第一稽查局已对举报内容予以受理,正在依照税收法律法规进行调查核实,引发关注。

那么,如果明星存在偷逃税行为,应当承担怎样的法律责任?什么情况会要坐牢呢?

演员郑爽

每位公民都有使用公共资源、享受公共服务的权利,而与之对应的就是依法纳税义务,这也是明确写入《宪法》的公民基本义务。

《中华人民共和国宪法》

第五十六条 中华人民共和国公民有依照法律纳税的义务。

若公民存在偷逃税之举,根据法律规定,轻则承担高额罚款,重则构成逃税罪面临牢狱之灾。

当然,首先得把欠缴的税款和相应的滞纳金给补缴了,这和上述责任不矛盾。

具体要缴多少,还得套公式测算一下。

若某明星以个人名义一次取得表演收入1.6亿元,应按照劳务报酬所得扣除20%费用后计算个人所得税。

《个人所得税法》

第六条 劳务报酬所得、稿酬所得、特许权使用费所得以收入减除百分之二十的费用后的余额为收入额。稿酬所得的收入额减按百分之七十计算。

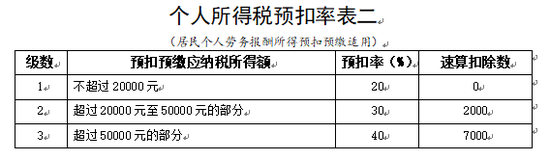

如暂不考虑专项抵扣、税收减免和增值税的情况,单看个人所得税,其应缴纳税款为5119.3万元,占收入的32%左右。

(计算公式:应纳税额=应纳税所得额1.28亿元×适用税率40%-速算扣除数7000元)

国家税务总局发布的个人所得税税率表及预扣率表

若该明星通过“阴阳合同”的操作拆分合同,用以报税的“阳合同”仅约定其表演收入为4800万元,另一份不报税“阴合同”则通过增资途径注入关联公司,其应缴纳个人所得税就会明显少一大截。

报税的4800万元对应的个人所得税为1535.3万元,仅占1.6亿总收入的9.6%左右。

换言之,这波操作让这位明星仅在个人所得税上就少缴了3584万元,占应缴税款的70%左右。

若以上海统计局于去年6月发布的“2019年上海市城镇单位就业人员平均工资114962元”计算,相当于得连续干上311.75年——从明朝末年干到新中国成立,才赚得到这位明星少缴的税款。

这还没完,由于这位明星没有按照规定期限缴纳税款,在补缴税款的基础上还要按日加收滞纳税款万分之五的滞纳金。

假设这事发生在2019年底,距今至少500天,那这位明星还得缴纳896万元的滞纳金,加上税款本身就是4480万元。

《税收征收管理法》

第三十二条 纳税人未按照规定期限缴纳税款的,扣缴义务人未按照规定期限解缴税款的,税务机关除责令限期缴纳外,从滞纳税款之日起,按日加收滞纳税款万分之五的滞纳金。

那么,从行政责任的角度来看,这位明星要被罚多少钱?

根据法律规定,纳税人进行虚假的纳税申报,不缴或者少缴应纳税款的,处不缴或者少缴的税款百分之五十以上五倍以下的罚款。

《税收征收管理法》

第六十三条 纳税人伪造、变造、隐匿、擅自销毁帐簿、记帐凭证,或者在帐簿上多列支出或者不列、少列收入,或者经税务机关通知申报而拒不申报或者进行虚假的纳税申报,不缴或者少缴应纳税款的,是偷税。对纳税人偷税的,由税务机关追缴其不缴或者少缴的税款、滞纳金,并处不缴或者少缴的税款百分之五十以上五倍以下的罚款;构成犯罪的,依法追究刑事责任。

扣缴义务人采取前款所列手段,不缴或者少缴已扣、已收税款,由税务机关追缴其不缴或者少缴的税款、滞纳金,并处不缴或者少缴的税款百分之五十以上五倍以下的罚款;构成犯罪的,依法追究刑事责任。

以2018年某艺人“采取拆分合同手段隐瞒真实收入偷逃税款”为参照,税务部门对其罚款按照“少缴税款的4倍”进行计算。

因此,这位明星在缴纳上述4480万元税款及滞纳金的基础上,可能面临约1.43亿元的罚款。

国家税务总局 资料图

与此同时,由于这位明星欠缴税款数额巨大,还有可能构成逃税罪,面临3至7年的有期徒刑。

《刑法》

第二百零一条 [逃税罪]纳税人采取欺骗、隐瞒手段进行虚假纳税申报或者不申报,逃避缴纳税款数额较大并且占应纳税额百分之十以上的,处三年以下有期徒刑或者拘役,并处罚金;数额巨大并且占应纳税额百分之三十以上的,处三年以上七年以下有期徒刑,并处罚金。

扣缴义务人采取前款所列手段,不缴或者少缴已扣、已收税款,数额较大的,依照前款的规定处罚。

对多次实施前两款行为,未经处理的,按照累计数额计算。

有第一款行为,经税务机关依法下达追缴通知后,补缴应纳税款,缴纳滞纳金,已受行政处罚的,不予追究刑事责任;但是,五年内因逃避缴纳税款受过刑事处罚或者被税务机关给予二次以上行政处罚的除外。

值得注意的是,如果这位明星系“五年内第一次偷逃税”且在税务机关下达追缴通知后如期补缴应纳税款并缴纳滞纳金,可以不追究其刑事责任。

也正是因为这项规定的存在,那位在2018年被曝出偷逃税款的某艺人才能通过及时缴清税款与滞纳金,免于牢狱之灾。

换言之,要是这位玩“阴阳合同”的明星不想坐牢,就得看其头的余款够不够填上那几千万的窟窿了。

来源:观察者网