中国金融市场3月以来汇率、股票及流动性走势主动性明显增强,不仅人民币兑美元汇率强势持稳,股市反弹,银行间本币市场的流动性管理如MLF操作,上周也出现了较为少见的询而未做,一改开年来市场黑云压阵的局面,叠加美元走弱背景下的全球大宗商品反弹,金融市场利好不断。

路透社分析报道称,在信贷、工业增加值仍然疲弱的情况下,目前金融市场反弹的基本面基础可能并不牢固,股票及债市收益率反弹的可持续性还有不确定性;不过在中国央行资产负债表近期卓有成效的预期管理及操作下,流动性预期、汇率阶段性乐观可期。

目前还未知中国央行资产负债表近期呈现的调整特征,是前瞻系统性还是临时阶段性的操作,以及会计处理上是表内还是表外呈现;但是可以看到,至少在汇率预期方面,积极效应已经明显,而本币市场较紧的流动性局面则可能暗示市场预期仍未扭转。

中国央行货币政策操作近期呈现了多项突破,以十三五规划来看,完善参考一篮子货币的人民币指数,前瞻性指引机制、疏通本外币政策传导渠道,完善货币政策操作目标、调控框架和传导机制,构建目标利率和利率走廊机制等提法都首次写入。

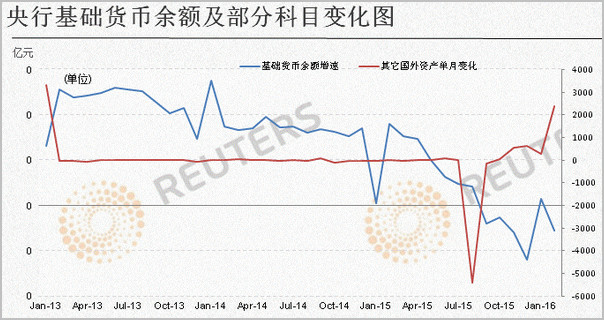

从具体操作来看,近期市场比较关注的是央行资产负债表中的一些变化,比如去年8月份出现较大幅度下降的央行资产负债表--其它国外资产科目,2013年2月份以来,单月变化幅度一般在正负200亿元人民币以内,8月当月则出现了近5,398亿元的大幅下降,之后自去年11月以来逐渐回升,2月份单月净增规模还达到了2,389亿元。与此同时,是央行基础货币余额同比增速在持续下降后的逐渐反弹。

目前两者之间的关系链并不清晰,不过,从市场人士的反馈来看,存在一些操作猜测,主要在于该科目是否反映了央行衍生业务操作的变化。

其它国外资产科目一般包括央行在国际金融机构的存放、以及商业银行以外汇形式缴存的人民币存款准备金等。

去年8月份外汇市场动荡的情况下,8月外汇储备下降了939亿美元,但当月央行口径外汇占款仅下降3,184亿元,金融机构外汇占款则减少7,238亿元,当期其它国外资产科目下降了5,398亿元。

央行口径明显少于外汇储备的下降规模,并且其与金融机构外汇占款口径之间的差额,与其他国外资产的变动大体相当。因此市场猜测央行在8月份通过该其他国外资产科目,比如通过释放外汇存款准备金或者出售其他国外资产等方式,避免了外汇占款科目巨额下降给市场贬值预期带来的压力。

进一步的,可以假设,如果当月其他国外资产科目不发生变化,央行口径外汇占款和外汇储备下降的规模可能更大。事实上,在多数单月时间里,与外汇储备由正到负的显着变化特征不同,该项目的变化都不大,2013年2月以来基本保持在了7,000多亿元的规模,之后2015年8月份突然下降至不到2,000亿元。

但目前并不清楚该科目,除了外汇准备金外,是否还包括央行掉期等衍生操作所阶段性持有的外汇头寸。

掉期市场作为类似外汇货币融资的市场,央行B/S操作,在近端买入美元,相当于用本币融资获得了美元,若市场购汇需求增加,融入的美元将可用于满足这部分需求,从而部分替代外汇储备的消耗,缓解外汇储备下降的压力。

但由于近端买入的同时,约定了远端卖出,目前并不清楚央行此类操作在会计上是放在了表内还是表外。若在表内,从去年11月份以来增加的其它国外资产科目,若体现的是央行在近端买入持有的外汇头寸,则存在一个可能,央行购买融入此部分外汇所使用的人民币,可能构成了本币市场的基础货币投放。

从基础货币余额的走势来看,1月份以来确实呈现了近一年来同比增速的上升,2月份再次出现负增长,则可能与2015年2月份基础货币因财政存款投放,所形成的较高基数有关,基础货币余额仍然保持了正增长。

央行基础货币余额变化情况

若掉期(SWAP)业务放在表外(如同早期商业银行买入返售科目的操作),则这部分操作可能体现了部分银行外汇存款准备金的增加,在远端有卖出美元要求的情况下,央行可以通过要求银行增加外汇准备金缴存以提前进行流动性管理。

无论表内表外,可以看到,央行通过部分衍生操作,及主动地资产负债表管理,较好地缓解了外汇储备持续大幅下降给市场造成的负面影响,有利于缓解乃至扭转人民币的贬值预期。

而这种操作呈现的主动管理资产负债表的特征,和十三五前瞻指引调控的内容结合,很容易让市场联想到欧洲央行和美联储,在货币政策操作中工具箱中,所使用的包括购买资产、政策指引等资产负债表调控模式。

事实上,在外汇占款缩窄后,央行已经创设了包括SLF、MLF、PSL等新工具来管理资产负债表的收缩和流动性供给,但未来是否会将诸如掉期等衍生操作,也作为一种新型投放工具,信号则还并不清晰。

不过值得注意的是,这个过程中,若形成了本币投放,目前正在逐月回升的其它国外资产科目走势,对本币流动性也会形成事实上的利好,也就可以部分替代一些投放工具诸如MLF的使用。