美联储大楼

FOMC交易指南:料声明变化不大 法巴建议做多欧/美

4月27日美联储FOMC将结束为期两天的利率会议,并在北京时间28日周四凌晨2点美联储公布决议,并发表政策声明。在此之前市场将维持谨慎。市场预测4月基本没有加息可能,投资者将从美联储的表态中寻找6月可能加息的线索。

从基本面分析来看,美国近期一系列疲软的数据以及联储官员表态均预示美联储不会过快加息。同样,华尔街分析师们也普遍预计美联储将维持利率不变。多方因素总结,此次料美联储不会有实质举动。

去年12月美联储开启近10年来的首次加息进程,并暗示2016年将加息四次,每次25个基点。但年初以来的全球市场动荡令美联储对外部风险的关注度大幅提升,3月份会议上,美联储下调2016年加息次数预期至两次,被认为是较市场预期更为鸽派的举措。

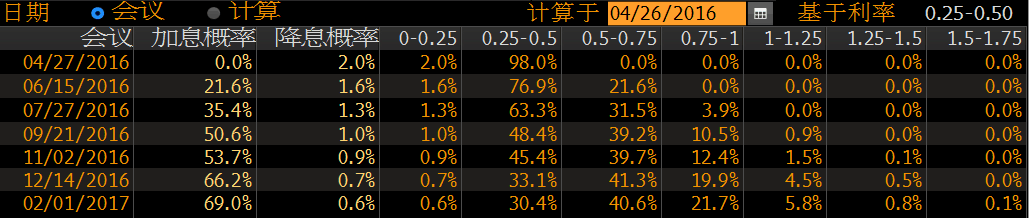

目前,市场认为美联储年内仅将加息一次,不及美联储3月份暗示的两次。美国联邦基金利率期货暗示,交易员预计美联储4月份加息的可能性依旧为零,但12月会议上加息的可能性已经升至66%,此前一度不足50%。

市场预测美联储今年加息概率分布

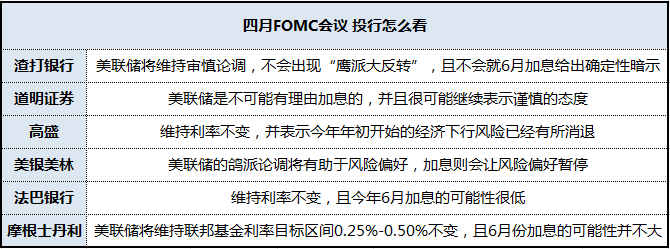

四月美联储议息会议投行怎么看

从基本面分析来看,美国近期一系列疲软的数据以及联储官员表态均显示美联储不会过快加息。同样,华尔街分析师们也普遍预计美联储将维持利率不变。

机构意见汇总,由凤凰国际iMarkets整理

渣打银行预计,美联储将维持审慎论调,不会出现‘鹰派大反转’,鉴于美国核心通胀水平较低,美联储决策者们应该会维持几个月都按兵不动,且不会就6月加息给出确定性暗示。

道明证券(TD Securities)认为,本周美联储FOMC会议预计将继续维持宽松态度。该行表示,近期美国经济数据表现疲软,因此美联储是不可能有理由加息的,并且很可能继续表示谨慎的态度。

高盛经济学家Zach Pandl和Jan Hatzius则表示,本次FOMC声明中可能会包括和2015年10月FOMC声明措辞类似的表达,预期美联储声明中将说明经济前景面临的风险“接近平衡”,或者将表示今年年初开始的经济下行风险已经有所消退。而10月份有这样的表达时,华尔街认为这样意味着加息几乎成为定局。

美银美林认为,美股市场的风险偏好仍然将受到加息的影响。对历史的分析显示,根据近期市场变化,美联储的鸽派论调将有助于风险偏好,加息则会让风险偏好暂停。

法巴银行称,因国内经济前景没有亮点,且全球局势存在不确定性,美联储今年6月加息的可能性很低。该行预计美联储货币政策声明将重申全球经济和金融局势依然构成风险。

路透调查显示,美联储本周货币政策会议将维持利率不变,但分析师坚定预期6升息,年底前再升息一次。

摩根士丹利表示,本周美联储预计将维持联邦基金利率目标区间在0.25%-0.50%不变,继续监测全球经济/金融状况,不会再提‘风险平衡’的评估,而不作出评估的话则意味着6月份加息的可能性并不大。

市场料定美联储加息暂缓 美债缘何依旧跌跌不休?

美联储为期两天的政策会议即将结束,交易员们认定,此次会议上暂时不会有加息决定。对于美国国债市场而言,这应该是好消息。

可是,投资者看到的,却是国债市场连续第七天下挫,这也是将近三年来美国国债的最长连跌纪录。到底出了什么事呢?

美联储展开为期两天的政策会议,恰逢有迹象显示美国通胀正在加速。国债收益率上涨,原油近期的涨势推动债市一项衡量通胀预期的指标升至8月份以来的最高。

北京时间下午5点,美国30年期国债收益率上涨2个基点至2.75%,创2月1日以来的最高水平。

太平洋[-1.51% 资金 研报]投资管理公司(Pimco)和贝莱德表示,美联储这是要让美国经济在自己采取行动前先热起来。投资者想要更高的投资回报,而政府债券却给不了,这种状况今年让油价暴跌势头得到了逆转,同时也在推动股市不断走高。

“他们不会在这次会议上决定加息,”管理着131亿美元资产的韩国政府官员养老金服务公司驻首尔海外投资主管Kim Youngsung说。“今年年初的时候,我们还在担心通缩,可现在油价已经企稳。所以美国国债收益率才会不断地涨。”

美联储官方态度抢先看

自今年3月以来,目前拥有投票权的10名委员中仅有7名曾公开发言。其中堪萨斯联储主席乔治、波士顿联储主席埃里克·罗森格伦以及克利夫兰联储银行行长梅斯特均显示出“鹰派”作风,表示应该加息。其余4名委员则显得比较“鸽派”,倾向于谨慎加息。此外,哈克、埃文斯、卡普兰3名前货币政策委员均表示应延迟加息。

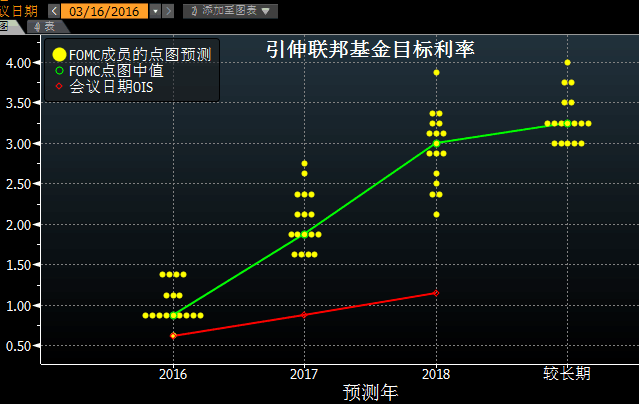

最新点阵图显示,大部分官员认为今年利率将保持在1%以下

尽管自2012年1月公布那天起,美联储的利率预测就一直遭到受重视程度过高的批评。每次议息会议前后市场仍心系“点阵图”。现在,官员们正试图在保留透明度的同时调整这一信号。问题在于:随着新数据的到来,美联储官员每季度所作的预测就会变得过时。这些预测排列在所谓的点阵图中,小圆圈代表每位美联储官员对基准联邦基金利率适宜水平的预测。然而,它们仍然作为美联储对未来政策的最佳猜测而存在。

FOMC利率决策即将揭晓 美联储官员或许没有想象的那么鸽派

美国联邦公开委员会(FOMC)已于周二开启为期两天的会议,虽然当前的美国联邦基金期货价格显示4月毫无加息的可能性,6月加息的可能性也仅为20%左右,但彭博在对决策者们近期讲话进行梳理后发现,尽管持有偏鸽派论调的官员人数仍然占多数,但部分鸽派的官员却在近期发出了有趣的“鹰派”声音。

彭博首席美国经济学家Carl Riccadonna及其团队用以下评估条件,为10位具有投票权的美联储官员的鹰鸽阵营打分:-2=鸽派; 0=中立; +2=鹰派

10位官员中,共有5位投票者有鸽派倾向,2位处中立,3位鹰派

鹰派中包括在3月会议上投反对票、主张3月就加息25个基点的堪萨斯城联储行长Esther George。

值得注意的是,鸽派阵营中有两位官员在近期发出了貌似偏鹰的观点;

波士顿联储银行长Eric Rosengren在4月18日表示,市场对利率路径过于悲观;

纽约联储行行长William Dudley在4月18日表示,美国的新闻多为正面的,而且“近几年来,就业市场的状况已经大有改善”。

鸽派:

Lael Brainard,美联储理事(鹰鸽阵营分数:-2)

投票时间:永久投票权

最近一次就货币政策发言:3月7日在华盛顿举行的国际银行家协会年会

观点:Brainard提及经济下行风险并呼吁审慎加息

有理由预期就业持续增长,国外经济也会企稳,通货膨胀终将回升到美联储2%的目标

“鉴于疲软和正在减速的外需,关键是通过对于政策路径的谨慎调整来精心保护和维持住国内的形势。”

在前景变得更加明朗前,需要保持耐心

珍妮特·耶伦,美联储主席(鹰鸽阵营分数:-1)

投票时间: 永久投票权

最近一次就货币政策发言:4月13日《时代》杂志登载在网上的采访、4月7日与前三任主席在纽约同台

观点:不确定性是美联储谨慎行事的理由

尽管在发生金融危机及大萧条以来的最严重衰退之后,经济取得了“巨大进步”,但是她依然认为美国劳动力市场存在一定程度的松弛

William C. Dudley,纽约联储行行长,联邦公开市场委员会(FOMC)副主席(鹰鸽阵营分数:-1)

投票时间:永久投票权

最近一次就货币政策发言:4月18日纽约联邦储备银行网站公告

观点:货币政策调整将是渐进、审慎的

“美国的新闻多为正面的,”而且“近几年来,就业市场的状况已经大有改善”

“我相信,在未来几年内,随着就业市场进一步趋紧,且此前导致通胀水平持续低位徘徊的临时性因素消退,美国的通胀水平将会升回到2%的目标水平”

Daniel K. Tarullo,美联储理事(鹰鸽阵营分数:-1)

投票时间:永久投票权

最近一次就货币政策发言:2016年暂未就货币政策进行公开讲话

Eric Rosengren,波士顿联储银行长(鹰鸽阵营分数:-1)

投票时间:2016年

最近一次就货币政策发言:4月18日在康涅狄格州新不列颠发表演讲

观点:称市场对利率路径过于悲观

美国的经济形势要比金融市场隐含的预测“健康得多”

“金融期货市场报价所暗示的加息路径很浅,可能会导致美国经济过热,最终迫使美联储以比适宜水平更快的速度提高利率,从而危及正在进行的复苏和持续的增长”

中立派:

Stanley Fischer,美联储理事,美联储副主席(鹰鸽阵营分数:0)

投票时间:永久投票权

最近一次就货币政策发言:3月7日在华盛顿参加美国国家商业经济协会会议

观点:美国经济当前很可能正遇到通胀的第一丝信号,美联储官员欢迎这一趋势

低失业率和通胀之间关联现在可能正重新发挥作用

“这种关联从来都不是很强,但它的确存在,我们可能现在正看到通货膨胀上升的最初的蛛丝马迹---这是我们希望看到的,”

Jerome H. Powell,美联储理事(鹰鸽阵营分数:0)

投票时间:永久投票权

最近一次就货币政策发言:2月26日在纽约演讲

观点:“值得考虑”公开点阵图上的点分属哪位官员

“有时候,点阵图和会后声明似乎发出互相矛盾的信号,”

“我的观点是,点阵图总体上对市场参与者是有用的,因此对委员会也是如此。”

注:Powell自2012年加入美联储以来从未在政策方面提出异议

鹰派:

James Bullard,圣路易斯联储行长(鹰鸽阵营分数:+1)

投票时间:2016年

最近一次就货币政策发言:4月14日在圣路易斯联储行发布的年度报告、4月6日接受彭博电台采访

观点:货币政策向正常化回归是谨慎之举;第一季度经济增长放慢可能会给加息计划造成压力

“不愿预判”FOMC在4月份是否会采取行动,但上个月的就业报告显示出劳动力市场继续好转

如果他确信通胀预期在上升,“我会乐于呼吁”加息

Loretta Mester,克里夫兰联储行长(鹰鸽阵营分数:+1)

投票时间:2016年

最近一次就货币政策发言:4月6日克利夫兰演讲的书面稿、4月1日在纽约讲话

观点:美联储Mester警告不要延后加息时间太久,预计今年还会加息

“由于没影响经济前景的金融市场动荡而推迟加息太久时间,可能只会在我们发现必须比预期更激进加息之时引发更多的市场波动。”

“太早行动有风险,等待太久也会有风险”

Esther George,堪萨斯城联储行长(鹰鸽阵营分数:+2)

投票时间:2016年

最近一次就货币政策发言:4月7日于内布拉斯加州约克发表的讲话稿中做出评论

观点:美联储没有以更快步伐加息可能导致包括房地产在内行业出现资产价格泡沫

注:堪萨斯城联储行长Esther George投下反对票,主张3月就加息25个基点

基本面:经济数据疲软不支持过快加息

26日,美国公布的耐用品订单、营建许可、咨商会消费者信心以及标普/CASE-SHILLER20个大都会地区房价指数等一系列数据均表现疲弱。

美国3月耐用品订单表现逊于预期暗示制造业衰退远未结束

美国3月耐用品订单环比上涨0.8%,虽然扭转上月下跌趋势,但仍大幅不及预期。核心耐用品订单量连续14个月同比下跌,资本货品订单和发货量均不及预期。

路透点评美国3月耐用品订单数据称,得益于国防订单的增加,美国3月耐用品订单月率小幅反弹,但又因为对汽车、计算机和电子产品的需求下滑,此次数据仍然不及预期,暗示着美国制造业的衰退趋势远未结束,此前强势美元对耐用品需求的打击仍未完全消退。

美国4月消费者信心指数降至94.2 预期指数为逾2年最低

美国谘商会(Conference Board)周二(4月26日)公布数据显示,美国4月消费者信心指数低于预期,说明消费者并不预计经济势头将在未来会大幅上扬。

详细数据显示,美国4月消费者信心指数为94.2,预估为96.0,3月经修正后为96.1,前值为96.2。4月美国消费者信心现况指数为116.4,3月经修正后为114.9,前值为113.5。4月美国消费者信心预期指数为79.3,为2014年2月以来最低,3月经修正后为83.6,前值为84.7。

美国谘商会经济指标主管LynnFranco点评称,当前消费者对当前现状的评估有所改善,显示美国经济增速并未出现放缓迹象;短期预期指数表现较为温和,这说明消费者并不预计经济势头将在未来会大幅上扬。

美国20大城市房价增速已连续第五个月不及预期

标普/凯斯-希勒房价指数(S&P/Case-ShillerIndex)显示,美国20大城市2月房价较去年同期上涨5.4%,不及预期的上涨5.5%,创去年9月以来最小同比增幅。美国20大城市房价增速已连续第五个月不及预期。

标普道琼斯指数委员会主席David Blitzer称,“房价持续以快于通胀两倍的价格上涨,但最近数月步伐有所放缓。”在工资增速持续低迷的背景下,房市需求缺乏动力,需要额外的支持。