亚当·库斯本周在MarketWatch上发表了一篇有趣的文章,文章里有一段这样的话:

“以前发生过,这可能再次发生——受骗上当的投资者们成堆投入达到创纪录的股市,最后发现自己是‘牛市陷阱’的受害者。一些人可能第一次听说这个词,它指的是一个虚假的震撼人心的股市信号,而我们正处于可能是历史上最大的‘牛市陷阱’最严重时期。”

“2007年,科技泡沫破裂后,市场慢慢恢复并且变得经验丰富,标普500指数在年中得到修正。尽管市场开始显现出疲惫的迹象,但是它仍成功上涨,创下历史新高,这令投资者们和专业人士激动不已,他们都以为,牛市归来,没有什么好担心的了。但是他们都错了。”

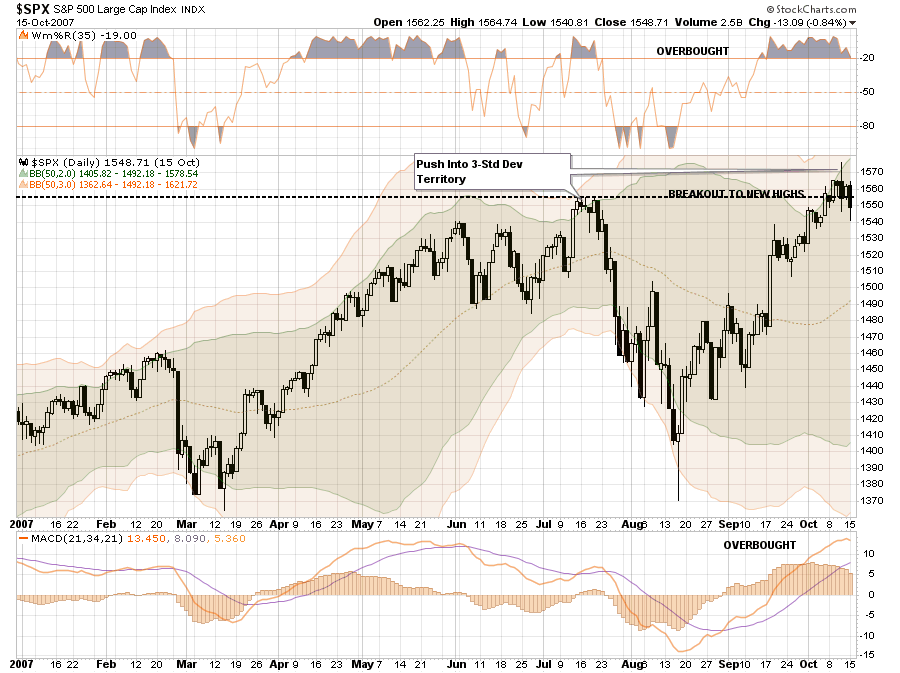

下图显示了2007年1月至10月标普500大盘指数波动情况,市场拼命地实现了“历史上持续时间第二长的牛市”。

图1

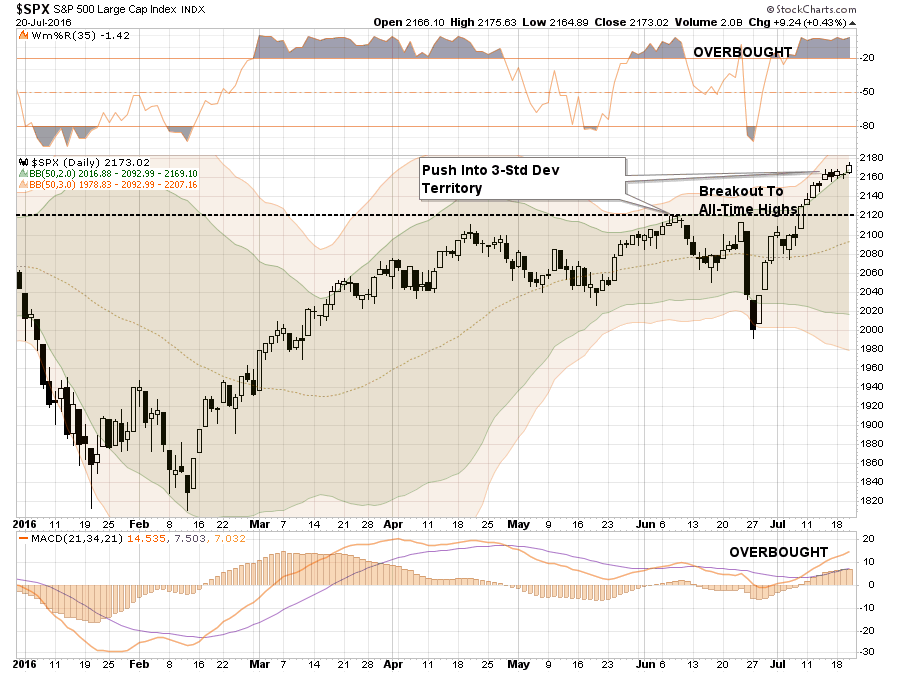

下图显示了2016年1月至7月标普500大盘指数波动情况:

图2

如上图所示,2007年7月标普500大盘指数涨至历史新高,与中期移动平均线出现了三度的标准偏差,而所有主要的指示器都处于极度超买领域。在短期的牛市新高后发生了什么,大家都知道——暴跌53%使得此前多年的收益尽失,投资者们又不得不晚十几年才能实现退休目标。

亚当说:“自2009年3月股市触底以来,市场拼命实现了‘历史上持续时间第二长的牛市’。”股市勉强创下历史新高,于是所有的新闻都和下一轮牛市有关。

和2007年的情况一样,市场再次突破创下新高,投资者们都激动雀跃地予以回应。然而问题是,正如2007年我们看到得那样,指数进入极度偏差的极端,而市场则显现极度超买状态。

这是否意味着市场即将再次暴跌?不一定,但是投资组合经理们必须做好面对所有可能的结果的准备。

亚当还提到了一些额外的焦虑点:“牛市结束的最主要原因是股价达到了投资者认为它们不再有价值去持有的水平。伴随着每一次回升的看起来是:交易量的减少,这表明热情跟随下行压力而不是购买的兴奋;股价与52周高位相比跌了超过20%的公司的数量增加。”

考虑到第一点,交易量往往在牛市即将结束的时候减少。2月市场处于低位,当时纽约证券交易所的交易量大约为49亿,尽管现在市场离低位还有很长一段距离,但是周一交易量还不到30亿。

至于第二点,在两个市场高位之间,6月纽约证券交易所上市的股价从高位跌了超过20%的公司的占比已经从5月的25%升至33%。市场暴跌率先从小盘股开始,之后蔓延到中盘,投资者们纷纷将资金投入安全的公共事业、金属、原材料、蓝筹股等股票中。而这些股票正是近来表现强劲的股票,这是巧合吗?”

正如分析师们已经指出的那样,“追逐收益率”的想法令投资者们投入最危险的领域。随着自满情绪处于极高的水平、“收益丰厚的股票”交易量很大以及市场中几乎没有流动资金,在这些被视为“安全”的领域可能即将出现均值回归。

和2008年一样,投资者们将再次开始质疑自己当时使一生储蓄在华尔街这个大赌场处于危险境明智与否。(双刀)