顾宾、刘英:亚投行在做好每一个项目的过程中,正在树立起专业、高效、廉洁的21世纪新型多边开发银行形象。

亚投行成立运营至今整整两年。在两年中,亚投行做行动队,不做清谈馆,自第一批4个项目在2016年6月获批,迄今共获批24个项目,总投资额42亿美元。在这些项目,中亚投行体现了专业、务实、干练的做派,既保障债务可持续,又严格执行环境和社会政策,以保证绿色可持续发展。笔者仔细梳理了亚投行投资项目的公开信息,包括《项目文件》《项目信息汇总》《环境与社会管理计划》等材料,总结出以下六个特点:

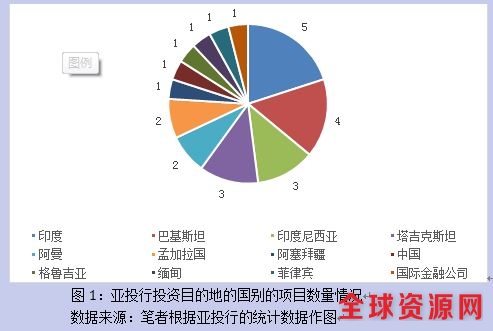

第一、从投资地域看,以域内投资为主。有23个投资项目涵盖东亚、东南亚、南亚、中亚、中东、西亚11个成员国,辐射亚洲全境。域内投资的具体情况是:印度5个项目10.74亿美元;巴基斯坦2个项目4亿美元;印度尼西亚3个项目4.415亿美元;塔吉克斯坦2个项目8750万美元;孟加拉国2个项目2.25亿美元;阿曼3个项目5.4亿美元;中国1个项目2.5亿美元;阿塞拜疆1个项目6亿美元;格鲁吉亚1个项目1.14亿美元;缅甸1个项目2000万美元;菲律宾1个项目2.076亿美元;国际金融公司(IFC)新兴亚洲基金1.5亿美元。

亚投行的业务重点在亚洲,但不限于投资域内成员。根据《亚投行协定》对其目的和功能的表述,凡是有利于亚洲区域发展的项目,包括域外项目,都是亚投行适合投资范围。因此虽然初始的这24个项目分布在11个“一带一路”沿线国家,但新项目将超越“一带一路”和亚洲,投资亚洲以外的其他地区,包括非洲、拉丁美洲、中东欧等地。目前已有埃及的一个太阳能发电项目获批。亚投行还可能投资发达成员的老旧基础设施。一些发达国家政府债务过重,融资能力也今非昔比,它们也可以申请由亚投行支持撬动私营资本参与政府的基础设施重建,采用高效的政府与社会资本合作模式(PPP)来提高基建的供给效率。

第二,从投资行业领域看,以能源、交通、城市发展为主。这三大领域是亚投行运营早期优先投资的领域。其中10个能源项目投资额达17.34亿美元,七个交通项目投资额达12.065亿美元,一个城市发展项目投资额达2.165亿美元。亚投行除了投资这三大领域, 还有两个水利项目投资额达3.326亿美元,一个电信项目2.39亿美元,三个多领域投资项目资金总额达4亿美元。所谓多领域投资项目,指投资哪个基础设施项目事先没有确定,待由亚投行投资的金融中介另行决定。

亚投行选择投资的所有项目,都把环境和社会影响放在优先考量位置。能源成为亚投行当前投资的重中之重。《亚投行能源投资战略》要求能源投资必须符合绿色和可持续发展原则。2017年底北京燃气集团有限责任公司申请的“北京空气质量改善和煤改气项目”获批,此项目助力北京地区冬季治霾和空气质量改善;因为不涉及拆迁,对项目区居民亦不造成负面影响。此项目有望成为落实《亚投行环境和社会框架》以及《亚投行能源投资战略》的典范项目。

第三,从投资对象看,以主权担保贷款为主。债务可持续是亚投行项目投资的底线,即不能赔钱。主权担保贷款包括两类:一、主权国家政府直接作为借款方;二、私营主体作为借款方,政府作为担保方。由于有政府信用担保在先,主权担保贷款最大限度确保贷款和利息回收,因此是最安全的贷款。亚投行项目以主权担保贷款为主,24个项目中17个都有主权担保。这帮助亚投行在2017年获得了三大评级机构3A最高信用评级,以及巴塞尔委员会赋予亚投行债务零风险权重。笔者认为,亚投行获得3A评级之后,受到全球投资者热捧,有助于更多在国际金融市场上融资,有利于降低融资成本,建设更多基础设施。

与此同时,亚投行正在发挥撬动更多资金的重要作用。《亚投行协定》第11条授权亚投行投资私营主体。私营主体作为借款方,却没有政府担保,对亚投行来说有一定风险,但对政府来说可以减轻债务负担。亚投行的三大业务使命分别是可持续基础设施、跨境互联互通、撬动私营资本。亚投行利用其作为多边开发银行的独特优势,例如豁免权和优先债权人地位,撬动私营资本共同投资私营主体。亚投行投资的私营主体包括北京燃气集团、阿曼全球物流集团、阿曼宽带公司、埃及Al Subh太阳能公司、缅甸Sembcorp公司。

第四,从投资方法看,以联合融资为主。亚投行与国际金融机构合作融洽。《亚投行采购政策》第5.11段把联合融资分为两类:平行联合融资(parallel co-financing)和共同联合融资(joint co-financing)。二者均发生在同一项目下,区别在于:在前者情况下,投资各方为此项目下的不同合同分别提供融资;在后者情况下,各方为此项目下的同一合同共同提供融资。在亚投行24个项目中,有8个和世界银行联合融资,有3个和世界银行集团下属IFC联合融资,有4个和亚行联合融资,另外还和欧洲投资银行、欧洲复兴开发银行联合融资项目各1个。这些联合融资项目主要由联合融资对方主导,因此环境与社会标准、采购标准等也以适用对方标准为主。

但是亚投行并不缺少独立融资项目(standalone financing)。孟加拉国的输变电线路升级项目、印度的古吉拉特邦乡村道路项目、北京的煤改气项目、阿曼的3个项目均为亚投行独立融资项目。其中,阿曼的宽带基础设施项目是第一个非主权担保的、亚投行享有优先债权的B贷款项目。独立融资项目由亚投行主导,因此适用亚投行的环境与社会标准,以及亚投行采购标准和程序。需要说明的是,“独立融资”不意味着项目全部资金来自亚投行,资金缺口需由借款方通过其他渠道补足。

第五,亚投行投资金融中介(Financial Intermediary, FI)项目。此类基金吸取包括亚投行资本在内的各类资金,转而投资交通、能源或其他项目。目前亚投行共投资3个金融中介类项目,分别是印度基础设施基金、印尼区域基础设施发展基金、IFC新兴亚洲基金。其中,印度基础设施基金是亚投行以股权形式投资的第一个项目,投资对象是投资组合公司(portfolio companies),投资领域很广泛,涵盖医疗保健和教育。印尼区域基础设施发展基金由世界银行领衔,亚投行参与提供贷款,借款方是印尼地方政府。IFC新兴亚洲基金是IFC管理的私募股权基金,入股金融机构、产业公司以及其他私营主体,但不寻求控股。一般地,金融中介基金具有自主决定资金用途的权利,但需要符合亚投行的特定要求。例如在IFC新兴亚洲基金中,亚投行资本不得用于投资非亚投行成员。

第六,项目准备特别基金助力挑选好项目。一个项目在申请获批前需要做大量的准备工作,包括雇佣专业人员进行可行性研究和各项评估。亚投行设立项目准备特别基金,助力好项目脱颖而出。该特别基金由亚投行管理运营,作为多主体基金,政府或个人都可以成为捐赠主体。目前,中、英政府各自承诺捐赠5000万美元,韩国同意捐赠800万美元。该特别基金已经助力两个项目的准备工作,分别是尼泊尔城市基建项目准备工作获批100万美元、斯里兰卡固体废物处理项目准备工作获批70万美元。

亚投行两周年来投资业务的上述特点,也预示着今后一段时期的亚投行投资发展方向。亚投行秉持着绿色发展理念,在做好每一个项目的过程中,正在树立起专业、高效、廉洁的21世纪新型多边开发银行形象,正在为促进亚洲和世界发展繁荣作出贡献。我们有理由期待亚投行做更多。

(注:顾宾系北京外国语大学法学院助理教授,专著《亚投行法律:全球治理新机制》即将出版。刘英系中国人民大学重阳金融研究院研究员。本文仅代表作者个人观点。责编邮箱tao.feng@ftchinese.com)