昨天我们刚和大家分析过土耳其正在陷入严重的危机中,土耳其里拉被不断的抛售,土耳其总统埃尔多安甚至发表电视讲话,要求土耳其人把“枕头底下还藏着美元或欧元换成土耳其里拉”,今天欧洲的西班牙和意大利又发生严重的危机。

这个世界上所有的经济危机主要来源于两种:

第一种,自身经济状况出现了问题,导致危机的发生。这种状况很好理解,比如一个国家的经济政策不合理、对外发动军事行动,能源枯竭或价格暴跌啊。

第二种,被拥有国际货币调控的美帝剪羊毛。原本经济正常的国家,或者还未能达到危机程度的国家因为美国加息而导致资本大量外流,从而加速了危机的发生。

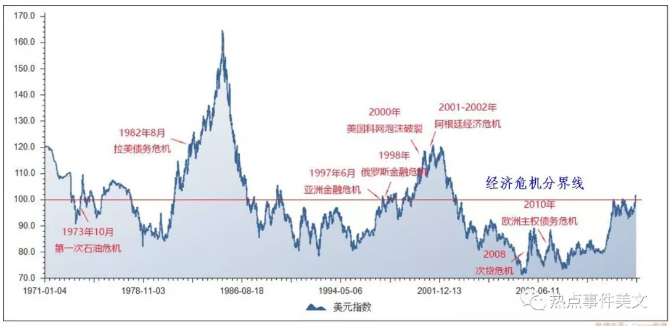

我们先看看美元指数和世界经济危机的关系:世界经济危机主要发生在美元指数达到100以上的时候,比如1982年的拉美债务危机、1997年亚洲金融危机,2001-2002年的阿根廷经济危机……

那么为什么经济危机和美元指数有关系呢?

今天我们先和大家说说美元指数是什么?为什么美元指数上涨到100能导致世界经济危机的发生?西班牙和意大利到底发生了什么?背后有没有推手?

美元指数,是综合反映美元在国际外汇市场的汇率情况的指标,用来衡量美元对一揽子货币的汇率变化程度。它通过计算美元和对选定的一揽子货币的综合的变化率,来衡量美元的强弱程度。

好吧,上面这段是正式的术语,普通人依旧难以理解,我们用大家都看得懂的“白话”来解释吧。

所谓的美元指数就是指把一些国家的货币兑美元的走势叠加起来,形成的一个新的指数走势——就和我们昨天刚给大家讲过的上证指数就是上海证券交易所上市股票价格的变动情况。

不过不同的是:美元指数并不是所有国家的货币兑美元汇率走势的叠加图,而是只有6个经济体或国家的货币兑美元指数的叠加图,而且这六个国家的权重比例也是不一样的。

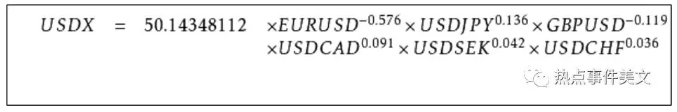

其中欧元比重占57.6%,日元占13.6%,英镑占11.9%,加拿大元占9.1%,瑞典克朗占4.2%,瑞士法郎占3.6%。

具体计算公式如下:

这个公式对于有高中以上学历的人来是能够看懂的,前面的50.14是一个系数,USD是指美元,EURUSD是指欧元兑美元的汇率;JPY是指日元,USDJPY是指美元兑日元的汇率……

从比重来看,欧元是最大的,所有某种意义上来说,如果美元指数上涨,那么则主要反应欧元兑美元的走势:美元指数上涨就说明欧元贬值了,欧洲资本流向了美国;美元指数下跌就说明欧元升值了,美元资本流向了欧洲。

或许有人会问:为什么人民币兑美元汇率没有加入到美元指数的计算当中?

理由很简单:中国不是“市场经济体系”,中国政府经常干预汇市。而且在很长一段时间内人民币兑美元基本是保持一个固定的指,上下浮动很小。所以,加入美元指数计算没有任何的意义。

那么其它国家为什么也没有加入到美元指数的计算当中?

要么和中国一样,政府会干预汇率,要么是经济体太小,无关轻重。

简单的说,欧元、日元、英镑、加拿大元、瑞典克朗、瑞士法郎等兑美元的汇率合成的美元指数能够代表和影响市场经济体系的经济走势。

我们看看最近美元指数的变化情况:最近美元指数不断的创新高,已经达到了95,离经济危机警戒线100只有“一步之遥”。

下面我们看看美元兑欧元的走势,在3月份的时候1美元能够兑换0.80欧元,而现在1美元能兑换0.86欧元。这就说明大量的欧洲人或者国际投资者不看好欧元,把大量的欧元兑换成了美元,兑换美元的人多了,美元自然升值了。

那么,占美元指数权重第二大的日元兑美元的汇率是如何走的呢?

我们可以看到欧元兑美元的走势和日元兑美元的走势不尽相同,这就说明:美元指数持续上涨,问题出现在欧元身上。

出现这种情况,我们的第一反应就是:美国可能开始搞欧盟了!

但是,我们知道欧盟的经济非常的大,是世界第二大经济体,仅次于美国。2017年美国GDP为19.36万亿美元,欧盟为15.3万亿美元,中国为12.2万亿美元。这么大一个经济体,不是美国想搞就能搞的!

虽然欧盟经济体比较大,但是它并不是一个国家,而是28个国家组成的一个政治、经济联盟!而这些国家经济发展程度差异较大,也各自有自己的国家利益,所以它们并不团结,很容易就受到外界的攻击!

只要欧盟这些国家中有一个稍微大点的国家经济崩溃,那么就能让整个欧盟形成恐慌。比如2009年的希腊发生债务危机,最后引爆了欧洲债务危机。

在昨天的文中,我们说过,美国十年一轮回的加息,目的是为了引爆世界经济危机,最终通过“剪羊毛”解决自身庞大的债务,原本美国的目标是拉丁美洲。

在2017年的时候,拉美的巴西和委内瑞拉确实发生了严重的经济危机,然而却被中国和俄罗斯救了,危机未能扩散。

然后,美国又开始搞土耳其,但是土耳其经济体相对较小,而且土耳其也不是欧盟成员,所以即使搞垮土耳其的经济,那么对美国来说也是“杯水车薪”。

对于美国来说,想要吸血世界,最肥的只有三个地方:

第一,亚洲的中国和日本。

2017年中国GPD排名世界第二,为12.2万亿美元,日本排名第三,GDP为4.88万亿美元。如果搞掂中国和日本,那么我想美国做梦都会笑醒。

可是中国和日本不是那么容易搞掂的,因为中国的外汇储备达到3.2万亿美元,日本的外汇储备达到1.2万亿美元,这么大的外汇储备,就算美国倾全国之力都未必能搞得掂的!再加上,东亚地区是世界最大的实体商品生产地,所以美国只能恶心恶心中国和日本,让经济发展遇到一些困难,而不能让中国形成经济危机——只要中国人不犯傻,不去挤兑央行里的美元。

第二,欧盟。

欧盟经济体非常的大,但是它却不是一个国家,相对比较容易搞掂。虽然相对容易搞掂,但是欧盟却是美国的盟友,搞垮自己的盟友固然能让自己收益,但也等于削弱了自己的实力——欧盟的军事指挥权被北约控制,而北约是以美国为主导。

所以,不到走投无路的时候,美国不太会考虑搞欧盟的——美国还指望欧盟跟着自己搞死俄罗斯、跟着自己在中东兴风作浪呢!如果搞垮欧盟,那么俄罗斯和中东的伊朗估计做梦都会笑醒。而且中国也在虎视眈眈的盯着欧洲呢!

比如2009年希腊发生债务危机,中国就成功的打入了欧洲的内部,不仅仅获得大量的经济利益,而且获得大量的政治利益——2015年菲律宾在美国的怂恿下炮制了“南海仲裁案事件”,欧盟就是因为在希腊等国家的强烈的反对下,才没有达成一致声明。

第三,拉丁美洲。

拉美国家的经济体虽然没有中国、日本和欧盟大,但是美国在那地方经营多年,在过去的十年内向该地区输入了大量的美元(投资),如果能够吃掉拉美,那么也是个不错的选择。

可惜,被中国和俄罗斯搅黄了!

中国抄了巴西的底,俄罗斯抄了委内瑞拉的底。

至于其它的,非洲太穷了,没有什么油水;大洋洲太小了,没有几个国家,油水更少。

所以,我们认为最终美国可能还是会回过头来搞欧盟——因为自己的命要紧,先别管什么盟友不盟友了!

事实上,我们也看到:自从特朗普上台以后,美国和欧盟的“撕逼”已经达到了高潮了!包括2017年美国退出德国主导建立的《巴黎协议》、法国主导的《联合国教科文组织》,还有今年中欧俄主导的《伊朗核协议》,特朗普甚至对欧盟发动了贸易战,甚至不排除退出TTIP(跨大西洋贸易与投资伙伴协议)的可能。

就在昨天意大利的股市和债市——崩了,出现了罕见的“股债双杀”!

昨天,意大利富时MIB指数开盘跌1.9%,随后迅速扩大,收盘跌幅为2.65%。其中,跌的最惨的,是意大利银行股,指数已大跌5.2%,创下了2016年8月来最大单日跌幅,5月15日以来跌掉了22%。

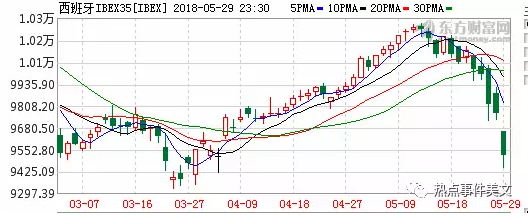

除了意大利,西班牙的股市在最近也发生了暴跌。

或许有人会问:这个是不是整个欧盟出现的问题呢?

那么,我们下面再来看看欧盟中最大的两个国家法国和德国的股市走势:

很显然,作为欧盟的轴心德国和法国的股市也发生了下跌,但是远没有意大利和西班牙那么夸张,这就说明意大利和西班牙被金融攻击了——有人在大幅度做空意大利和西班牙的股市!

除了股市大跌,意大利的10年期国债收益率在昨天大涨51个基点,收益率破3%,为2014年6月来首次。

这个是严重不正常的——因为股市和债市的走势一般的相反的!

这里我们再给大家简单的普及下债券,顺便再给大家解答下昨天有人留言的疑问。

我们这里说的债券主要指意大利政府在缺钱的时候,允诺给固定的利息向意大利人或国际资本借钱而打下的“欠条”。

大家注意,这个欠条是可以在市场上自由交易的。比如中国的外汇储备为3.2万亿美元,其中就有1.2万亿的美国债券。虽然这些债券没有到期,但是是可以随时在国际市场上出售换回美元现金的——只要其它国家愿意买。

比如,意大利政府借了你一笔钱,允诺的利息是2%,每年还你利息,十年后还你本金。而你拿到这个借条后,如果你急需用钱了又没有钱怎么办?

拿着债券(欠条)找意大利政府要钱,让它还你钱?

对不起,那个是不行的,因为说好了十年后还你的!

所以,这个时候你只能拿着欠条到市场上去吆喝:甩卖,甩卖,低价大甩卖了,收益稳定、安全有保障的意大利国债大甩卖了,走过路过不要错过了!

假设这个时候意大利的股市行情不好,在大跌,如果你投资股市非但赚不到钱,而且可能赔钱,这个时候拥有2%稳定收益的债券就很受欢迎——稳赚不赔啊!

这里大家还要注意一点:国债的价格和国债收益率是成反比的!

比如意大利发行的国债是100元一份,每年的利息是2%,这个都是固定的,如果债券收益率升高了,那么在利息不变的情况下,你在市场上出售的国债价格就是低于100元的。

简单的说就是:你花100元买了一份国债,现在你急需用钱,90元就卖了,而买的人就等于赚的不仅仅是2%,还有你贱卖的10%——债券收益率上升。

现在大家能明白意大利10年期国债收益率上升的意义了吧:有人在大量的抛售意大利国债,导致意大利国债收益率不断上升。

股市行情不好,赚不到钱,按照道理,一些有钱人就会去购买拥有稳定收入的国债,但是现在意大利却不是这样的,股市大跌,然而也有人在大量的抛售国债——这就是违背常理的“股债双杀”!

事出反常必有妖!

这个“妖”是谁呢?

除了意大利本国经济出现了严重的问题,都不看好意大利未来的经济发展,不计成本的抛售股票和政府债券外,就只有美帝具有这个能力——美帝有这个动机,而且恰好发生在美国加息的时间段内!

当然,美帝也不可能“无缘无故”的就做“妖”,这背后必然有一系列的配套动作。

比如,国际机构极端不看好意大利的经济发展——国际著名评级机构穆迪将意大利的评级降至观察名单,并警告意大利,不排除将意大利的评级降至垃圾级。

比如,意大利的政治动荡。意大利政府组阁一次又一次地失败,整个国家陷入无政府状态。

当然,这些都是原因:如果没有这些问题,那么美帝也没有办法“下口”——美国能洗劫一些国家的最重要的原因就是——这些国家确实存在问题,美帝不过是将这些问题极度的放大,起到推波助澜的作用。

昨天也有人在抱怨中国股市赚不到钱,亏损严重,试问谁让你进去的?

股市,涉及到的不仅仅是自己国家的经济发展,而且也是本国资本、国际资本和国家资本之间的博弈,是谁都能玩的吗?

是个人都能赚钱,那么谁亏钱呢?

没有那个本事就不要玩股票,玩了,亏了就不要抱怨——这就好像你去赌钱,输了怪国家,一样的毫无道理!

当然了,也有人在抱怨现在赚钱难了,生意难做了,又怪到国家头上了!

在这个比烂的年头,在美国加息的大背景下,中国不采取比较严的货币政策,那么资本就会大量的外流。

也就是说,在美国加息的背景下,即使中国放水,你也赚不到钱,因为钱都“流”向了美国,而不是你的口袋!

这几年,赚钱的效应还是比较差的,大家勒紧腰带,省点花钱,想办法找点外快——现在这个社会只要你肯干,能吃苦,没有穷人的。比如我现在每天晚上和上午写文,赚点广告费,还有大家的赞赏,下午去抓鱼,也能省下一笔小钱的——能省则省!

大家熬熬吧,熬过这几年,经济形势就会变好,钱就又容易赚了。

至于,意大利和西班牙的这次危机到底是不是美国干的,目前还没有直接的证据,但是毫无疑问,它们发生危机是对美帝极为有利的,美帝有“作案”的动机,至于到底是什么原因,我们还要等待后续——如果是美帝做的,那么不可能不留下“痕迹”的,让我们继续跟踪后续发展。

不过,我认为美帝的可能性极大!