原标题: 地王收割机 融信中国转舵求稳 依赖境外融资缓解资金链

在房地产行业的“黄金十年”中,闽系房企敢拼敢闯的“激进”打法,使这个群体迅速在行业中站稳一席之地。融信中国(HK:3301,下称“融信”)作为一家典型的闽系房企,近几年发展中不惜频拿“地王”,求得规模突围。数据显示,2016年—2017年融信销售金额保持100%以上的增长、三年复合增长率达78%。但今年开始,其前三年激进扩张规模的后遗症逐渐显现。

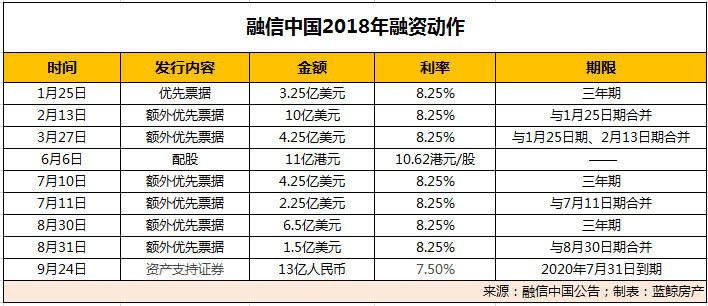

日前,融信发布公告称,其全资附属公司融信(福建)投资集团,将发行一笔年利率为7.5%、2020年7月31日到期的13亿元资产支持证券。这是今年以来融信成功发行的第一笔资产证券化产品,但对于现金流吃紧的融信而言,单这一笔13亿元融资显然不能解决资金的燃眉之急。

虽然去年年底以来,昔日被业界称为“地王收割机”的融信中国开始一系列调整,释放出谨慎、保守等关键词,但“地王”阴影并不容易摆脱。据其半年报数据显示,截止到今年6月底、其新增权益土储量、权益销售、控股权益(权益=股权大于50%的项目)占比纷纷下降,这显示出其规模存在一定“水份”,且可能存在表外项目高杠杆资金风险。

在今年经济环境持续“降杠杆”的环境下,融信不得不依赖高成本的美元融资缓解资金压力,这也对其偿债能力提出考验,如何保证有序的回款对融信而言将尤为关键。

“地王收割机”转舵求稳

融信中国成立于2003年,创始人为福建“欧式三兄弟”之一欧宗洪。在福建,欧式三兄弟以各自掌管三家企业为人所知,其中,老大欧宗金于2002年成立欧氏投资集团,老二欧宗荣在1998年创立正荣地产(HK:06158),欧宗洪的融信中国成立最晚。但现如今,融信的公司规模和发展速度却最为领先。

这仰赖于其在土地市场大手笔买进的一系列提速动作。随着融信于2016年将总部从广州搬到上海,其在两年间接连刷新地价、拿下全国总地王的动作,使其在业内获得了一个“地王收割机”的称号。

2016年2月17日,融信以总价9.12亿竞得良渚新城商住地,楼面价5739.46元/平米,刷新良渚新城楼面价纪录;同年4月5日,融信以总价17亿、楼面价1.85万/平米、溢价率68.69%为代价竞得杭发厂地块,荣膺萧山新地王;同年5月20日,融信以总价23.61亿、楼面价3.14万/平米、溢价率89.56%,闪电拿下杭州热电厂地块,成为拱墅区新晋单价地王。

接连不断出手拿“地王”,刷新着外界对融信的认知,但这期间,真正让融信“一战成名”的无疑是上海静安寺地块。2016年8月17日,融信耗资110亿,以楼面价11万/平米、139%的溢价率拿下了上海静安寺中兴社区地王,而当年融资全年的营业收入也仅110亿元。

但这个名声大噪的地王在后期开发过程中却不幸踩中了政策“雷区”,2018年上海颁布了限价令,开盘限价11万元/平方米,这就意味着融信手中的这宗静安寺地块将面临尴尬境遇。此后,静安寺地块成了融信不愿重提的伤疤。

2017年3月,融信又以16亿总价竞得福建漳州市地块,楼面价1.09万/平米,溢价率159%。同年5月,融信首进广州,以总价11.76亿,楼面价1.6万/平米、自持面积55%的条件获得广州增城宅地。但在拿到上述地块之后,融信又一次赶遇严厉的政策调控,在严格的限价政策下,甚至要面临亏损的尴尬境地。

或许是意识到了激进发展和高价地的危害,2018年5月,融信中国宣布对其投资策略进行了调整,释放出谨慎和保守等关键词。虽然公司管理层正试图慢下来,控制扩张节奏,但地王阴影并不容易摆脱。

对于未来的拿地策略方面,融信中国回复蓝鲸房产表示,“公司执行审慎的拿地政策,积极参与谨慎获取,设定严格的拿地标准,以确保获取项目优质的项目。公司明确2018年投资拿地的净利润率除了少数城市可以降到10%,原则上不低于12%,并争取达到15%,IRR不低于30%等标准。”

新增权益土储、权益销售、控股权益占比皆下降

为了平衡拿地成本,融信也在不断加大合作力度,稀释土地权益比例。一般来说,权益销售额更能反映房企的资金运用和战略把控水平。降低权益比重,确实能在短期内快速扩大规模。但合作开发,也意味着要跟别人分享利润,导致规模虚胖。

半年报显示,在融信上半年获取的14块地中,12块为合作开发,新增权益建面占比为45%,相比2017年末继续下降了5个百分点;权益土地储备面积1307万平米,权益占比较2017年底下降3个百分点至52%。

融信中国对蓝鲸房产表示,合作开发也是近年行业发展及经济环境的必然趋势,对于公司看好、符合公司投资需求的项目,公司目前并未强制要求最低的持股比例,主要基于项目测算及合作各方的沟通情况。

易居研究院智库中心研究总监严跃进对蓝鲸房产分析认为:“权益占比较低会带来两种不好的影响:第一是会让外部投资者认为企业销售数据有水分,进而增加质疑和不信任感。第二是现金流等方面会出现新问题。”

据克而瑞数据显示,2018上半年融信流量销售额为545.3亿元,但归属于该公司的权益销售额仅389.1亿元,权益比例约71%,去年同期这个比例为88%。

在不断降低权益销售的情况下,其非控股权益也超越了本公司拥有人权益。从资产情况来看,截至2018年6月底,其非控股权益高达186.87亿元,本公司拥有人应占资本及储备却只有126.54亿元。

融信中国表示,非控股权益较大是因为公司近年执行了“轻资产”开发模式,即公司的非全资控股子公司增多,该等子公司纳入合并报表后所形成的归属于少数股东权益,才会列示于“少数股东权益”项下。

协纵策略管理集团联合创始人黄立冲表示,对于房企而言,其非控股权益超越公司拥有人权益是一种负面的征兆,说明公司的表外杠杆可能太多,而这些表外杠杆是投资人看不见的。

对于形成这种现象的原因,黄立冲认为,一方面是当企业本金不够的时候,房企希望借用市面上的资金,如信托资金,SPV的投资等,难以避免通过大量的表外融资进行开发。另一方面,由于房企融资较为困难,可能会被迫引用大房企或国有机构的融资渠道,导致该公司非控股股权增加。

现金流紧缺高度依赖美元融资

事实上,在过去两年间,融信销售金额虽然保持100%以上的增长、三年复合增长率达78%,但在这一高速扩张下,高负债和现金流紧缺却成为了融信中国的发展隐忧。

2018年初,融信中国制定了四项融资手段,宣布将利用包括公司债、资产证券化、永续债、增发配股、银行贷款等多种融资方式。但半年过去之后,实际的融资情况并不理想。

蓝鲸房产梳理公告发现,融信中国上半年内的融资动作中,绝大部分依赖于美元融资,且融资利率高达8.25%。一位信托融资人士向蓝鲸房产表示,这种情况下房企的融资风险算比较高的,“如果在国内融不到资金说明国内资金不认可,过多依赖境外资金,意味着汇率风险较高,资金受政治因素影响很大。”

年中报显示,今年上半年,融信210.54亿元的一年以内到期的短期债务中,约有14%为美元债,利息支出也有明显增长,外汇亏损净额由742.3万增至1.71亿元,达22.98倍。

此外,融信8.25%的融资利率也较之同行业明显偏高。据亿翰智库数据显示,2018年上半年,30家典型房企的平均融资成本为5.29%,融信中国处于较高水平。

融资艰难之下,对融信最直接的影响便是现金流。半年报显示,截至2018年6月30日,融信手持现金及银行余额203.7亿元,其流动负债却高达1046亿。若扣除553亿预收账款后,流动负债依旧达493亿元,资金压力可见一斑。

对于上述债务危机,融信中国对蓝鲸房产回复表示,“公司实际短债182亿,现金短债比1.12倍,现金足以覆盖一年内到期债务,由此可见,公司短期偿债压力不大。同时,公司产品在多地热销,销售和去化情况良好,具备归还到期债务的能力。”

今年年中业绩会上,融信中国首席财务官曾飞燕介绍道,接下来融信会通过控总债、放缓投资等方式继续降低净负债率,“总债预计在今年会下降,全年保守预计下降50亿元的金额。”显然,对于融信而言,下半年的融资情况至关重要。

2018年,融信制定了1200亿的销售目标,但在权益销售不断下降、资金压力较大、降速求稳的形势下,如何既安全又迅速的实现1200亿目标,对于融信而言是一个值得深思的问题。