原标题:与高盛唱反调 摩根士丹利称10月抛售或让熊市 成型

高盛刚表示美股“抛售过度”,年底前将回涨6%,摩根士丹利就公然与之唱反调。

周一,摩根士丹利首席股票策略师Michael Wilson写道,“滚动的熊市正继续取得进展,越来越多的证据表明,它在长期牛市的背景下,正变成一个周期性的熊市。”

在9月中的研报中,Wilson就警告,美股已经处于“滚动的熊市” ,即不同板块、行业或资产轮流出现下跌的阵痛之中。而近期,“滚动的熊市”已经对牛市最大的两个宠儿(增长型股票)--科技和非必需消费品板块--发起了进攻。

Wilson指出,截止两周前,滚动熊几乎已经触及几乎所有主要资产类别,而标普500指数正是这条最终的防线。目前美股中,40%的股票和几乎所有板块都较其52周高点至少下跌了20%。

Wilson表示,“我们认为,证据正在增多,市场给出的信息很明显:对于明年盈利增长的共识太过乐观。”

截止目前,标普500指数已经从9月的高点下跌8.8%,三周内抹平了年内所有涨幅,而在此轮抛售之前,标普500年内涨幅近11%。

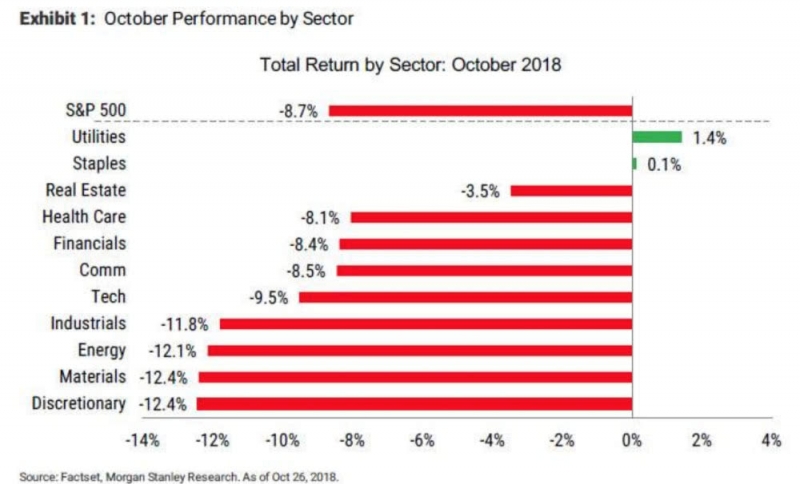

最令基金经理人们担忧的是,目前下跌的股票集中在风险敞口最大的几个板块:科技、非必需消费品,能源和工业。而表现最佳的股票则是普遍不受欢迎的防御性行业--公共事业、必需消费品和房地产投资信托基金(REITS)。

Wilson还指出,近期美股的下跌与2015年以来美股经历的其他盘整不同,“标普500指数的200日均线被完全突破,标普500内大部分板块和股票低于其200日均线。”

Wilson认为,这意味着,2016年初美股开始的周期性上升趋势已被打破,而且市场崩溃的广度表明,这背后的驱动力比大多数市场参与者和评论家所认为的要更为根本。

Wilson称,这证实了大摩讨论了一整年的问题,即“美联储和其他央行收紧幅度超过了市场(可能还有本国经济)可以承受的程度。由于运营成本上升,公司和政府财政缩紧,明年各公司的盈利增长将明显放缓。”

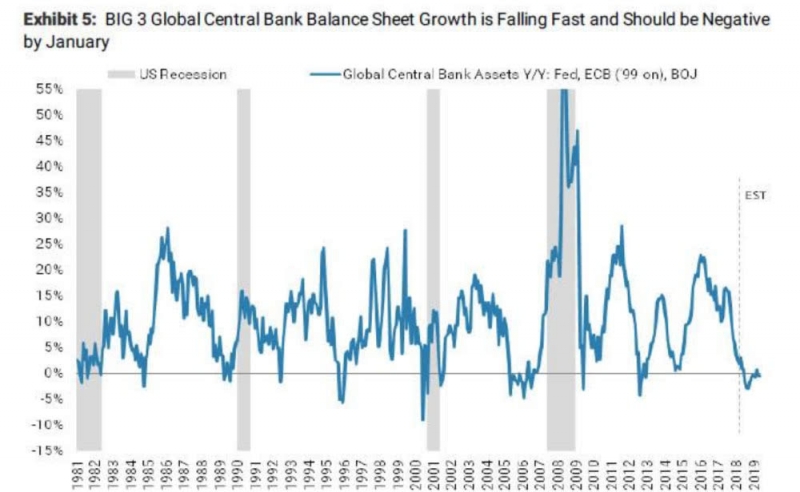

Wilson表示,他最担心的问题是,美联储和各国央行的货币紧缩政策导致市场流动性的减少。摩根士丹利对于全球央行资产负债表的研究显示,

“全球央行资产负债表从1月份非常健康的15%的同比增长率,大幅下挫,如果美国、欧洲与日本央行不改变方向,这些资产负债表增长率将一直下降,到明年1月将为负数。而从历史上看,如果此情况发生,我们就会陷入金融危机,或者经济衰退或者二者兼而有之。”

美联储今年已经加息三次,而市场预计12月将再次加息。

研报中,Wilson重申其“熊市目标”为2400点。Wilson写道,“只有流动性进一步改善,估指或2019年的盈利预测进一步减少,美股才可能反弹。”

“我们认为在美联储暂停(加息)或至少暗示他们对此担忧之前,市场的反抗(下跌)不会停止。考虑到美联储必须对目前仍然强劲的经济数据做出反应,也要保持政治中立,我们认为,标普500指数可能需要再跌200点,即2450点会是一个合理的下行目标。”

Wilson写道,“我们认为周期性的熊市正处于整合的过程中,这将使标普500保持在2400-3000的区间,长达两年之久。”

一天前,投行高盛首席美股策略师David Kostin在研报中写道,过去一个月的美股抛售是“过度的”, 目前正是一个买入的机会。Kostin指出,目前美股基本面仍然可以支撑价值,一个月来美股被“过度”抛售,未来两个月,随着企业重新回购,股市将迎来反弹,标普有望回涨接近6%。

高盛预计,今年美股上市公司回购规模将约为1万亿美元,这将支持标普500达到高盛预计的目标价2850。

截止发稿,周一,标普500指数下跌1.41%,至2621点,较摩根士丹利策略师Wilson定义的熊市,即2400点,标普500指数目前还有约8%的下行空间。