原标题:市场动荡的时候 你应该get这个投资姿势

从中美贸易摩擦到P2P事件,从资管新规落地到金融去杠杆,2018年在金融界的历史上算政策频出、事件多发的一年。不清晰的投资环境下,上证综指在2018年从最高的3587点跌至最低时的2449点。作为经济的晴雨表,股市是否真的反应了当今中国经济的现状?各种事件导致的投资情绪的偏离是否影响了股价的变动?作为投资者又如何快速跟踪事件进行投资呢?

1、什么是事件驱动策略

作为主题投资策略中的一种,事件驱动策略在量化领域一直有着举足轻重的地位。事件驱动策略研究一个事件发生后,市场上会激起怎样的波澜,这种影响要多久会回归平静,其学术定义为,在提前挖掘和深入分析可能造成股价异常波动的时间基础上,通过充分把握交易时机获取超额投资回报的交易策略。

常见的事件驱动分析的内容有:CEO、CFO变更、业绩公布、定向增发、大股东增持、指数成份股调整等。投资者需要估算事件发生的概率以及其对标的资产价格的影响,提前介入事件等待事件发酵,然后择时退出即可获得不菲收益。此外,很多事件为传统因子分析提供了低相关度投资组合的机会。

2、事件的发生会如何造成行为偏差

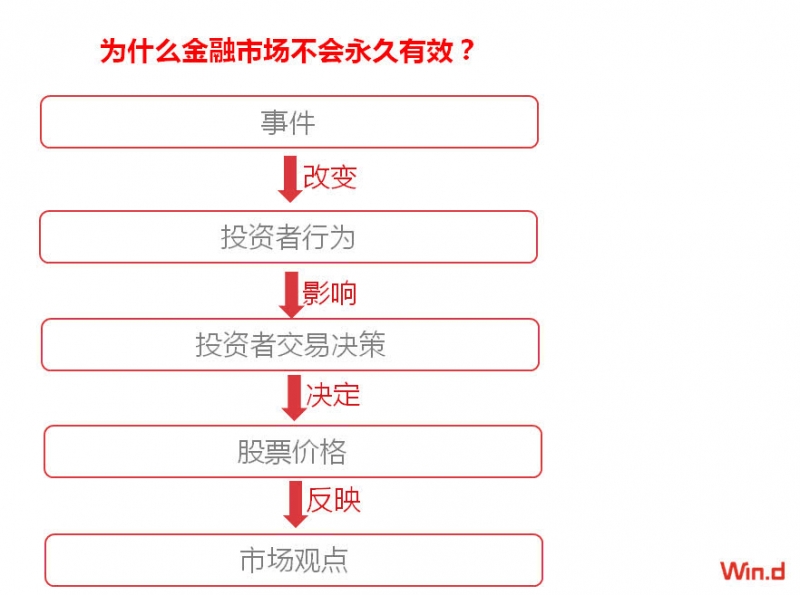

在开始了解事件驱动策略之前,我们先来了解一下在事件发生后市场行为上的偏差。

3、为什么市场观点错了

然而以上的五个步骤都有可能发生行为偏差最后使市场观点发生了偏差。一般来说人们在受事件影响后做交易或多或少会产生心理上的偏差,比较常见的是“认知偏差”和“情绪偏差”。

认知偏差常被分为“证实性偏差”和“近期性偏差”:证实性偏差体现在人们在出现验证性偏见时,无论合乎事实与否,偏好支持自己的成见、猜想的倾向。由此在选择性的收集对猜想有利的信息,对事件进行片面的诠释。而近期性偏差时人们更重视近期的数据和经验而忽视早期的数据或经验。

情绪偏差常被分为“损失厌恶心理”和“过度自信心理”:在出现损失厌恶心理时,人们会尽可能避免损失的发生,就算一个事件所导致损失的可能性很低而且损失的金额很小,损失厌恶心理也会使市场产生偏离。而过度自信使人们对自己的某一决策格外自信而不理智地放置了过多的资产。

这些认知上的偏差促使投资者在中短期做出了偏差的投资决定。

最典型的的例子有:

某只股票被剔除出沪深300指数-损失厌恶心理-卖空

某只股票预期净利润上涨-近期性偏差-买入

(事件、新闻的发生驱动投资者行为变化,导致投资者做出交易决策)

然而事件风向变化,新的新闻也不断在改变投资者的行为。

4、市场的偏差有多大?

行为偏差= |新投资者行为-旧投资者行为|

在事件驱动策略中,新的事件不断爆发,不断对市场造成冲击。在信息爆炸的时代,投资者在不断的做交易行为,市场不断地对事件作出反应。

在某个事件发生后,虽然该公司的基本面并没有发生实质性的变化,但是因为事件的发生聚焦了投资者的注意力,引发投资者的交易行为,使得市场在中短期有一定程度的偏差。而事件驱动策略正是从这种市场偏差中寻求投资机会。

(从这幅图中我们可以看出在事件发酵的过程中,公司基本面灰色的Mean线并没有发生急剧变化,然而该公司的价值却在事件发酵时急剧上升在触顶时再次下降最后回归基本面水平,这个急剧上升然后急剧下降的过程可以被看成是由事件引起的市场行为偏差)

然而做好一个事件驱动事件需要花大量的时间和精力跟踪事件的发展,收集与事件相关的有关新闻,建立一个庞大的数据库跟踪研究事件驱动所需数据,这无形中增加了做事件驱动策略的成本。