原标题:银行“惜贷”情景重现!如何刺激银行加速投放贷款

央行的统计显示,10月份人民币新增贷款仅为6970亿元,创下年内新低。在央行连续“降准”的宽货币引导下,商业银行仍不愿意增加贷款的投放。实际上,银行“惜贷”现象在1998年-2002年也曾出现,当前银行“惜贷”与上一次有何不同?如何提升银行投放贷款的意愿?或许可以从历史中找到答案。

历史上的银行“惜贷”及原因

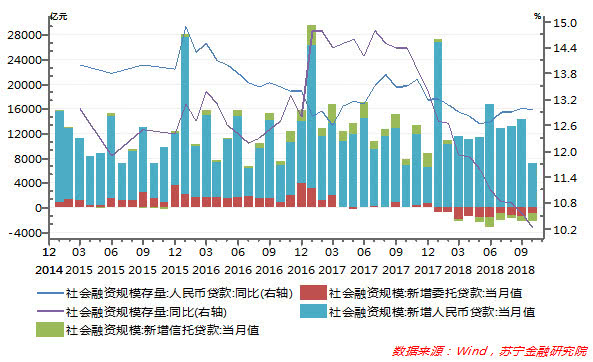

1998年-2002年,中国经济正面临1997年亚洲金融危机的激烈冲击。在此大形势下,央行1997年10月至2002年2月先后五次降息,1-3年期贷款利率由10.98%降至5.49%;1998年3月和1999年11月还进行了两次降准,存准率下调幅度高达7个百分点,按1999年末存款余额计算,降准释放的商业银行可贷资金增加了7000多亿元。但是,宽松货币政策并没有带来贷款的大量投放,金融机构贷款余额增速长期保持在11%-13%的低位,2002年2月更是达到10.6%的历史新低(见下图)。

这是中国经济历史上首次出现的银行“惜贷”现象。为何如此?需要从以下三个角度来探析:

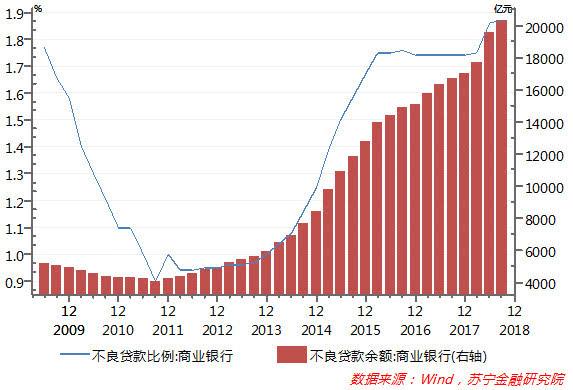

首先,当时银行自身面临前所未有的经营困境。2000年前后,国有四大行账面不良贷款比率高达25%以上,依照贷款五级分类方法调整后的不良率更是高达40%-50%,“四大国有银行技术上破产”成为当时国内外市场的一种主流看法。为此,1999年成立四大资产管理公司,专门用于剥离处置四大行的天量坏账。同时,央行严格要求商业银行审慎投放贷款,加大清收力度,逐步降低不良贷款比例,但坏账剥离之后的2003年末商业银行不良率仍高达17.9%。

其次,企业融资需求陷入低迷。在亚洲金融危机冲击下,前期高增长和经济过热现象迅速消失,国内需求不足、产能过剩和通货紧缩问题日趋严重。

1998年上半年GDP增速仅为7%,全年增长7.8%,低于年初8%的预期目标,企业盈利大幅下滑或大面积亏损,实体经济启动去产能和去库存,例如纺织行业提出从1998年3年左右时间压缩淘汰落后1000万棉纺锭,分流下岗职工120万人,汽车、家电等居民主要耐用消费品行业,闲置产能也高达1/3-2/3。1998年超过2/3的国企处于亏损状态,仅有31.3%的国有企业实现盈利(见下图),以至于1998年政府工作报告提出“要用三年左右的时间,通过改革、改组、改造和加强管理,使大多数国有大中型亏损企业摆脱困境”。

最后,银行正处于商业化转型的起步阶段。从1993年启动国有银行改革,到1995年颁布《商业银行法》,商业银行的独立法人地位正式确立,“实行自主经营,自担风险,自负盈亏,自我约束”,银行商业化转型关键是从信贷规模控制向资产负债比例管理转变,由此确立了资本充足率、存贷比、流动性比例、集中度等监管指标,其中存贷比考核最为紧迫,银行降低存贷比的意愿强烈。在经济疲软、存款增长乏力情况下,压降贷款成为降低存贷比的首要途径,由此形成了存款约束贷款、贷款派生存款能力萎缩的“恶性循环”。

中国经济最后能走出1998年-2002年银行“惜贷”困境,关键在于三大内外驱动力:

2001年加入WTO后出口繁荣驱动中国经济走出疲软;2003年外汇注资启动国有四大行的股份制改造,根本扭转商业银行资本充足率难题;2003年房地产市场土地“招拍挂”制度全面实施,推动了依托于房地产市场的贷款需求快速增长。

银行“惜贷”情景重现

视线回到当前的情况,今年以来,央行经过连续降准,银行间资金供应十分充裕,SHIBOR利率重回2015年-2016年低位(见下图)。换句话说,今年以来的货币和资金供应的环境,较2017年偏紧的政策有明显的放松。

在此背景下,2018年新增社会融资却屡创新低,货币宽松释放的资金没有显著提升银行表内贷款的增速。今年10月末,社会融资存量同比增速创下新低,表内贷款增长在经历短暂的小幅回升后再度回落。而表内贷款没有及时填补表外融资急剧收缩留下的缺口,是造成“宽货币、紧信用”的主要根源。

更进一步分析,为何商业银行“惜贷”的历史会重演,其原因与1998年-2002年“惜贷”既相似又有所不同。

首先,商业银行资本金补充压力凸显。在宏观审慎评估体系(MPA)实施之后,广义信贷与资本充足率是成为商业银行MPA考核中最为重要的两个项目,广义信贷是限制商业银行表外融资的快速扩张,而资本充足率则是约束表内信贷扩张的主要监管工具。在MPA考核之下,资本充足率考核实行“一票否决制”,即一旦资本充足率不达标,该机构宏观审慎评估就不合格。今年三季度,A股上市银行中12家银行资本充足率已出现下降,其中8家银行核心一级资本充足率下降趋势明显。简单匡算,要把2017年末商业银行表外理财规模(30万亿)的一半全部转向表内,商业银行需要补充资本金规模大约为1.2万亿。今年以来,主要商业银行通过定增、可转债、非公开发行等渠道募集资金超过6000亿元,用于补充资本金,但资本金的缺口仍然较大。

其次,企业债务违约风险使得银行风险偏好大幅下降。银行不良贷款率在经历2017年短暂平稳后再度回升,今年三季度末已达到1.87%,创下十年来新高。不良贷款余额达到20322亿元,历史性地突破2万亿元(见下图)。更为重要的是,今年债券市场违约频率和规模创历史新高,其中76%债券违约发生在民营企业,加上今年以来股市持续暴跌,导致民营企业股票质押风险陡增,多重因素叠加使得商业银行的风险偏好大幅下降。

最后,实体经济融资需求持续疲软。实体经济再度回落,使得大多数企业融资需求连续下滑。央行《2018年第三季度银行家问卷调查报告》显示,实体经济贷款总需求已连续三个季度下滑,制造业、大型企业、中型企业等实体经济的主体融资需求都持续下降,非制造业继续保持低位,只有小微企业融资需求小幅回升(见下图),但其原因更可能是前期融资缺口较大,今年监管部门持续不断的小微企业融资支持政策激活了小微企业的融资需求。但是必须承认,实体经济的整体融资需求依然较为疲弱。

如何化解银行“惜贷”?

如何走出当前的银行“惜贷”情境,不妨借鉴1998年-2002年的成功经验,采取多管齐下的政策举措:

首先是为商业银行补充资本金创造条件,降低银行增加放贷规模的监管要求。例如提高向民企和社会资本定向募资比例,在债券市场筹资方面放宽监管要求,加大利润留存补充资本金的力度等。

其次是稳定资本市场,降低股票市场质押风险,提升金融机构的风险偏好。近几个月“一行两会”、金融机构和各地方政府已经在积极行动,救助高质押风险的民营企业,降低企业债务违约的风险。

最后是加大减税降费力度,提升实体经济投资回报率和加杠杆的意愿。可以预计,更大力度的减税降费政策将在2019年出台,这才是刺激实体经济融资需求、银行走出“惜贷”困境的治本之策。