原标题:现在是配置银行股的好时机吗

随着今年A股走弱,银行股下跌幅度明显——从2月5日的高点( 4268点)到如今,银行股指数已经下跌了24%。同时,银行股估值也进入历史底部区域,比如当前银行股市净率(pb)已经下降到0.77倍,比2016年初第三轮股灾时的0.92倍市净率还低。很多投资者关心:现在是配置银行股的好时机吗?今天就来分析一下。

银行股业绩回升、不良下降

先来看一下银行股的基本面情况。

业绩方面,上市银行净利润增速持续回升。今年3季度,上市银行净利润增速继续抬升,从年中的6.11%提升至6.73%(参见图1)。净利润增速持续回升来自规模和息差的双重改善。规模方面,银行继续加大表内贷款配置力度,3季度银行贷款余额增速继续上行,国有行和股份行贷款余额增速分别比年中提升0.61%和0.77%。息差方面,货币宽和信用紧的格局,使得银行负债利率趋于下行、但贷款利率不断走高,3季度银行一般贷款利率加速上行,从年中的6.08%上行至3季度的6.19%,推动上市银行净息差从年中的2.10%提升至2.20%。

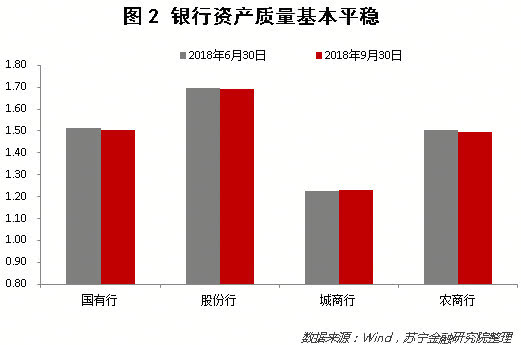

资产质量方面,银行不良持续下降。3季度上市银行整体不良率从2季度的1.55%小幅下行至3季度的1.54%(参见图2),反映银行资产质量基本平稳。

再来看一下银行股的股价特征。

参考历史经验,在白酒股出现补跌后,银行股一般震荡上行。

白酒股补跌,通常意味着经济周期已经走入衰退的后半段,因为消费是经济周期的滞后变量,这时银行股一般会震荡上行。比如,2012年3季度白酒股开始补跌,但银行股在2012年3季度后震荡上行,尤其是2012年底外资抄底银行股,带动银行股指数迅速拉升(参见图3)。从银行股指数走势看,2012年3季度后,银行股基本呈现震荡上行态势,在2014年年中牛市前没有创出新低。

银行股或进入震荡行情

那么,随着基本面出现改善和白酒股开始补跌,银行股会像上轮周期那样迎来上涨行情吗?从当前的经济环境来看,很难。

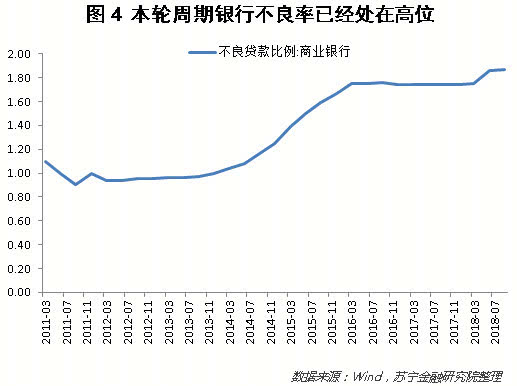

首先,此轮周期银行不良率处在高位,明年银行资产质量仍存在不确定性。

这轮周期与上一轮周期最大的不同,在于此轮周期银行不良率处在高位。2012年3季度至2014年年中,银行不良率非常稳定,基本在1%附近横向波动,并没有出现抬升。背后的原因是银行体系通过各种手段将不良转到表外,如通过通道将不良资产(或其受益权)转给理财资金。

但这轮周期银行股不良率已经处在高位,比如2018年3季度银行体系不良率已经高达1.87%(参见图4)。不良率抬升,一方面是监管加强,银行无法再用原有办法将不良转出表内,比如表外理财在资管新规后逐步向净值化方向转变,承接非标的能力下降;另一方面,监管层也通过降低拨备覆盖率等方式鼓励银行释放不良。

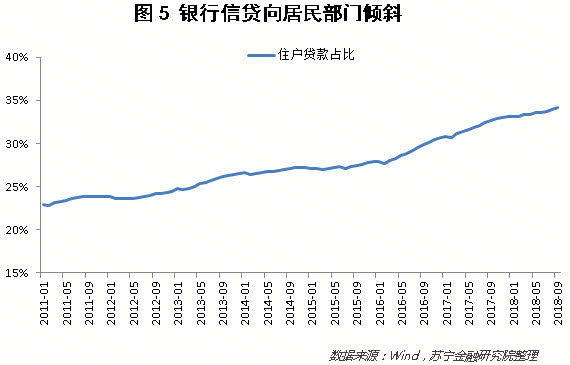

另外,银行信贷逐步向居民部门倾斜,但明年居民部门资产质量存在不确定性。2016年以来,银行逐步加大居民部门信贷投放力度,零售银行正成为各家银行的战略发力点(参见图5)。背后的原因是,居民信贷资产质量较好,比如2016年按揭贷款不良率0.36%、信用卡不良率1.90%,均比对公贷款(如制造业贷款)不良率3.85%要低。但随着居民部门杠杆率持续抬升,和二手房价格出现回落,居民贷款的资产质量可能会出现波动,比如部分高杠杆居民已经开始违约并被7折拍卖房产,同时信用卡不良率也在下半年出现抬升。

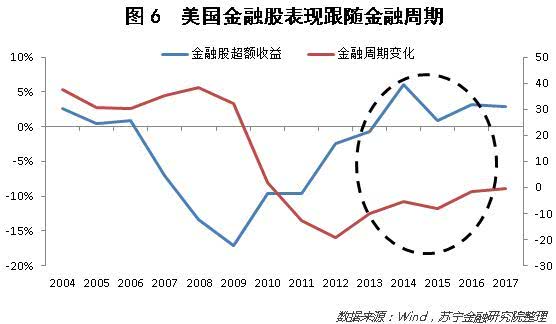

其次,海外经验表明,金融周期改善后银行股才会出现机会。

以美国为例,美国金融股表现跟随金融周期波动,金融周期就是杠杆周期,一般使用信贷占GDP比例来表示(参见图6)。一般来说,只有金融周期增速触底,金融股才能有超额收益。比如,2013年开始,美国金融周期增速出现反弹,相应的2014年开始金融股有正的超额收益。

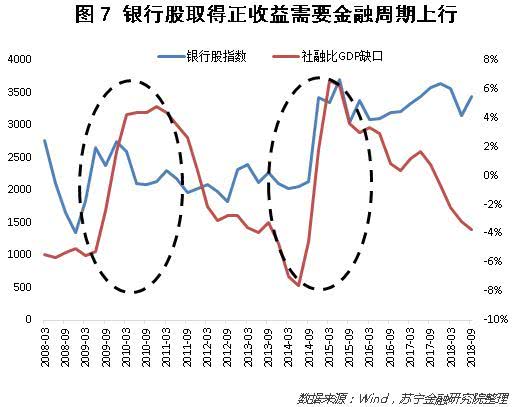

就我国来看,使用社融存量与GDP缺口来代表金融周期,可以发现,2017年4季度后我国金融周期变负,这与前期去杠杆力度较大有关(参见图7)。但随着去杠杆变为稳杠杆,金融周期可能继续下行,原因在于企业可能主动收缩信贷需求。前期杠杆下降源于金融机构收缩信贷投放,但鉴于融资可得性不稳定和经济下行压力有所加大,企业部门可能主动收缩融资,进而使得金融周期继续下行。

所以,短期来看,在金融周期出现触底回升迹象之前,银行股可能很难取得明显的正收益。但长期来看,金融监管加强有利于银行业健康发展,随着银行股股价下跌,部分银行股息率接近5%,对机构来说已经具有吸引力,因此银行股有长期配置的价值。