来源:Wind资讯

是金子总是要发光。周三虽然是很平静的一天,但全球资本市场的波动性却超乎大家想象。

1、金价刺破1870,创下9年多来新高,重回C位;

2、白银价单日飙涨超8%,创近7年新高,自3月低点已翻倍;

3、美元指数跌破关键支撑,跌破95,创近2年来新低。

金价创9年来新高

一改此前的震荡,近期黄金价格大幅收高。

截至收盘,COMEX黄金期货收涨1.46%报1870.8美元/盎司,续创近九年以来新高,盘中最高触1871.8美元/盎司。今年以来,涨幅超20%。

SHFE黄金飙升至415.48元,盘中最高触及418.80元,突破了2011年的高点,创下历史新高。

(图片来源:Wind金融终端App)

白银创近7年新高

相比于黄金,白银的表现更为亮眼,继周二突破20美元关口,且大涨7%之后,周三再次大涨超8%,盘中最高触及23.35美元。

截至收盘,COMEX白银期货收涨8.25%报23.335美元/盎司,创近七年以来新高,盘中最高触及23.420美元/盎司。

而7月22日早盘,SHFE白银以涨停开盘,截至收盘,单日涨幅7.89%,价格创2013年以来新高。

(图片来源:Wind金融终端App)

美元指数“落魄”,跌破95点

周三纽约尾盘,美元指数跌0.21%报94.9758,连跌四日,创近两年以来新低;欧元兑美元涨0.37%报1.1569,英镑兑美元涨0.03%报1.2736。

近期美元指数表现得相当“落魄”,美元指数徘徊在95附近,7月22日盘中一度跌至94.8241,创下4个月来新低。

(图片来源:Wind金融终端App)

全球黄金ETF持仓量创历史新高

截至2020年7月21日,全球8大黄金ETF持仓总量为1993.693吨,较上一交易日增加8.48吨,持仓量继续创历史新高;全球最大的白银ETF——ishares白银etf持仓则创下了有数据以来的历史新高,从年初至今该持仓增长49%,仅7月份增长8.8%。

花旗集团大宗商品主管Morse在本周表示,投资黄金ETF是获得收益的最佳途径。

更多刺激的预期推动黄金上涨

业内人士表示,近日,因欧盟领导人就规模7500亿欧元的抗疫复苏基金达成协议,提振了对于欧元区经济复苏的信心,欧元兑美元升至2019年1月以来最高水平,美元指数再创新低,大宗商品则在该利好消息的刺激下大幅度走强。商品货币纷纷突破关键压制带,欧盟达成协议消息出来后,市场人气上升。

自从疫情蔓延以来,全球多个国家密集出台刺激措施,多个国家的财政赤字刷新纪录高位。市场人士预计,随着各国仍在实施积极的财政和货币刺激措施,且经济出现温和复苏的迹象,这将推动通胀预期大幅升温,因此未来一段时间黄金和股市同涨可能仍将持续一段时间。

特朗普警告疫情或恶化

除此之外,疫情蔓延也强化了市场对于美联储和美国政府实施更多刺激的预期。

据Worldometer实时数据,截至北京时间7月22日20时左右,全球新冠肺炎确诊病例达15122614例,死亡病例620302例。包括美国、巴西、俄罗斯等国在内的至少15个国家单日新增确诊病例数均超过千例,其中美国新增66800例,巴西新增41008例,印度新增37724例,俄罗斯新增5862例。

特朗普警告称美国疫情可能还会恶化,呼吁国民在无法保持社交距离时佩戴口罩,加州确诊病例总数超过40万。

分析人士认为,美国新冠病例持续激增,如果病毒在全国的传播不能很快得到控制,很有可能引发美国经济“二次探底”。随着疫情继续蔓延和经济复苏的压力加大,可能会推动美国更多的刺激措施,这将在未来继续支撑金价。

黄金巩固优质对冲地位

虽然黄金本身不产生任何收益,但随着通胀预期升温,债券实际收益率盘踞低位甚至负值,黄金的吸引力随之增强。在对冲风险方面,黄金可能是比美债更好的选择。

名义和实际债券收益率下降通常对黄金而言都是利好,因为这会降低持有黄金的机会成本。截至上周,纽约黄金期货连续第六周上涨。黄金ETF创纪录的资金流入进一步凸显了它的对冲作用。

摩根士丹利财富管理公司的报告指出,自3月以来,美国损益平衡通胀率急升,这与2011年前一轮黄金牛市不同,当时损益平衡通胀率持稳或下降。这反而说明,“去全球化、美元贬值、人口结构变化、债务货币化以及消费者去杠杆化的缺失,现在都有可能推动通胀预期。所有这些看起来都对黄金有利”。

自布雷顿森林体系瓦解、美元与黄金可自由兑换以来,美国国债一直是投资者青睐的储值工具。然而,美国国债供应量正在激增,相比之下,黄金的供应更加固定。

美国联邦预算赤字已飙升至逾3万亿美元,当国会出台更多刺激法案时,赤字势必会进一步增加,这会加大财政部发债融资的需求。据分析人士估计,美国政府将在2020年史无前例地发行近5万亿美元净新债,以填补预算缺口。

与此同时,海外投资者今年已经从美国政府债券的买家转变为卖家,Richard Bernstein Advisors在研究报告中称。美国财政部最新公布的国际资本流动数据以及美联储资产负债表显示,美联储持有的美国国债数量超过所有其他海外央行,Bianco Research负责人Jim Bianco指出。

疫情期间,黄金供给减少

从生产环节看,鉴于新冠病毒的高传染性,一些金矿停止了生产,减少了黄金供应。在许多国家,由于防控疫情需要,矿业开采不得不进行不定时关闭。比如矿业公司Buenaventura就在事情期间关闭了其顶级金矿;位于厄萨莫拉-钦奇佩省的弗鲁塔德尔诺尔特金矿也曾停工,到7月才复工。

美国银行在年初的报告中表示,预计未来四年全球高级黄金生产商的黄金产量将下降约5%。产量下降还伴随着矿石品位下降和矿山寿命缩短;经历了多年的投资不足后,认为生产状况将面临压力。

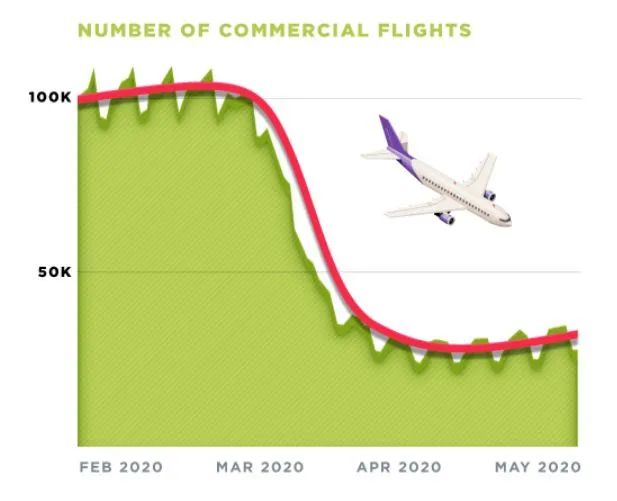

从运输方面看,黄金会从精炼厂被运往世界各地的金融中心。疫情期间,交通运输监管更加严格,黄金运输变得更困难更缓慢。航班减少,运输成本上升,而且在较长的一段时间内,医药设备才享有运输优先权,黄金运输量大幅减少。

从冶炼来看,金矿冶炼主要取决于矿石开采,“原料”多寡决定产出多少。金矿因矿厂关闭、工人被迫实行社区隔离等原因产量减少,黄金冶炼产出也因此下降。

黄金必须从其他矿物中释放出来,才能生产出dorébar(音译多雷巴尔,一种半纯黄金合金),需要进一步提纯才能达到投资标准。多雷巴尔通常在矿区生产,并运输到精炼厂。精炼厂负责将半纯金合金变成精炼的纯金。除了从矿山再加工dorébar,精炼厂还从废料中回收黄金。

尽管金矿开采在地理上是多样化的,即除了南极洲以外的所有大陆都有,但全世界只有少数几个黄金精炼厂。

黄金的投资需求上升

自古以来,黄金的避险需求几乎不需要解释,在美联储等大央行海量释放流动性的世界里,更是如此。加上黄金的生产和运输方面的状况,投资者对投资或者投机黄金兴趣大增,金价因此飙涨。

投资者需求的增加影响了黄金的四个主要金融市场:

一、黄金期货合约

黄金期货合约是一种在未来以固定价格交割黄金的协议。这些合约由纽约商品交易所等期货交易所标准化,在新冠病毒全球大流行初期,黄金期货价格飙升至高于现货价格70美元的高位。

二、黄金ETF

从2020年初到6月,ETF持有的黄金数量大幅增加,从8300万盎司增至1.03亿盎司。SPDR gold Trust就是ETF增持黄金的缩影。SPDR gold Trust一度无法从供应商处购买足够的黄金,被迫从英国央行(Bank of England)租赁黄金。

三、商业和金融实物黄金

伦敦金条市场协会(LBMA)是一个黄金实物场外交易市场,记录了6573笔黄金转移,总计2920万盎司(464亿美元),全部在2020年3月完成。这是自1996年以来,月度转账金额最大的一次。

四、金币和金条

1盎司制美国金鹰硬币,是代表散户投资者对实物黄金的需求的标志性产物。跟踪1盎司金鹰溢价的COINGEAG指数今年涨幅也很可观。

黄金将在未来六至九个月触及纪录新高?

FX Empire的Jon Deane表示,救市刺激方案和处在谷底的利率水平凸显出已然堆积如山的全球债务,这可能最终会导致商品和服务价格普遍上涨,并出现经济负增长。“虽然这种前景会对经济健康产生严重影响,对贵金属市场来说却是福音。”

花旗集团称,预计2020年黄金均价为1750美元/盎司,2021年均价料达到1965美元/盎司。该行表示:“我们的基本预测是,美元计价黄金将在未来六至九个月触及纪录新高,未来三至五个月突破2000美元的可能性为30%。”

中泰证券最近发布研报表示,经济复工复产推进,叠加财政政策的发力,通胀预期的修复亦是必然,实际收益率不断下滑,支撑黄金价格趋势上行。在复苏初期,随着企业复工复产的推进,主要大宗商品价格企稳回升,由于名义利率仍持续维持低位,对应实际利率水平进一步下行,在货币政策转向前黄金上升动力依旧不改,复苏的初期并不影响本轮黄金白银的上升态势。

民生证券在发布贵金属2020Q3展望时表示,当前黄金的主要交易逻辑并未发生变化,维持黄金价格新高观点不变。重申三大逻辑:美元强势不可持续+利率长期低位+通胀预期中长期回升。全球宽松政策延续,纸币信用遭考验,重视贵金属配置价值。若因美国经济数据超预期造成金价出现回调,建议增配。

贵金属板块个股全梳理

黄金和白银的爆发,也带动了贵金属股票的大涨。周三,兴业矿业、盛达资源涨停,银泰黄金大涨7.88%,中金黄金、赤峰黄金均涨超4%,白银有色开盘一度涨停,收盘上涨4.17%。

今年以来,黄金股迎来了“高光”表现。其中,赤峰黄金大涨202.19%,银泰黄金大涨41.49%,中金黄金上涨28.67%,山东黄金(21.2,0.40, 1.92%)上涨20.97%。

涨势已是过去,未来才是关键。Wind梳理显示,A股金属板块中,有多只个股涉及贵金属业务,今年以来多数上涨。

A股方面,梳理名单如下:

H股方面,梳理名单如下:

原标题:全球市场三大重磅信号:金银齐飙升 下一步历史新高?

责任编辑:张海营