美国国会正在陷入一个左右为难的境地。

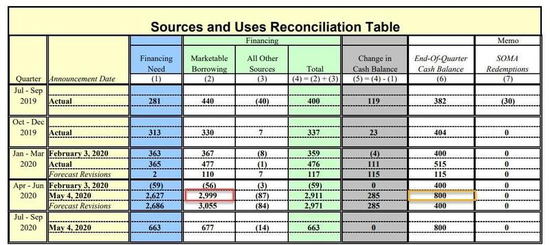

早在5月4日,美国财政部公布了其在4月至6月这一季度的预算案,其显示财政部将借入一笔价值近3万亿美元的巨额贷款(2.999万亿美元)。这一数字远远高于其在今年2月初的预期,当时财政部预计当季度债务将减少560亿美元。

债务数量无疑震惊了市场,然而当时美债价格或收益率并没有太多受该消息的影响。原因很简单,就在财政部公布数据的几周前,美联储就率先打下了一剂预防针——宣布祭出无限量QE,此举在暗示美联储将兜底所有债券。

第一轮史无前例财政刺激方案的落地之后,美国财政部就开启了疯狂发债模式。

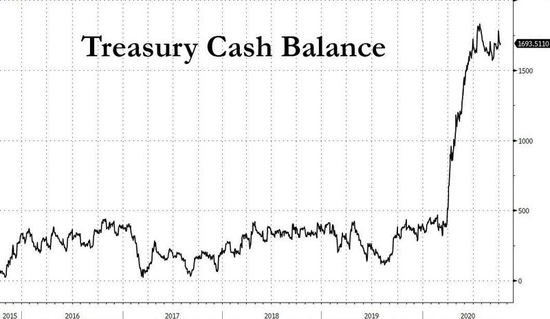

这导致一个严重后果——美国国库现金余额一直高企。如下图所示,美国国库现金余额从3月底的4000亿美元激增至目前略高于1.7万亿美元的历史新高,这一增幅接近于此前国会批准的援助计划金额。

问题是,如今美国国库现金增幅太大了,这可能已经远远超出了美国财政部的资金需求。

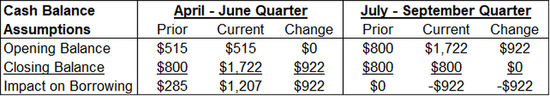

截至当季度末,美国国库现金规模已经达到美国财政部5月4日预期的两倍多(正如下表以黄色所显示,在6月30日前增长至8000亿美元)。最终的数字更是令人大吃一惊,当前财政部现金持有已经增加了大约9000亿美元。

现金规模持续攀高,但美国财政部没有因此减少债务需求。

8月份美国财政部披露的数据显示,其在第二季度借入金额多达9470亿美元,比此前预计多出2700亿美元。

这是因为,财政部预期下一季度随着新刺激方案公布,财政支出将会增加。美国财政部预计第三季度现金储备将高达8000亿美元,这一金额远高于第二季度的2700亿美元。

由于第二轮刺激方案迟迟未推出,当前美国财政部预计,10月至12月预计可能会再借入1.216万亿美元的私人持有可出售净债务。根据美国财政部的声明:

“这些数值是基于政府应对疫情将采取更多措施而假设的,因此(财政部)需要增加1万亿美元的借款。”

其意思有两层:

首先,如果美国财政部计划在本季度花费1.8万亿美元(即特朗普此前同意的援助规模),那么财政部可能不仅需要在不到两个月的期限内从季度末提取9220亿美元的现金(如下图所示);而且它还将出售足够的债务,以筹集额外的8810亿美元。

其次,通过汇总2020财年前三个季度的实际数据加上第四季度的财政预算估计后得出,美国财政部将在2020财政年度借入创纪录的4.5万亿美元。这意味着,美国财政部计划第三季度和第四季度支出近3万亿美元,其中包括:

i)在截至9月30日的季度中,现金从17220亿美元减少至8000亿美元,减少9220亿美元;

ii)同季度新发行债券9470亿美元;

iii)截至12月31日的季度末,新债发行量将达到12.16万亿美元。

换言之,这里共计有3.085万亿美元的新资金,美国财政部可能会通过支出现金或举债筹集,以援助新一轮的财政刺激计划。

是的,你没有看错,无论国会届时可能通过1万亿美元还是3万亿的刺激方案,财政部依然会为3万亿美元的支出做预算。到现在为止,美国财政部的现金余额为1.69万亿美元,仍然是此前定下12月31日的8000亿美元预期目标的两倍有多。

在财政刺激陷入僵局之际,人们开始对美国财政部管理其现金余额的计划提出了重大质疑。假使本季度国会没有达成任何协议,为了实现年底的8000万美元的现金储备目标,美国财政部将需要在未来两个月内偿还价值近1万亿美元的票据。

此外,现在已将近年末,新的一年里联邦政府仍可能有支出计划,并且财政部现金储备的目的是为新刺激计划提供一部分资金,因此美国财政部没有理由在当前采取措施,削减票据发行。更何况,如果当前票据利率减少,美国财政部明年可能很难出售大量票据。

分析师Abate写道:

“这可能是财政部尚未决定还清账单或减少现金余额的另一原因,以防万一那些票据被迫退回到市场。”

巴克莱预计,美国财政部将在11月的公告中声明,第一笔票据交易将推迟至2月,甚至可能还需要削减票据发行量,以便为新票据腾出空间。

另外,正如美国银行利率策略师马克·卡瓦纳(Marc Cabana)上周写的那样,根据2019年《两党预算法》规定,财政部具有一定的债务限额。如果美国财政部最终将目标定在4000亿美元的现金余额,即从目前的现金水平上缩水了1.2万亿美元,为满足财政刺激需求,美国财政部可能面临巨大压力。

简而言之,如果刺激方案的谈判依然陷入僵局,美国财政部的现金余额可能会出现巨大波动,这反过来又会影响援助法案的规模。无论如何,国会将陷入一个左右为难的境地。

原标题:若美国财政刺激彻底谈崩 一个新问题将会出现

责任编辑:郭建