忘记G20峰会上避免“竞争性贬值”的协议吧,媒体普遍预测日本央行将实行下一轮的激进货币政策,日元将会贬值。这一切距离日本央行行长黑田东彦宣布日本实行负利率政策仅仅三个月。

高盛之前不仅仅预测美联储会将加息时间从6月提前至4月。上周,高盛还预测日本央行将会扩大购买交易型交易基金的购买量(日本央行目前已经购进了市场中大部分符合条件的股票)。无论是进一步的负利率政策或是更多的量换宽松计划,所带来的结果都不会很好:

“我们认为日本央行最可能的选择是通过量化宽松计划进一步实行宽松政策,包括增加购买交易型交易基金,以进一步提高商业信心。我们认为市场已经消化日本央行量化宽松规模从3.3万亿日元扩大至5-6万亿日元的消息。因此我们相信日本央行量化宽松计划规模将会提高至7万亿日元。”

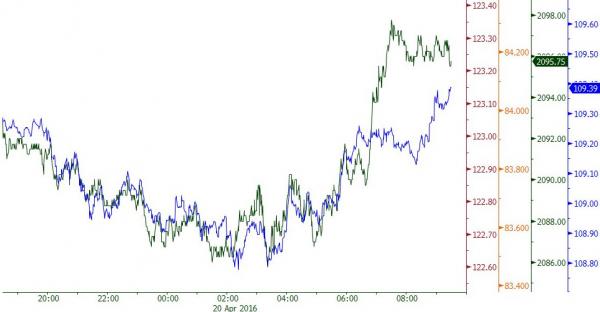

在4月20日,这推动了美元兑日元和标普500指数走低。

2016年4月20日美元兑日元和标普500指数走势图

之后在周五,日元创出自2014年10月日本央行宣布实行量化质化宽松计划之后最大的单日涨幅。当时彭博社援引消息人士的消息,日本央行为了刺激银行借贷计划实行负利率政策。

而当时做空美元兑日元的仓位达到历史新高,迫使市场出现大量抢购日元的情况,日元一天内上涨300个基点。

美元兑日元和标普500指数走势图

高盛外汇团队预测,美元兑日元将在短期内走高。预测美元的对日元在今年将上涨至130。这一次高盛外汇团队的预测能被相信么。

为什么高盛会预测日元将会崩溃近20点呢?

因为正如分析师Sylvia Ardagna和Robin Brooks在研报中指出的,“日本央行面临着重要的挑战:日本央行需要确认安倍经济学的货币宽松政策仍然在原来的道路上,或是市场将会认同日本央行通胀目标重回2%的目标。这对于日本经济具有很大的干扰。用市场的话来说就是,日本央行长期以来实行“通胀再膨胀贸易”,日本央行必须继续进一步宽松政策。

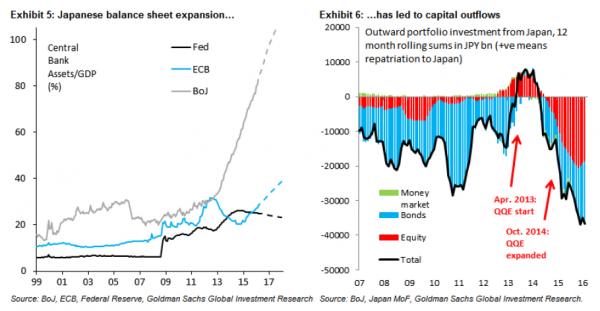

简单地说,日本央行扩大自己资产负债之路已经接近终点。黑田东彦现在想倒回过去为时已晚,特别是近期日本央行资产负债的大幅增加使得日本出现大规模的资本外流。投资者正在快速撤走资金,因为投资者担心日本央行将会成为全球第一个对市场失去控制的央行。高盛的意思基本上就是日本央行在当前的局面下无计可施。

左图:日央行、美联储和欧央行资产负债走势;右图:日本资本外流情况

事实上,自日本央行实行负利率政策以来,日本央行实际上已经失去了控制,这反映在日本央行实行负利率政策之后日元相反的市场反应。高盛指出,

“自日本央行在1月底宣布实行负利率之后,日元升值了8%。尽管日元升值的部分原因在于市场担心美联储或再次加息,但是日元整体的走势反应出投资者对于日本央行已经无计可施以及2%的通胀目标无法达成的担心。高盛的外汇团队并不同意这一观点。高盛外汇团队认为,日本央行将在夏天到来之前推出进一步的货币和财政政策。这就是为什么我们预测美元兑日元会在未来数月中继续走高的原因。

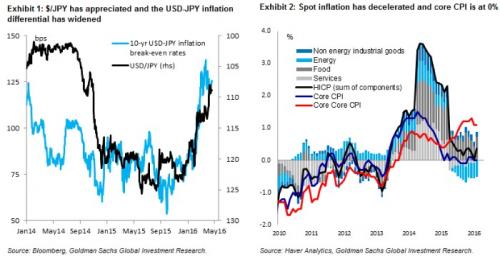

正如下图显示的,1月底以来美元兑日元的升值伴随着日本和美国通胀率差距的扩大。同时,实时通胀率在下降,核心通胀率为0%。在最近一次接受华尔街日报采访时,日本央行行长黑田东彦强调日本央行一定会取得对抗通缩战争的胜利,但是近期日元的全面走强对通胀动态带来了实质的威胁。此外,对于美元升值很是的担心的鸽派美联储对于打破日本央行目前处于的负面回路没有任何帮助。”

左图:日元兑美元和10年期美元兑日元通胀平衡率;右图:日本各领域及核心通胀率走势图

但是,与经济学家团队不同,高盛外汇团队相信日本央行将会回归2013年时的选择:资产负债表大幅扩大,对于其他机构以及国际货币基金组织近期的警告置之不理。愿意向日本央行出售政府债券的卖方越来越少。

“在高盛外汇团队看来,重点应该直接放在日本央行资产负债表的扩大上,而不是其利率政策。投资者正在思考,如果日本央行进一步扩大自己的资产购买规模,做空日元或是做多日经股市是否会带来更大的收益。我们的答案是两种策略都是很好的选择。未来数月中,我们将再次看到当质化量化宽松计划(QQE)初次实施时的市场走势。”

或者仅仅是因为质化量化宽松计划在过去三年中并没有奏效。日经指数近期下跌就好像日本央行量化宽松计划的扩大从未发生一样。但这不意味着进一步扩大资产负债表就一定不会奏效。我们只能想象高盛已经和克鲁格曼进行过讨论。

事实是,对于高盛来说,日本央行不需要采取推高市场的策略,也就是进一步的负利率政策,以及那些推高了日经指数的政策,例如更多的货币化。高盛指出,“日本央行通过质化量化宽松政策推出更多的刺激政策,资产价格应该如过去一样有所反应。我们预测美元兑日元短期内将进一步走高。今年美元兑日元目标为130。”

左图:日经指数与日元走势;右图:欧洲斯托克斯50指数与欧元走势

更进一步,日本央行还有另一个额外因素会拉低日元:日本近期的地震。地震使得日本财政部可以施行额外的预算。这意味着日本央行可购买的国债将增加,这将直接推低日元,推高日本股市。日本这场大地震就好似凯恩斯最好的朋友。

“我们对于日元的预测同样还和日本央行将在夏天前实行的一系列政策有关。为了在7月大选前刺激经济,日本首相安倍晋三可能会宣布新一轮的财政宽松政策(约占GDP的1%-2%)。此外,因为近期的大地震,财政宽松的规模可能进一步扩大。但是与之前不同,高盛外汇团队不认为日本政府未来宣布财政紧缩政策以抵消初期的扩大(这就是在2013年,提高增值税避免了人们对于债券持续性和日本央行独立的担忧)。”

用其他话来说,正如我们上周指出的,日本央行正在成为首个拥抱“直升机撒钱”政策的央行。

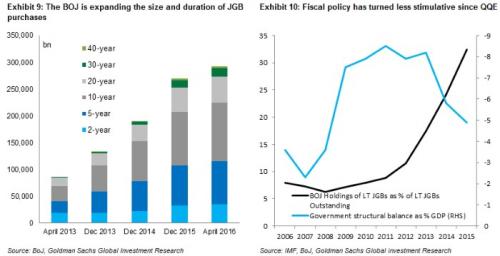

“这一次,日本央行对于长期日本国债的购买使得质化量化宽松计划进一步扩大,日本的赤字占GDP比例会会进一步扩大。债券的负利率使得财政宽松政策的成本更低。财政宽松越大,越多的日本国债将会被购入,日本国债的到期时间也就越长。这进一步提高了通胀率上涨,实际利率走低,日元走低的可能。”

左图:日本央行购入各类型国债示意图;右图:日本政府赤字占GDP比例走势

高盛所揭示的是日本财政和货币政策的“联合行动”,这或将带来更高的平衡通胀率,更低的实际利率和更低的日元。这将是日本央行迈向“直升机撒钱”的第一步。高盛认为日本央行将会开启直升机撒钱模式的原因有如下:

第一,日本经济及正在陷入流动性陷阱,名义利率接近十年期国债收益率。财政宽松不会带来更高的名义利率和更强势的日元。

第二,财政宽松不会单独发生,财政宽松一般会伴随着进一步的货币宽松。日本央行将会通过扩大短期和长期国债的购买量继续支持日本国债的价格,控制国债收益率并阻止财政风险的上升。

第三,通过财政宽松和注入更多的流动性(“直升机撒钱”在政治上是正确的一步),未来通胀预期将会上升,实际利率将会下跌。不仅仅是因为货币基数的增大,更主要的是因为财政部和央行之间更加公开的合作使得政府愿意对部分债务进行货币化和推出任何财政宽松政策的意图变得更加明确。

高盛的结论:

“一个或一系列的财政宽松政策以及日本央行购买日本国债的扩大将会同时刺激日本的通胀预期。很明显,货币和财政政策在法律上仍将保持独立,但是实际中并不会那样。日本政府可能会持续推出货币金融化的财政宽松政策,至少是在通胀率达到新目标前。

在接受华尔街日报采访时,日本央行行长黑田东彦强调了日本货币和财政政策的独立性(并排除日本央行将会实行“直升机撒钱”和财政主导的风险),但是他同时承认日本央行和财政部可以进行合作,就相关措施进行协议,这些合作是非常有效的。更加公开的合作将会推动市场的预期。

正如我们的日本经济学家Naohiko Baba在研报中指出的,“财政纪律在当前这个关键节点上,政府三次宽松的货币和财政联合政策与1930年代高桥政府时期的情况相似。这种大规模的宽松政策可能让日本的通胀率突破2%的央行目标。”

市场对于这一可能尚没有做出反应,这很让人吃惊。相反,市场仍在质疑日本首相安倍晋三和日本央行行长提振日本经济的承诺。我们的外汇团队并没有这样做。”

是的,这是因为高盛外汇团队在过去一年的追踪记录是无误的,即使市场在重复的出错,我们的外汇团队仍然是正确的。

不考虑讽刺挖苦的一面,观察市场对于日本央行将可能实行“直升机撒钱”政策的反应将是非常有趣的。为了提高日本国债的收益率,日本央行或将采取直升机撒钱的政策,而日本国债收益率已处在历史低位。如果收益率进一步跌入负区间,高盛认为,“直升机撒钱”的政策将会被放弃。因为整个国家都会冲向日本国债。

另一方面,如果收益率大涨,对于日本来说可能更加糟糕:因为毕竟目前日本央行持有的国债数量接近市场的一般。日本央行将出现流动性困难。整个国债市场将会出现反转,处于绝对的危险之中。从而出现国际货币基金组织首席经济学家Olivier Blanchard两周前所预测的局面,日本国债市场将无人出价,最终导致死局的局面。

当然,最可能出现的情况就是高盛外汇团队的预测完全错了。当日本真的最快在本周开始实行“直升机撒钱”策略(毕竟黑田东彦非常善于让其同行们大吃一惊),市场的反应可能不仅仅是日本国债收益率进一步下跌,还有日元的上涨。

如果真是这种局面,“直升机撒钱”的第一个挑战将是退出政策时的崩溃。这意味着央行的最后一招可能是在使用前已经失效了。我们非常迫切的希望看到在日本央行经历了史诗级的失败之后,它们还能有什么办法。(Oscar)