人民网加速崛起

新闻配图

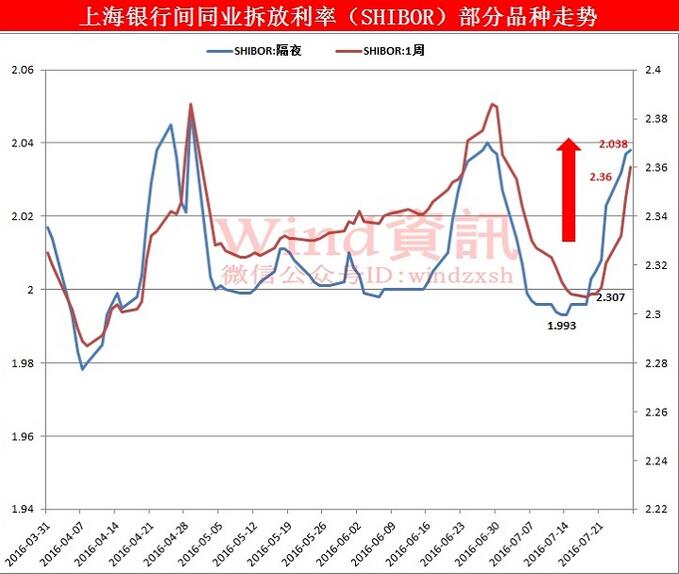

距离央行公开市场上次连续大额逆回购,已过去一个月。本周3个交易日,央行均开展了千亿以上的逆回购操作。受益于此,资金面的趋紧的局面近日有所缓解,但7月全月资金净回笼将是大概率事件,与此同时,shibor短期利率品种接连攀升,隔夜利率已创7月以来新高。分析称,降准预期再次升温。

回购投放情况

截止到7月27日,央行7月份在公开市场的逆回购投放量已达11200亿元,且已经连续8天保持净投放,且连续3天投放额过千亿元。

不过7月份资金面整体依然承压。虽然7月最后一周有望延续资金净投放,但是全月资金净回笼将是大概率事件。

市场回购情况

另据统计,7月共有规模5290亿元的MLF到期,月初至今央行已开展4860亿元的MLF操作。结合5月和6月的MLF操作,以及MLF利率保持不变的情况来看,中信证券[-1.13% 资金 研报]认为MLF操作更趋常态化,意在补充流动性实现对冲,熨平资金面。

短期资金面出现趋紧迹象

根据Wind资讯统计数据显示,Shibor短期品种已连续上涨。7月27日,隔夜shibor报2.0380%,涨0.1个基点,连续第9个交易日上行,且创出7月以来的最高位;7天shibor报2.3600%,涨1.2个基点;14天shibor报2.6960%,涨0.5个基点。资金面紧张迹象明显。

shibor部分品种走势

民生固收李奇霖、梁路平认为,缴税因素影响到了当前资金面。从上周开始财政存款上缴,根据历史平均水平测算,7月上缴约4000亿元人民币。另外人民币贬值预期升温,导致汇率干预在公开市场抛美元回笼人民币,这会降低大行的融出意愿。而这也会导致资金面收紧。

申万宏源宏观研究团队研报指出,目前资本外流情况随时可能恶化,虽然央行官员表示货币政策有点陷入“流动性陷阱”,货币扩张的效果有限,但一旦在资金压力出现明显加剧的情况下,预计降准和降息仍是最有效手段。

摩根士丹利华鑫证券最新的宏观策略研究更是明确提出,未来比较稳妥地货币政策组合应该是“宽货币,信贷中性”的格局。

降准预期升温

此前央行方面在多个场合表示,将综合运用公开市场操作、MLF等工具调节银行体系流动性,弥补外汇占款减少形成的流动性缺口。并且通过下调信贷政策支持再贷款、MLF等利率稳定市场预期,引导融资成本下行。

国信证券也表示,当前央行宽松的货币政策意图不变,仍将维持资金的平稳,未来央行在公开市场的投放力度将会加大,宽松态度不变,对资金面不用太过担忧。

但在当前外汇储备下降趋势未出现逆转、再贷款发力空间有限的情况下,多位市场分析人士认为,结构性的公开市场操作不能取代降准的作用,在稳增长的预期下,下半年降准是大概率事件。

摩根大通中国首席经济学家朱海斌预计,中国政府将继续保持扩张性财政政策和中性货币政策,并在增长放缓时会有轻微的宽松倾向,预计今年下半年还将会有两次降准,并补充以扩张性的流动性操作。

国金证券[-3.60% 资金 研报]的货币政策展望报告也表示,降准可以缩小央行的资产负债表,在当前房产等资产价格暴涨的环境下,降准可能更有长远的正面意义。我国当前高达16.5%的存款准备率过高,也有必要降低。 今年以来巨量的再贷款无法持续,单纯依赖再贷款难以实现M2的增长目标。因此,下半年降准仍然是大概率事件,预测年内将降准两次。

自3月1日央行降准0.5个百分点后至今,央行已连续4个多月未有降准降息动作。相比2015年四次普遍降准、五次定向降准显得低调许多。