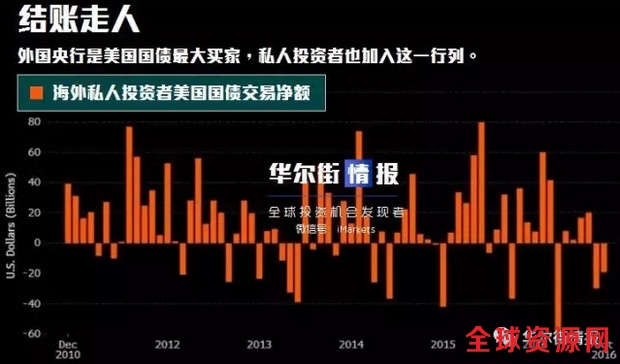

随着全球央行史无前例的抛售美债不断创下新的纪录,人们眼中的接盘侠转变角色——海外私人投资者转而加入了抛售行列。这给始于伯南克时代史上规模最大货币政策实验划伤一个句号。

海外私人投资者加入抛售美国国债行列

持有者抛售美国国债有一些特殊原因,也有一些共同原因。中国是为了抵消人民币贬值的压力,沙特是为了抵消石油美元崩溃以及弥补本国不断扩大的财政赤字。共同的原因则在于,美国国债持有者认为美联储一旦加息可能会压低美国国债的价格,于是在抢在加息前开始抛售美国国债。

美联储持续在做历史上规模最大的货币政策实验。因此我们处于一片未知的海域中,很难想象大规模量化宽松最终造成的后果是什么。

全球央行最大货币政策实验结束 带来了什么?

摩根大通的市场和投资策略总监巴莱斯特(Michael Cembalest)在2017年展望报告中指出,虽然2017年将会继续看到“政治动荡和央行的非常规行动”,但他认为可以预期的是,随着全球经济在新的一年里继续艰难前行,多元化投资组合仍然只能实现个位数的收益。当然,考虑到目前经济扩张的持续时间已经是美国历史上第三大纪录,而且特朗普也将在不到三个星期内上台执政(有经济学家认为特朗普上台不利于美国经济增长),因此另一种可能是发生经济衰退。

然而,有些东西引起了巴莱斯特的注意:同样的观察和统计数据报告,在不到十年前会被认为是“虚假财经新闻”,现在却是主流论调的一部分。

下面是巴莱斯特在报告中的关键部分:

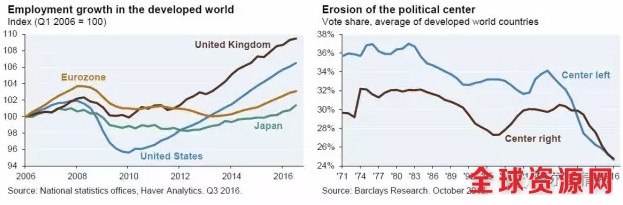

作为“正统信徒”的全球央行在政府债券市场上造成了前所未有的扭曲。

欧洲央行和日本央行实施的债券购买计划和负利率政策导致政府债券的收益率为负。无论它们的目的是怎样的,这样的举措还导致欧洲和日本银行业的利润疲软和股价表现不佳。而金融版块的表现不佳是这两个地区的股本收益率在2015至2016年下滑的原因。

笔者认为,民众对全球央行的“正统信仰”正逐渐消散——至少在心理上和短期上是如此,转而代之的是他们希望特朗普仍是未知数的财政政策和全球推动再通胀的努力将以某种方式引导萎缩的全球经济,当前全球经济正被数万亿美元的超额债务和大规模收缩的人口统计状况压得喘不过气,笔者远没有摩根大通所谓的“个位数增长”这么乐观。

无论如何,下面是从摩根大通2017年展望报告中摘录的观点(下文中的“我”皆指的是巴莱斯特):

虽然2017年将会继续看到“政治动荡和央行的非常规行动”,但更加一样的是:随着全球经济在新的一年里继续艰难前行,多元化投资组合只能实现个位数的收益。

回顾以往。在2014年年底,央行的刺激措施丧失了对市场、GDP和企业利润的促进作用,这些领域的增长都已经跌破趋势。多元化投资组合的回报率在2015年仅为1%至3%,在2016年为6%至7%。

#图1#

左图:全球央行政府债券购买对全球股市回报率丧失影响

黑线:MSCI发达国家股市指数;蓝线:发达国家政府债券在央行的比例

右图:经济增长放缓的世界

黑线:全球企业利润;蓝线:全球名义GDP增长

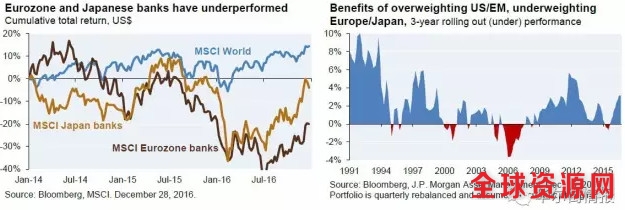

全球央行史上最大的货币政策实验(规模达到11万亿美元,并于2016年11月告终)帮助美国和英国,以及最近的欧洲和日本实现了就业市场的复苏。然而放眼全球,这个实验中的大多数利益都流向了金融资产持有者,而非普通公民。结果是,在一个增长缓慢的世界它的政治立场开始消失,最终导致美国选出了一个没有政治经验的房地产商人担任总统,以及英国选民投票决定离开欧盟。市场对特朗普获胜的反应是积极的,因为投资者考虑的是减税、放松管制和财政刺激带来的好处,而忽视了这些政策对美元、赤字、利率、贸易和通胀产生的潜在后果。

#图2#

左图:发达国家的就业增长

黑线:英国;咖啡色线:欧元区;绿线:日本;蓝线:美国

右图:发达国家的政治立场正开始消失(%)

蓝线:左翼黑线:右翼

作为“正统信徒”的全球央行在政府债券市场上造成了前所未有的扭曲。欧洲央行和日本央行实施的债券购买计划和负利率政策导致政府债券的收益率为负。无论它们的目的是怎样的,这样的举措还导致欧洲和日本银行业的利润疲软和股价表现不佳。而金融版块的表现不佳是这两个地区的股本收益率在2015至2016年下滑的原因。

#图3#

左图:负利率的政府债券占各国政府债券总市值的比例(%)

这些国家分别是:德国、荷兰、瑞典、芬兰、奥地利、爱尔兰、法国、比利时、丹麦、西班牙、意大利、葡萄牙、欧元区国家、日本

右图:发达国家银行业的利润

黑线:未加入欧元区的欧洲国家;咖啡色线:欧元区;绿线:日本;蓝线:美国

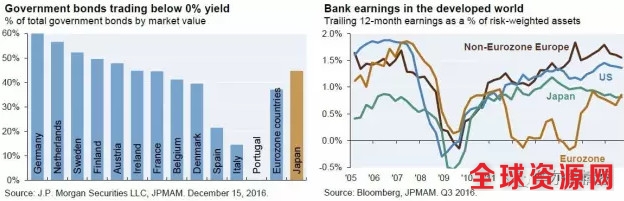

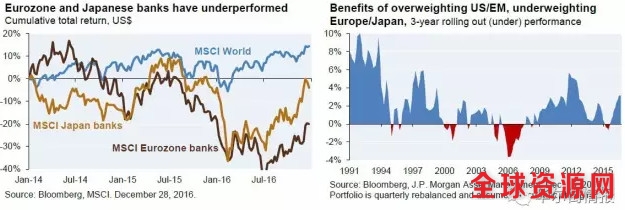

在过去的几年里,我提到了一种股票投资的策略,即重仓买入美国和新兴市场股票,减持欧洲和日本市场的股票。这是自我1987年加入摩根大通以来所见过的最有效的投资策略之一(见下图中的右图)。在2016年尽管利率上升和美元上涨对美国和新兴市场的资产带来了负面后果,但这个策略再次奏效,我认为在新的一年里,考虑到欧洲和日本再次陷入某种程度上的动荡,维持这个策略是合理的。

#图4#

左图:欧洲和日本银行业的累计总回报率

黑线:MSCI欧元区银行业指数;咖啡色线:MSCI日本银行业指数;蓝线:MSCI全球指数

右图:摩根大通股票投资策略的收益率

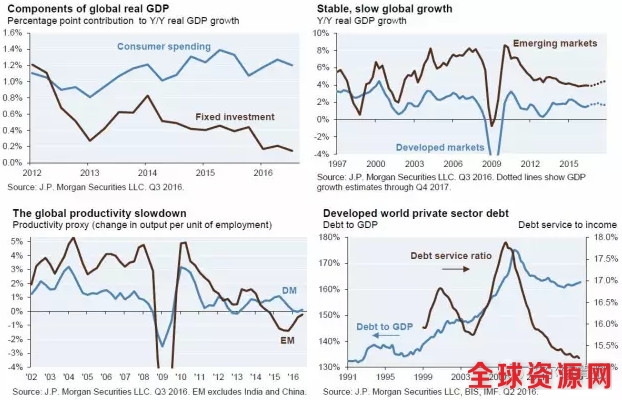

我们对于投资组合的回报率目标在2015年和2016年都设置为个位数(实现了),我们也将这个目标继续延伸至2017年。我马上会提到一些表现积极的领先指标,但首先来看一下我们面临的不利因素:

——虽然全球消费支出持续增长,但全球商业固定投资仍然疲软,这部分是由于大宗商品超级周期的结束和中国经济增长放缓

——我们预期新兴市场的经济复苏将是温和的,特别是在特朗普的政策导致利率大幅提高和美元升值的情况下

——我们预期美国经济在短期内仍会实现增长(具体增速将根据减税、基础设施支出和放松监管的情况来确定),但日本的经济增长仍然将只有1.0%,而欧洲为2.0%。

——全球生产力难题继续存在,而且初期留下的许多问题仍待解决

——即使私营部门的债务偿还水平较低,但较高的债务绝对金额可能会限制任何企业或消费者带来的经济复苏力量。

#图5#

左图一:全球实际GDP增长的构成(%)

蓝线:消费者支出;黑线:固定资产投资

右图一:发达国家和新兴市场的实际GDP增长(%)

黑线:新兴市场;蓝线:发达国家

左图二:生产力指标(每单位劳动力的产出)

黑线:新兴市场;蓝线:发达国家

右图二:发达国家私人部门债务占GDP的比率(%)

黑线:偿债比率;蓝线:债务/GDP

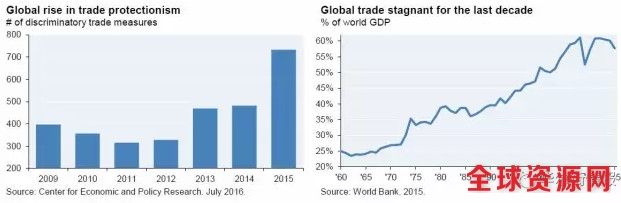

——最后,即使在特朗普上台之前,我们也在全球贸易停滞不前的背景下看到了贸易保护主义的兴起。特朗普会在多大程度上兑现其在竞选时所提出的贸易政策将会是2017年的一个主要不确定性。

#图6#

左图:歧视性贸易措施的数量

右图:全球贸易对全球GDP的贡献比例(%)

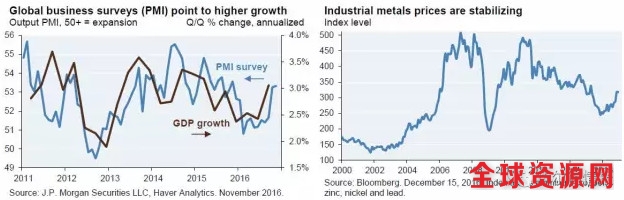

所以,面对这些不利因素,为什么我们认为在2017年投资组合仍能够实现适度回报率呢?因为随着2016年的结束,采购经理指数(PMI)提升到了与3%的全球GDP增长相一致的水平,这表明企业利润在经历了疲软的2016年之后,将再次实现10%的增长。还有,工业金属价格上涨也有助于商业周期的转变。

#图7#

左图:PMI向上增长

蓝线:PMI指数(以左坐标为参考,超过50即代表扩张) 黑线:全球GDP增长年率(%,参考右坐标)

右图:工业金属价格指数

此外(我知道外界对下面这个有利因素存在很多的不同意见),许多发达国家也正在从单一的“货币刺激”转向扩张性的财政政策。政治机构意识到了当前经济形势对其存在构成的致命威胁,并且正在将财政刺激(或至少是减轻紧缩程度)作为让人们重获工作的手段。问题是:在生产率地下和劳动力供给低增长的情况下,许多国家都要比你想象中的更加接近产能饱和。如果是这样的话,过多的财政刺激就可能导致工资通胀和利率出现比预期更快的提升。这当然会是美国面临的更大的风险之一。

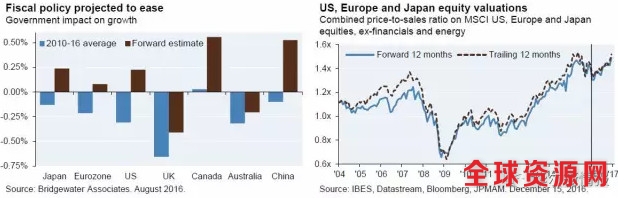

#图8#

左图:政府对GDP的影响程度

最下面标识的这些国家为:日本、欧元区、美国、英国、加拿大、澳大利亚、中国

蓝色柱子:2010年至2016年的平均比例;黑色柱子:预期未来会达到的比例

右图:美国、欧洲和日本股市的估值

蓝线:领先的12个月指标;黑线:滞后的12个月指标

因此简而言之,我们认为2017年的情况将会是:

1、在美国将会对经济构成支持的因素包括:针对个人和企业的减税,放松管制,基础设施支出,加强的劳动力市场,利率上升,美元走强。如果我低估了某些东西的话,那可能会是由于政府放松监管所带来的信心、支出和商业活动的潜在增加;

2、欧洲和日本的经济在2017年会略微改善,但相较于最近的增长趋势不会有重大突破;

3、中国会开足火力为经济增长保驾护航,因此中国的经济增长将能够接近既定目标;

4、除中国以外的新兴市场在经历国际收支调整后会继续复苏;而高度依赖美元融资的国家将陷入困境,尽管美元升值所带来的整体风险自2011年以来已经明显降低。

2017年的全球经济增长将会比2016年更快一些,但如上文所示,这种预期在很大程度上已经在发达市场的股市中被提前定价了。所以,2017年的投资组合回报率仍会是个位数。