原标题:名家新论 | 李迅雷:税收高增长之谜

导 言

7月23日,国务院常务会议提出更好发挥财政金融政策作用,支持扩内需调结构促进实体经济发展;确定围绕补短板、增后劲、惠民生推动有效投资的措施。而今年财政政策的具体内容,也体现出政策支持重点从“需求侧”转向“供给侧”的意图。

前期财政政策:没有不积极

未来财政政策:只有更积极

以下是对7月23日国务院常务会议简要评述:

【1】如何理解“积极财政政策要更加积极”。首先进行明确定调,前期财政政策是积极的。因此,财政政策的大方向不会发生转变,“更加积极”侧重体现在力度上。

【2】变的是“收入端”,不变的是“支出端”。 “本次会议”提出的财政政策发力点,集中在收入端,包括减税降费,扩大研发费用加计扣除,以及加快1.35万亿元地方政府专项债券发行和使用进度,并未提及支出端。因此,从2017年以来,支出结构由支持“基础设施建设”转向支持“社会事业建设”的大趋势不会发生变化,教育、医疗、卫生、养老等社会事业,仍将是财政政策发力的重点。

【3】基建的重点在于防止“烂尾”而非“稳增长”。“本次会议”明确了基建项目的资金来源,侧重于地方盘活存量资金。同时,“引导金融机构按照市场化原则保障融资平台公司合理融资需求,对必要的在建项目要避免资金断供、工程烂尾”等政策表述,也表明政策目的并非依赖基建“稳增长”。

【4】“稳健的货币政策要松紧适度”不在总量在流向。短期来看,“保持适度的社会融资规模和流动性合理充裕”等提法,有望确保整体流动性。但“本次会议”的重点在于“疏通货币信贷政策传导机制”。同时,对降准资金的流向也做出了限制,用于“支持小微企业、市场化债转股”,因此,后续货币政策的重点在于引导资金支持实体经济和协助“去杠杆”,而非简单的总量扩张。

历年财政政策力度评估:

除去2014年,财政政策均“够积极”

首先还是要看财政政策目标是什么?

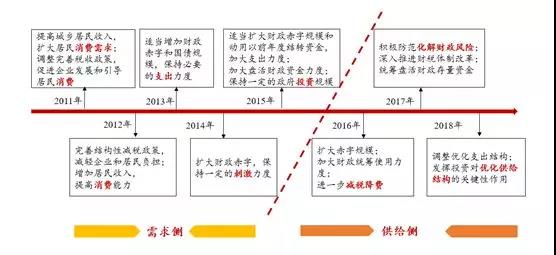

如果细心观察一下近年来财政政策的相关表述,就会发现,财政政策态度始终是以“积极”来描述的。“十二五”以来,2011年强调“继续实施积极的财政政策”;2012年提出“把握好稳中求进的工作总基调”,“实施积极的财政政策”;2013年则强调“紧紧围绕主题主线,坚持稳中求进的工作总基调,继续实施积极的财政政策”;2014年进一步强调“坚持稳中求进、改革创新,继续实施积极的财政政策”;2015年提出了“坚持稳中求进、改革创新,继续实施积极的财政政策并适当加大力度”。2016年进入“十三五”之后,提出了“继续实施积极的财政政策并加大力度”,比2015年的“适当加大力度”更进一层。

比较历年财政政策的实际执行情况,发现财政政策的真正发力是从2015年开始的:2014年实际财政赤字低于预算赤字,故财政政策是名义积极,实际不积极;2015年的实际财政赤字按我们的口径计算为3.4%,超过2.4%的官方口径,可谓非常积极;2016年积极的财政政策,可以用“洪荒之力”来形容。实际财政支出如此之巨大,政府与国企和居民负债端的大幅扩张必然对应资产端的大幅膨胀,资产膨胀中的一部分是企业利润的扩张,这构成2016年企业利润回升的主要原因。

值得特别注意的是,2017年是财政政策表述发生变化的关键时点,提出了“财政政策要更加积极有效”。这个“有效”的提法,至少暗含着对前期积极财政政策的反思,特别是在财政政策传统发力的部分领域、门类、地区,存在“无效”的部分。另外,或许也暗含着,未来财政政策的重点,不在于大幅度扩充总量,而在现有水平上注重提高效益。

与之相延续的是,2018年,财政政策的表述,进一步转变为“积极的财政政策取向不变,要聚力增效”,都表明财政政策在“积极”的大方向下,发力的重点已经出现了明显的变化。再下一层,财政政策的具体内容,也体现出政策支持重点从“需求侧”转向“供给侧”的意图,比如在2015年之前,财政政策的发力点更加侧重“扩大需求”、“保持一定的政策刺激力度”、“保持一定的政府投资规模”,而在2016年之前,发力点则体现出了“减税降费”、“优化供给结构”等提法。

图表1 近年财政政策相关表述

资料来源:相关资料整理,中泰证券研究所

图表2 近年财政政策侧重点的转移

资料来源:相关资料整理,中泰证券研究所

如果说上述表述,只是在一定程度上代表了政策目标和意图的话,那么财政政策的实际情况到底是否积极呢?最近的争论是从赤字率没有大幅提升来定性财政政策是否积极,但官方赤字率并非唯一标准。

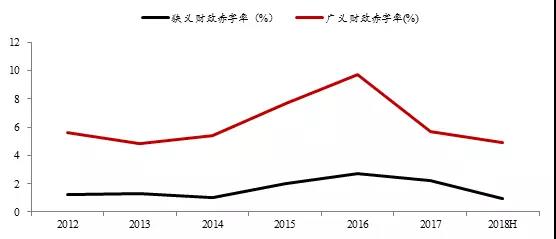

中国的财政赤字历来有狭义赤字率和广义赤字率之分,狭义的赤字率是在一般公共预算收入的基础上,考虑使用预算稳定调节基金、从政府性基金预算和国有资本运营预算调入基金、动用结转结余资金等因素,2016年和2017年基本都达到了3%的水平。

如果加上城投债融资支出、政策性银行金融债融资支出、抵押补充贷款融资支出(PSL)、铁路建设债融资支出和专项建设债券融资支出后,计算广义财政赤字率,其实已经远远超过了狭义的赤字率。按照广义财政赤字来计算,2016年,广义财政赤字率已经超过了9%,2017年虽然有所回落,也超过了5%。从这个意义上讲,财政政策确实很难用“不积极”来概括。

图表3 狭义与广义财政赤字率

资料来源:WIND,中泰证券研究所吴嘉璐供图

不能以“收入端”的变化来作为

——财政政策积极与否的依据

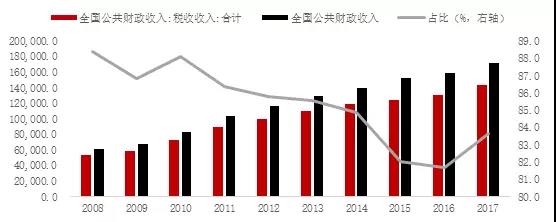

按照“赤字=支出-收入”公式,决定赤字水平的要么是支出端,要么是收入端。个人理解,这次对财政政策讨论,的确需要考虑支出力度问题,但收入端不应被忽视。特别是本轮财政收入出现了较高增长。那为什么会出现财政收入的较高增长?占财政收入比重超过80%的税收收入发生了一些新变化,值得关注。

图表4 税收收入在财政收入中的比重

资料来源:WIND,中泰证券研究所

其实,对于税收超高速增长,已经讨论过很多轮了,早在20多年前,1994年以来,伴随着税收收入持续提速,出现“高速”增长、“超常”增长、“超速”增长、“超高速”增长等一系列名词。

本世纪头十年,也出现了一轮税收高速增长。按传统观念来说,经济决定税收、税收来源于经济,或者说,经济才是税收的源泉。但从实际情况来看,中国税收增长与GDP代表的经济增速之间,产生了一定的背离,这个背离问题以往也多次讨论过,影响税收增速的因素,除了经济因素之外,还有很多非经济的因素,或许非经济因素是影响税收高增长的主因。

以下就来说说税收高增长之谜:

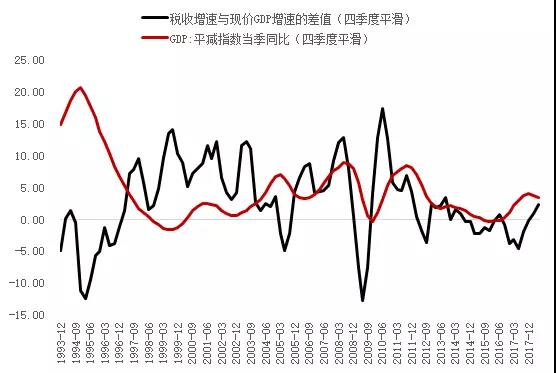

如果把影响本轮税收增长分解成三个部分的组成,即“增长因素”、“管理因素”和“价格因素”。“增长因素”看作是GDP增长带来的结果,增长因素在税收增长的诸多因素中应该占据主导地位;“管理因素”则主要与加强征管存在比较大的关系;“价格因素”则是由于总体物价水平的上涨,进而引发税收的增长。

首先来看“管理因素”,在现行税制的基础上,加强税收征管的力度,都会减少税收的“跑冒滴漏”,提升税收的征收率,最终会导致税收收入的增加。特别是近年开始推行“金税三期”(税收管理信息系统工程的总称),加强税收征管水平的力度是趋于不断提升的

如果我们把税收增速与现价GDP增速(涵盖了价格因素)的差值,看作是税收征管力度的话,可以发现,从2017年4月以来,整个税收征管力度是不断提升的。而只要税收征管水平不断提升,税收增速跑在GDP增速前面的可能性,仍然是比较大的。

图表5 税收增速与现价GDP增速的差值、GDP平减指数

资料来源:WIND,中泰证券研究所

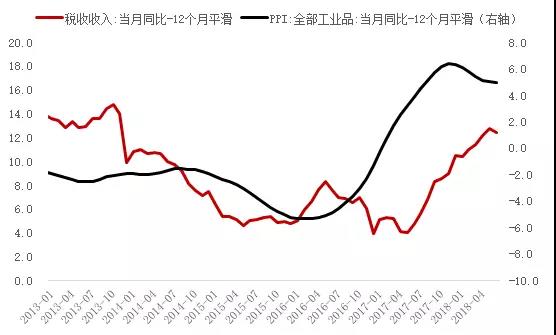

再来看价格因素,由于对外发布的GDP增速,往往按不变价格计算,而税收增速按现价计算,为了两者具有可比性,需要把GDP平减指数加入,计算下现价GDP的增速。上图也可以发现,从2016年开始,GDP平减指数见底回升,由于GDP平减指数可以被看作是总物价水平一般性的衡量指标,而当前的税收制度是“从价征收”,价格上涨必然会带动税收的提速。如果再进一步观察PPI当月同比增速后,就会发现,税收与价格增速之间的同步性更为明显。

图表6 税收增速与PPI当月同比增速

资料来源:WIND,中泰证券研究所

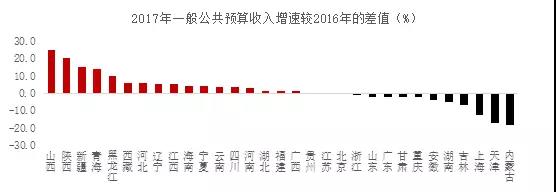

价格上涨对税收增速的带动,还同步体现在了区域分化上。由于PPI的涨价呈现出“采掘-原材料-加工”逐级递减的态势,采掘的明显涨价,也带动了以资源品输出为主、产业结构单一的西部省份的明显增长,2017年一般公共预算收入较2016年提速省份的前三名为山西、陕西、新疆,这都是传统的资源输出大省。

图表7 各省市2017年一般公共预算收入增速较2016年的差值

资料来源:各省市财政决算报告,中泰证券研究所

由此可以发现,诱发本轮税收高速增长的因素主要有两个,一是税收征管力度的加强,未来一段时间,税收征管力度可能持续保持在高位,仍将对税收增速形成支撑;二是价格上涨带来总收入在政府与企业部门之间的重新划分,这将取决于“环保限产”的力度,后续若有松动,在导致价格回落的同时,也将对税收增速形成负面的拉动。而伴随着支出相对刚性,或许影响赤字水平的主要因素在收入端而不在支出端。

税收高增长:货币政策也是同谋

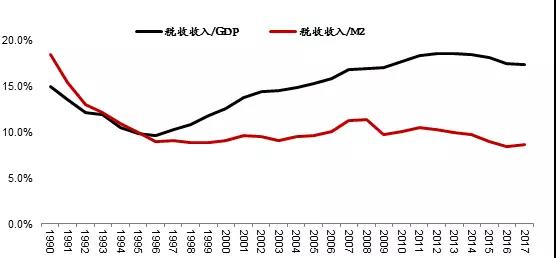

通过比较税收、GDP、货币供应量三者关系,可以发现,税收收入与GDP的比值,在较长时间呈现出持续上升的态势,表明税收增速都要高于GDP的增速。而再观察税收增速与M2的比值,则会发现呈现出窄幅波动的态势。金融和房地产业则是货币供应量向税收转化的重要媒介。

图表8 税收、GDP、M2之间的关系

资料来源:WIND,中泰证券研究所

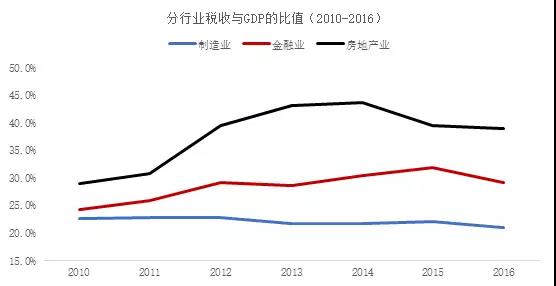

2015-2016年多次降息、降准之后,流动性并未流入实体经济,反而聚集在金融和房地产体系内空转;金融业和房地产业的繁荣,并未带动GDP的增长,却带来了大量的税收。通过观察2010年到2016年,税收与GDP的比值,就可以发现,金融业和房地产业在产生单位GDP的过程中,产生税收的比例,要远远高于以制造业为代表的实体经济。

图表9 分行业税收与GDP的比值

资料来源:中国税务年鉴(2010-2016),WIND,中泰证券研究所

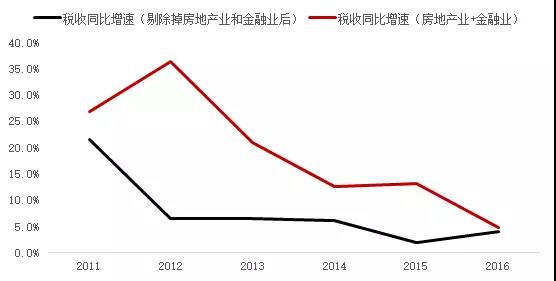

剔除掉房地产和金融业后,其他行业税收增速,早在2012年就已进入一个相对稳定的平台期,在2015年,甚至有所滑落。而与此同时,房地产业和金融业的税收收入,则持续保持较高水平。

图表10 税收同比增速的比较

资料来源:中国税务年鉴(2010-2016),WIND,中泰证券研究所

而房地产业之所以会出现这样的差异,则有可能是由于在土地出让、房地产开发投资环节,是既产生GDP和税收,而在二手房交易中,只产生税收,不产生GDP,二手房交易越活跃,则产税越多。在金融业中,资金的空转或许也会导致产生税收但不产生GDP的类似情况。从这个视角来观察,实体经济方面,由于制造业增值税税率下调1个百分点,短期税基难以大幅度提升,必然减少整体税额;而虚拟经济方面,伴随着货币供应量增速的回落,房地产市场相关限制措施,以及金融去杠杆等手段的叠加,都有可能对税收增速产生制约。

财政应如何加杠杆?

按照三驾马车拉动经济增长的逻辑,目前固定资产投资构成中,基建投资增速回落最快,房地产投资维持高位,制造业投资企稳。因此,人们预期这次财政“放水”,应该会在基建投资上。但是,过去五年来,基建投资始终维持接近20%的高增长,基数已经很大了。这一领域终究会到投资穷尽时,故应该细水长流,否则就会陷入日本当年的境地。

回顾改革开放四十年的高增长,2007年之前是欠账式增长,就是借助人口红利,大幅度引进外资,大规模搞投资,但对于教育、医疗、养老及其他社会福利方面的投入过少,形成巨大欠量。2008年以后,为了实现保增长目标,采取负债式增长模式,全社会杠杆率水平大幅度上升。但历史遗留下来的欠债并没有偿还,随着人口的老龄化,“还债期”已经降临。

因此,大规模减税是必须的,即还富于民,尽管税收的高增长主要原因是管理因素和价格因素。而在财政支出领域,则更应该用于民生领域,如加大对于医疗、教育和社保的投入,减少基建投入。同时提高财政透明度,精简行政机构,减少行政费用在财政支出中的比重。