原标题:高层发声利好不断 药效不止一天 股市还能涨多久

周一,大奇迹日!在券商股全面涨停的带动下,上证指数单日涨幅破百点,一根阳线直顶天。沪指收涨超4%,日内涨幅超百点。更可怕的是券商板块全线涨停!板块涨幅高达10%。

周二,股指进行了回调, 沪指跌2.2% 。 120日交易均线的压力位,使得买入力量不得不暂时性撤退。

但历史数据总结,如此高强度密集的政策,药效绝不止一天。

最近到底发生了什么? 本次股市的上涨还能持续多久?

01 政府高层紧急喊话

从央行到银保监会,从证监会到沪深交易所、基金业协会,都在对股市集体维稳,这在史上罕见!

他们都说了些什么呢?

● 10月19日,

?刘鹤表示,调整和出清正为股市健康发展创造好的投资机会;

?央行行长易纲直言当前股市估值已处于历史较低水平;

?证监会主席刘士余谈了九条提振A股信心新举措;

?银保监会主席郭树清表示,加大险资投资上市公司力度,参与化解上市公司流动性风险。

● 10月20日,

“支持民营企业发展,这一点丝毫不会动摇。”

● 10月21日,上交所、深交所和中国基金业协会三部门政策联动。

?上交所发文表态,积极采取有效措施,全力维护市场稳定健康发展;

?深交所表示,认真组织贯彻落实关于股市的工作要求;

?中基协表示,对参与上市公司并购重组纾解股权质押问题的私募基金提供备案“绿色通道”。

02 之前A股有多惨?

高层如此重视,另一方面也说明市场情况所处的境地。仔细分析高层的发言,就会发现决策层集体关注的问题均指向民营上市公司股权质押融资问题。在这之前发生了什么?

1、先给大家看几组数据:

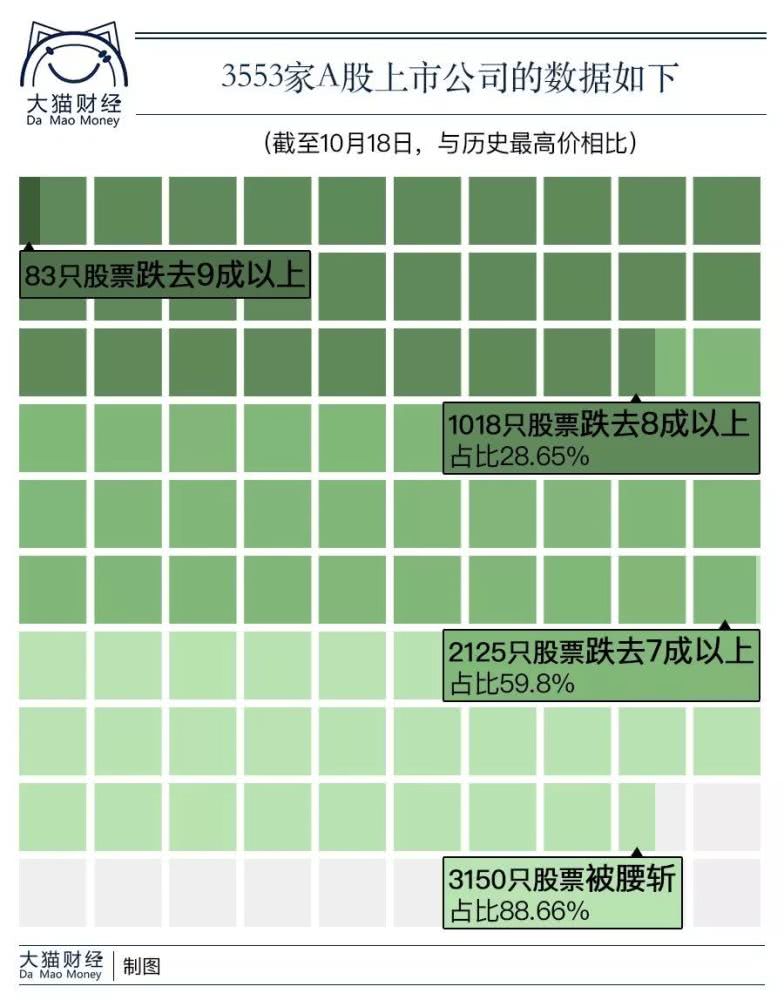

据统计,截止上周四,上证指数跌破2500点。当日,上证指数跌2.94%报2486.42点,创四年新低;深证成指跌破7200点,为7187.49点,已经接近了近10来的最低点。

2、大量A股公司面临“强平”风险

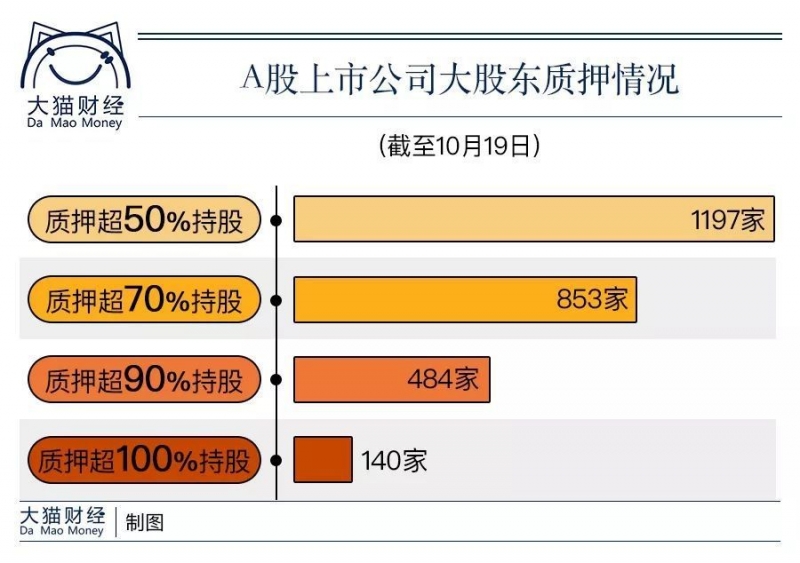

股市的下跌,股权质押融资问题也完全暴露出来了。

股权质押融资,是上市公司股东们的独门武器。要借钱,先要有可抵押的资产,比如房产。上市公司股东们手中持有的股权也是硬通货,可直接作为抵押物,去银行、券商等机构贷款。在A股上,几乎“无股不押”延续,两市仅69股未涉及股票质押。

一般来说,如果抵押的股票股价下跌超过20%,就触及警戒线,抵押人就要拿钱来补仓;如果股价继续下跌至30%,就触及强制平仓线,券商就可以把手中的股票强行出售,平仓。

今年的股市下行,不少股票闪崩,背后就是股权质押遭遇了平仓。

华尔街见闻今年6月制作了两版“平仓”风险图。6月15日面临加权价格平仓风险的公司为85家,6月20日为180家。

据统计,10月18日收盘,市场有1191家上市公司跌到股权质押预警线附近,有791家上市公司跌到平仓线附近。相比4个月前足足翻了4倍!数据“怵目惊心”。

截至10月19日,质押估算市值高达4.44万亿元,其中仅45股就合计质押约1万亿市值。

今年股市持续下行后,股价越跌,质押比例高的个股爆仓风险越大,而爆仓风险越大,更容易引发股价大幅下滑,最终吞噬上市公司股东资金流,导致公司瘫痪。

3、券商很悲惨

曾经,股票质押业务给券商带来了业绩的大幅增长。但如今,这项火热的项目正成券商的最大风险所在。

一旦股权质押面临爆仓风险,作为质押方的金融机构需要承受较大压力。而在作为质押方的金融机构中,券商是主力军。

股权质押融资违约事件频现,纠纷不断。最惨的要算是西部证券了,2月,踩雷乐视网,卷入了乐视网股权质押违约纠纷中,涉及金额高达10亿元,西部证券被迫计提4.394亿元资产减值准备金,减少2017年公司合并利润总额4.4亿元。还被当地证监局点名,称其业务决策标准执行不严格、业务发生较大风险。

今年以来,券商频踩雷诉讼不断,动辄涉及金额数亿。9月末,中信建投公告披露了因股权质押业务引起的仲裁事项;不仅仅是中信建投,自8月至今,相继已经有西部证券、西南证券、东兴证券、华鑫证券、华安证券、兴业证券和银河证券等多家券商发布了股权质押诉讼公告。

风险越来越大,券商谨慎开展股权质押业务,认为股权质押业务要“小心一点,做少一点,做小一点”,有些券商收紧了股权质押,提高了承接门槛,拒绝某些可能的违约票,有些甚至部分券商暂停了股权质押业务。

这次政府管理层集体表态,三大指数周一涨幅均超4%,已经苦久的券商股上演了一场涨停潮。其中,券商板块上涨10.00%;券商ETF涨停,为上市以来首次!

4、民营企业太难了

去杠杆的时代,大部分上市公司资金紧张,尤其是高负债的企业,情况都很糟。股价下跌,上市公司不断地补充质押,最后到了一个比较危险的边缘。

东方园林是国内生态环保领域的知名企业,也是PPP业务开展规模最大的企业之一,员工数量超过6000人。在 A 股,东方园林是一只有名的“大白马”:中国园林第一企业,全球景观行业市值最大的公司,市值最高时曾达600亿。

然而,转机发生在今年5月。5月21日,东方园林公告称,原本计划发行10亿元的公司债券,实际发行规模为5000万元。这一消息被称为债券发行史上的“最惨失败”的东方园林事件。

近期,东方园林股价突然连续大跌25%,控股股东的股票质押出现危机,其中部分质押融资已跌破了警戒线,违约风险一触即发。

在近期的债权人沟通会上,东方园林何巧女感叹:“现在民营企业太难了,如果易刚行长给我批准一个银行,我一定拯救那些企业于血泊之中,一个一个地救。”

5、越来越多的上市公司实控人失去公司

截止10月10日,375家上市公司换了385个董事长,啥意思?就是有的公司已经换俩人了,目前有3551家上市公司,也就是说相当于九个公司里面就有一个换帅的。同时,今年已经有超过8000名A股上市公司的董事及高管离任,涉及1000家上市公司,创下历史纪录。

为啥呢?今年不少公司利空不断,债务危机、质押爆仓、业绩疲软,纷纷陷入资本困境。

寻求国资接盘成为不少民营公司的选择。今年以来已有近160家上市公司签署了股权转让协议,其中有22家上市公司的接盘方均为国资。仅9月上半月,就有6家上市公司计划向国资转让股份、控制权。

6、股票下跌,机构亏哭了

踏入十月,A股不仅没有迎来预期中的反弹,反而一路下行。

股票下跌,券商客户的情况究竟如何?营业部看得最真切。最近两融需要追保的客户数量正逐渐增多。据透露,直到9月份,营业部基本没有两融需要追保或者到平仓线的客户。但10月以后,需要追保开始出现,需要通知这些快到平仓线的客户,有的客户甚至电话不接了。

来自私募业的最新消息显示,包括一线百亿级私募基金在内的股票策略私募正普遍遭遇亏损。其中,多数百亿级私募亏损20%左右,部分产品亏损幅度接近30%。

北京一家百亿私募表示,今年是我们成立十年以来最难熬的一年。他表示,在7月份的时候把仓位降低至四成左右。如果没有这次减仓,这一轮下跌就极为难受了。

7、股民亏损大多在60%以上

市场大跌之后,股民们在网上开始了比惨大赛。某位股民晒出的成绩单是“本金50万,剩余资金26万”,因为亏损幅度尚未过半,被网友们视为赤裸裸的炫耀贴。股民们随后晒出的成绩单,亏损大多在60%以上。尽管股民们晒出的成绩未必完全真实,但也足以说明当前市场的惨烈。

许多营业部老总在交流时谈到,以前觉得2015年是资产缩水速度最快的一年,其实不然,因为当时许多人损失的一部分是账面浮盈,所以信心有所受挫但并没有完全倒塌。此外,打板、连涨、送转、妖股等灰色盈利模式虽然难度有所提高,但是,一年还有一两波吃饭行情。

但是,今年的情况是,无论是选择哪种投资方法都很难幸免于难,大小通杀,唯一正确的策略也许是空仓了。

03 本次股市的上涨还能持续多久?

国家层面近期正加码疏解民企融资难题,仅从上周五到本周一,就有多个部门出台相关配套措施,几乎是每天都有新政落地。

在政府高层喊话之后,10月22日,国常会部署进一步优化营商环境具体五大举措,央行当晚也宣布增加再贷款再贴现额度1500亿元,并引导设立民营企业债券融资支持工具,由专业机构进行市场化运作,通过出售信用风险缓释工具、担保增信等多种方式,重点支持暂时遇到困难,但有市场、有前景、技术有竞争力的民营企业债券融资。

本次股市的上涨还能持续多久?各大机构进行了分析。

● 华泰认为,优质券商具备底部价值投资机会。当前券商股票质押业务或存结构性风险,优质券商抗风险能力较强,优质券商具备底部价值投资机会,推荐中信、广发、招商。

● 海通策略表示,我们认为年内幅度最大的反弹正在展开。逻辑是估值和情绪处于历史底部、快速大幅急跌后政策利好不断,2000年来每年都有一波涨幅超过10%的行情,今年还没出现。

不过,海通提示,中期仍在构筑W右底,右侧大拐点还需等两信号明朗:一是盈利二次探底有多深,二是去杠杆拐点带来资金面转折。

● 华泰策略更稳健一些,表示优选石油化工、银行、保险。华泰认为,经济基本面及流动性短期内难见大拐点,目前影响市场风险偏好的主要因素是中美贸易及海外市场表现。

● 兴业策略表示,看好“大创新小巨人”投资机会。即以计算机、通信、军工、电子等“大创新”维度,被错杀的中小盘绩优“小巨人”,里面有很多被股权质押和信心危机而过渡压制了优质标的。