原标题:巴曙松教授主持 殷哲主讲 当前PE二级市场发展的趋势与机会

编者语:

从90年代开始,PE二级市场逐渐开始出现。近几年,二级市场交易量飞速增长,逐渐成为市场上很多FOF机构标配产品。那么PE二级市场有哪些优势?S策略有哪些核心能力?敬请阅读。

主讲人/殷哲(歌斐资产创始合伙人和首席执行官、诺亚控股有限公司创始合伙人);主持人/巴曙松

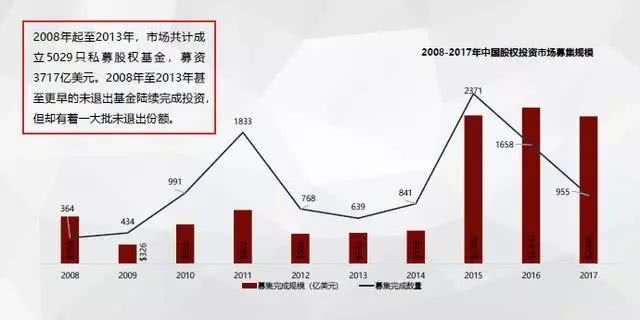

从90年代开始,PE二级市场逐渐开始出现。近几年,二级市场交易量飞速增长,逐渐成为市场上很多FOF机构标配产品。PE二级市场,简单说就是受让基金份额。通过加入原有的基金,或受让原有基金LP份额,或受让当中部分项目老股,或对于整个基金期限进行再结构化。全球PE二级市场基金总规模占到VC、PE总募集规模的8%到10%左右。在2008年到2017年,全球PE二级市场基金募集规模超过2000亿美金。

全球PE二级市场有很多优势。第一,缩短投资周期。PE二级市场原有基金LP份额基本上都已持有了平均五年时间,可以有效缩短之前的LP投资时间。第二,降低盲池风险。PE二级市上投的项目基金,组合项目可见,降低了盲池的风险。第三,费用更优化。它介于FOF和直接投资之间,对于每个直接投资项目是需要有它主观判断,过程中没有双重收费的概念。第四,可以构建历史组合。机构投资若想从分散年份的角度来看,可以构建历史组合。

中国私募股权基金存量大,2013年之前设立的基金面临退出压力。2008年起至2013年,市场共计成立5029只私募股权基金,募资3717亿美元。2008年至2013年甚至更早的未退出基金陆续完成投资,但却有着一大批未退出份额。再加之中国的资本市场对于退出有一定限制,例如每个季度不能减持超过1%等规定,大大降低了退出速度。

通过新的S策略(Secondary Funds)深化一级市场FOF投资。S策略对LP而言,第一,可以控制风险,锁定IRR;第二,一次性回笼大笔资金(投资本金);第三,保留未来可能的增长的收益。对于GP而言,第一,可帮助GP提升LP满意度;第二,支持GP更长时间持有优秀公司的股权,分享长期收益;第三,保持GP的IRR,同时提供更灵活的减持策略。

S策略具备许多重要的核心能力。第一个是估值能力,S策略需要对“一篮子”项目进行估值。第二个是交易机会的把握能力。每一个LP在流动性诉求都各有不同,交易的机会也是稍纵即逝,所以准确估值判断,抓住LP的交易的诉求,快速做出交易决策很重要。此外,项目搜索能力、谈判能力、执行能力和经验等都是做好S基金的核心竞争力。