原标题:巧避10号文 37号文 美的置业重组上市成业界经典案例

2018年10月,美的置业(3990.HK)在港交所挂牌上市,这吸引了不少市场的关注。除了公司股东背景和本身的业务外,这家公司的重组过程和方案也非常值得研究,堪称教科书级别的运作。

一般,境内企业重组在境外上市,“10号文”(《关于境外投资者并购境内企业的规定》)及“37号文”(《关于境内居民通过特殊目的公司境外投融资及返程投资外汇管理有关问题的通知》)是必须要面对的问题,主要涉及以下内容:

1)倘若境内公司、企业或者自然人拟以其在境外合法设立或控制的公司名义收购与其有关联关系的境内公司,以致该境内公司变更为外商投资企业,则事项收购须报商务部审批;

2)若境内公司或自然人通过境外特殊目的公司持有境内公司的股权,则该特殊项目的公司于境外上市须经中国证监会批准。

3)中国个人居民以境内外合法资产或股权投资境外特殊目的公司,须就有关投资向国家外汇管理局的地方分支机构登记。

不过,美的置业重组上市既无须获得中国证监会或商务部批准,也无须按照国家外汇管理局37号文的规定办理登记。为什么会这样呢?探讨这问题之前,先大致了解美的置业的简史和业务概况。

何享健控股,当前手握4000万平方米土地储备

根据招股资料,美的置业的历史可以追溯到2004年7月,当时何享健通过所持有的一间公司,获得美的置业前身的多数股权。

公司的业务主要集中于珠江三角洲经济区、长江三角洲经济区、长江中游经济区、西南经济区及环渤海经济区,并向二三线及精选四线城市的核心区域扩张。

截止2018年6月末,美的置业拥有142个规模化的项目组合,覆盖全国11个省份的36个城市。以下为公司简单的发展历程:

美的置业的业务运营分为三大部分:物业开发及销售、物业管理服务以及商业物业投资及运营。其中,物业开发及销售主要面对中国快速增长的中高端富裕客户,也会参与商业及多用途物业的开发用来配合住宅物业并增加收益。物业管理服务主要由附属公司美的物业管理提供,该公司在2016年12于新三板挂牌。

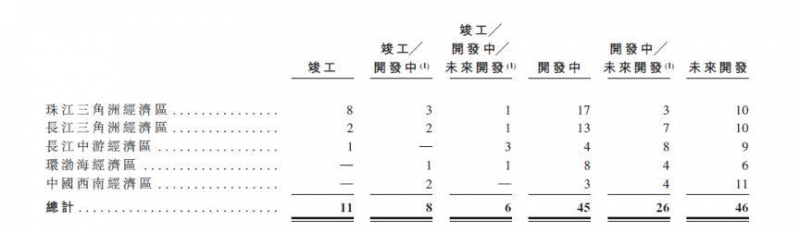

根据招股书,截止2018年6月30日,公司共完成11个物业开发项目,土地储备总量的建筑面积约4000万平方米。

根据公告,截至2018年前10个月,美的置业合同销售金额约654亿元,同比上升约71.65%,相应的已售建筑面积约654.6万平方米,同比上升约40.29%。

那么问题来了,何享健是内地居民,并非外籍身份,为何可以不必受到10号文和37号文的限制?这就涉及到美的置业上市之前的一系列重组。

有一个外籍儿媳是件多么重要的事

根据公开资料,美的置业上市之前的几年,经历了一系列的股权转让,主要涉及何享健及其儿媳卢德燕。

原本,美的建业(英属维京群岛)间接持有美的置业100%股权,而何享健及卢德燕通过美的发展(香港)分别持有美的建业(英属维京群岛)94.55%及5.45%权益。

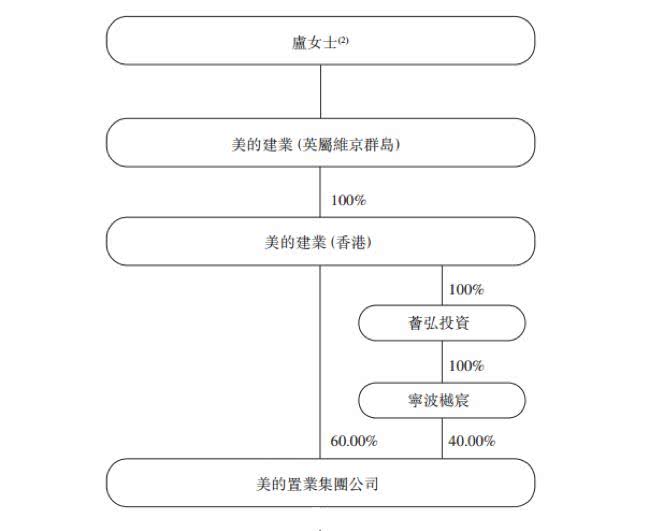

2013年9月,美的发展(香港)将所持美的建业(英属维尔京群岛)的全部股权转让给卢德燕,转让完成后,卢德燕间接持有美的置业全部股权。股权结构图如下:

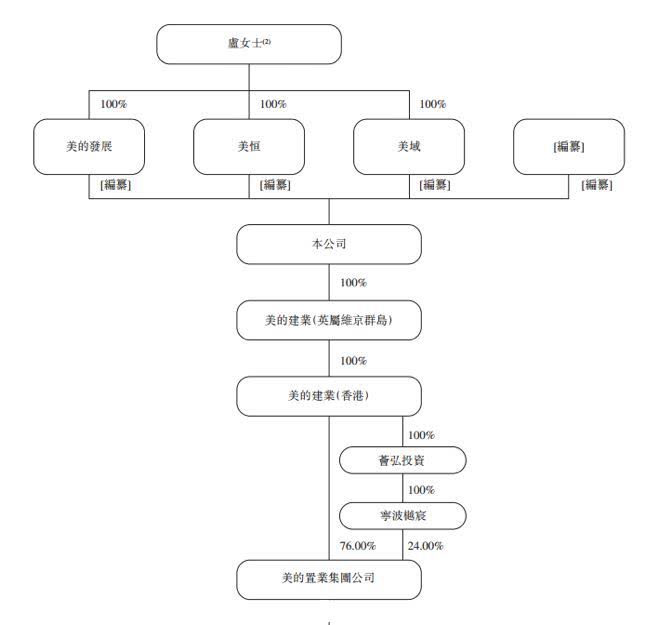

2017年11月29日,美的置业控股有限公司在开曼群岛注册成立,作为美的置业集团最终控股公司。2017年12月18日,卢德燕将所持有的美的建业(英属维京群岛)的全部权益转给美的置业控股有限公司,重组后股权结构如下:

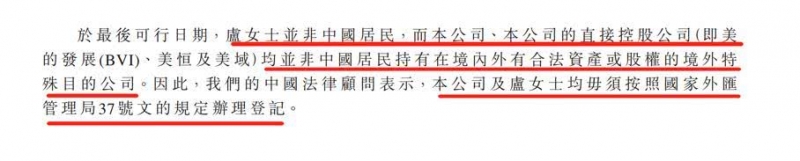

要害在于,卢德燕并非中国居民,经过重组之后,美的置业及其直接控股公司都不属于“中国居民持有在境内外有合法资产或股权的境外特殊目的公司”。由此,美的置业无需按照“37号文”进行登记。

尽管,重组后何享健不再拥有美的置业任何股份,但何享健与卢德燕订立了若干一致行动安排,何享健及卢德燕为美的置业实际控制人。如果没有恰当的重组方案,仍然可能受到“10号文”的限制。

根据相关规定,倘若境内公司、企业或者自然人拟以其在境外合法设立或控制的公司名义收购与其有关联关系的境内公司,以致该境内公司变更为外商投资企业,则事项收购须报商务部审批;若境内公司或自然人通过境外特殊目的公司持有境内公司的股权,则该特殊项目的公司于境外上市须经中国证监会批准。

根据聆讯资料,公司法律顾问表示,尽管何享健为10号文所界定的境内自然人,并与卢德燕订立一致行动契据,但何享健自2013年起不再拥有集团任何境内公司的任何直接或间接股权或分派权,由于美的置业集团公司自成立以来一直为外商投资公司,故此有关美的置业集团公司的重组并不属于境内公司的境外投资者合并范围,10号文因而并不适用于美的置业集团公司的重组。

法律顾问在招股文件中明确表示“10号文”不适用于美的置业,港交所也批准了美的置业的上市申请。这说明,相关各方从专业角度已经认可美的置业的相关操作合法合规。

完成这一系列重组,好律师很重要,有外籍身份的儿媳妇也很重要。

美的置业上市至今只有一个多月,当前股价略低于IPO发行价,处于破发状态。不过与今年众多在港股IPO的公司相比,走势并不算差。这或许与美的置业较为强劲的营收与利润表现有关。

营收净利双增长,毛利率提升至33.5%

截止2018年3月31日,美的置业的主营业务收入为48.53亿元,较去年同期增长120.05%;期内实现净利润6.79亿元,较上年同期增长78.78%。收入和净利润双增长的同时,公司的毛利率和净利率也在不断提升。

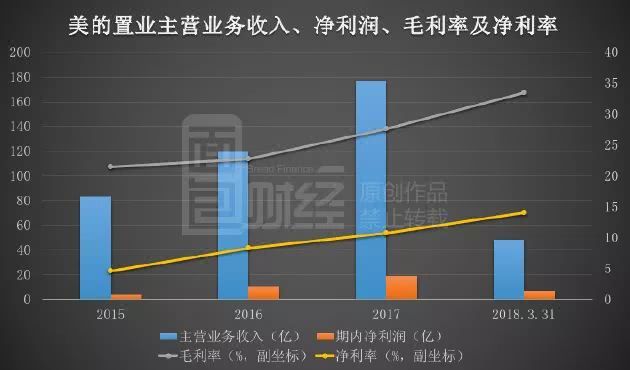

以下为2015-2018年3月公司的营收、净利润、毛利率及净利率情况:

根据数据显示,美的置业的主营业务收入及期内净利润均呈增长趋势,主营业务收入由2015年的83.13亿元增长至2017年底的177.98亿元,营收增速较为稳定。公司的期内净利润由2015年的3.84亿元上升至2017年末的18.94亿元,但净利润增速明显放缓,由2016年增长159.01%放缓至2017年的增长90.63%。

截止2018年3月31日,美的置业的毛利率与净利率均在不断上升,毛利率由2015年21.5%上升至2018年3月末的33.5%,上升了12个百分点。主要由于物业开发及销售和所交付的大部分项目的毛利率提升所致。净利率则由2015年的4.6%上升至2018年3月末的14.0%。

上市前净负债率偏高,股东注资降杠杆

在上市前,美的置业的高增长伴随着高负债,通过本次IPO有助于美的置业降低杠杆率。

2015年、2016年及2017年,美的置业净负债比率分别高达622.1%、624.7%、118.9%。2015和2016年公司的净债务与权益比率相对较高,主要由于公司的借款数额较大而导致的。2017年由于控股股东注资约60亿人民币,该比率大幅下降至118.9%。

聆讯资料显示,截止2018年三月底,公司净负债与权益比率再次回升至181.4%,主要由于公司为管理资金而减少投资于理财产品的现金流所致。

整体来看,美的置业的资产负债率呈下降趋势,由2015年的95.94%下降至2018年3月末的89.03%,降幅为6.91个百分点。

公司负债主要为长期借款。截止2018年3月末美的置业的借贷总额为435.79亿元,环比上年末增长13.92%。其中,短期借贷包括长期借贷中当期到期的部分其总额为121.97亿元,长期借贷总额为313.82亿元。以下为2015-2018年3月底,公司的短期及长期借贷情况:

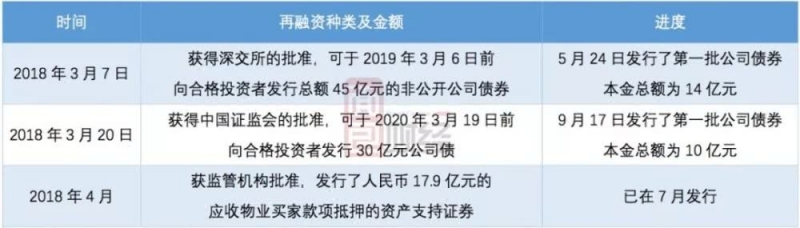

由于长短期借贷和土地储备的增多,公司面临的资金需求较大。2018年至今,除IPO融资外,美的置业还通过发行公司债和资产支持证券融资,主要用于偿还到期的现有银行借款。以下为2018年公司的再融资情况:

近年来,美的置业不断的加速发展,2018年前5个月房企的销售排行中,跻身前50强,位列第33位。

本次在港股上市,募集资金总额约32亿港元,对于美的置业当前的总资产和负债体量而言,这个金额并不算太大。但是,由于IPO所获资金直接用于补充资本金,对降低公司的净负债率效果仍然相当显著。

更重要的是,在当前的房地产市场环境下,能打开港股融资通道,弥足珍贵。即便是不采用当前的重组方案,按照“10号文”和“37号文”的要求走程序,美的置业也未必不能获准放行。但是,繁琐的手续、耗时良久,也许会让公司失去最佳的融资时点。