文/朱振鑫 民生宏观

根据国务院的部署,自2016年5月1日起,在全国范围内将金融业、房地产业、建筑业和生活服务业等全部营业税纳税人纳入“营改增”试点,中国营业税将退出历史舞台。此前李克强总理在博鳌论坛演讲时曾提到,预计今年“营改增”将给企业减少5000亿的税负。营改增扩围对相关行业上市公司影响几何?5000亿红包花落谁家?我们将在本报告中对金融业、建筑业、房地产业和生活服务业进行详细分析和测算。

主要结论:

(1)金融业:世界上第一个对金融业征增值税的国家,存在技术难度,但利好明显,减税额占净利润比例有所分化:银行业7.7%,保险业6.8%,券商业4.7%;

(2)建筑业和房地产业:享受过渡政策,土地成本不计入销售额,不动产可以抵扣,融资成本不可抵扣。减税额占净利润平均比例为11%,个别企业税负可能增加;

(3)生活性服务业:餐饮住宿旅游受益;医疗行业中大型私立医疗机构受冲击;教育行业部分私立教育机构可能因“营改增”而税收增加;娱乐行业大部分将受益于税率大降。

1、“营改增”的前世今生:第三大税种即将谢幕

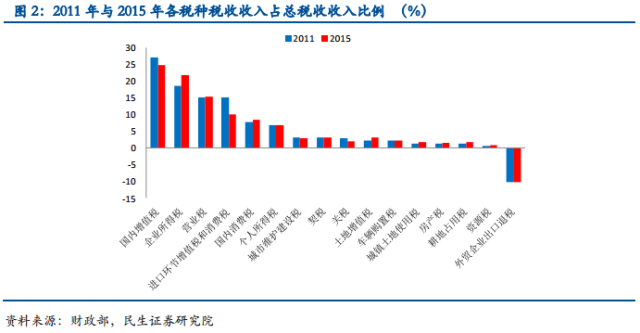

在2012年“营改增”试点之前,增值税和营业税分别是中国的第一大税种和第三大税种。根据财政部数据,2011年增值税和营业税分别为24267亿元和13679亿元,占当年总税收的比例分别为27.0%和15.2%。在说明为什么要将第三大税种改革为增值税前,我们先看一下这两者的主要区别。

营业税是对在中国境内提供应税劳务、转让无形资产或销售不动产的单位和个人,就其所取得的营业额征收的一种流转税。

增值税是对在中国境内销售货物或提供加工、修理修配劳务、提供应税服务以及进口货物的单位和个人,就其实现的增值额作为计税依据而征收的一种流转税。

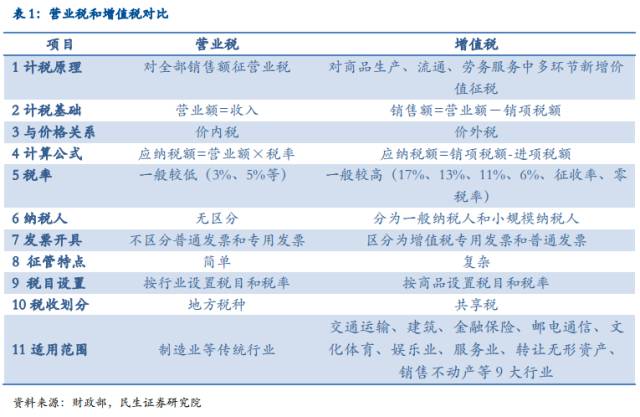

两者都作为流转税在流通环节征收,但两者在适用范围、计税原理、计税基础、与价格关系、税额计算、适用税率上都有明显不同。

注:(1)销项税额是指纳税人提供应税服务按照销售额和增值税税率计算的增值税额,其计算公式为:销项税额=销售额×税率。进项税额是指纳税人购进货物或应税劳务所支付或承担的增值税税额,在增值税时可进行抵扣。(2)简易计税方法是指按征收率来计算增值税额,不能抵扣进项税额,其计算公式:应纳税额=销售额×征收率。而一般计税方法是指当期销项税额抵扣当期进项税额后的余额,适用于一般纳税人,其计算公式:应纳税额=当期销项税额-当期进项税额。

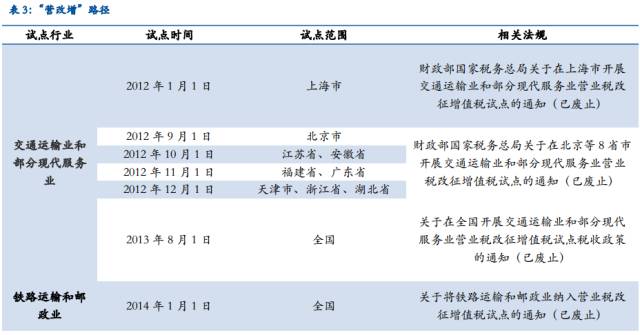

2011年“十二五”规划纲要明确提出了“营改增”目标,即“扩大增值税征收范围,相应调减营业税等税收”,“营改增”改革正式拉开帷幕。2012年1月上海市开始交通运输业和部分现代服务业的“营改增”试点,此后试点地区逐步扩大至全国,试点行业也陆续拓宽至“ 3+7”(交通运输业、邮政业、电信业和7个现代服务业)。建筑业、房地产业、金融业和生活服务业四大行业的“营改增”原本计划于“十二五”规划的最后一年即2015年完成,但由于财政压力、技术因素等使得四大行业的“营改增”延迟推出。现在终于尘埃落定,历经五年的“营改增”进入收官阶段。

2、“营改增”势在必行:增值税的六大优势

与营业税相比,增值税有六大优势:

第一,减少重复征收,有助于给企业减负。营业税征收管理相对简单,但由于税基为营业额,存在重复征收的先天不足,且随着流通次数的增加重复缴纳的税额就越大。如存在两上下游企业A和B,A的产品全部出售给B,两家企业所适用额营业税税率分别为5%。A的营业额为800万元,缴纳营业税40万元;B购买了A的800万产品,营业额为1000万元,缴纳50万元营业税。由于下游企业B的1000万元营业额有800万元是购买A的产品,而这800万元的产品已经缴纳了营业税,所以对企业B而言存在营业税的重复征收。

而增值税由于税基为经营活动产生的增值额,避免了重复征收。假设上述两家公司所适用的增值税税率为17%,对企业B而言,其应缴纳的增值税税额为1000×17%-800×17%=34万。

可见“营改增”能减轻企业负担,现实的财政数据也验证了这一点。财政部数据显示,2014年“营改增”减少了超过95%的试点纳税人的税收负担,共计减税898亿元,也使得原增值税纳税人因进项税抵扣额的增加而减税1020亿元。

第二,弱化地方政府的产业干预,有助于推动企业优胜劣汰和市场出清。营业税为地方第一大税种,2014年地方政府营业税收入约为17713亿元,占地方总税收收入的比例为29.96%。

营业税税基为企业的营业额,只要企业在运行,即使是亏损,地方政府依然能取得税收收入。各级地方政府为创税,不惜牺牲土地、环境、生态等利益,降低行业进入壁垒以吸引投资。而对于一些因产能过剩无法继续经营的企业,地方政府可能会采取行动,提高其退出壁垒,以维持其税收收入。这也是去产能举步维艰的重要原因。

而增值税为中央与地方共享税种,目前央、地的分配比例一般为75%:25%,随着建筑、房地产等地方税收主要贡献行业纳入“营改增”范围,地方政府干预产业的激励降低。

第三,减少逃税漏税,有助于加强税收监管。“营改增”全面推行后,“环环征收,层层抵扣”的链条,有助于税收部门加强税务管理。上游企业和下游企业之间也有相互监督的动力,有助于减少偷税漏税,提高征收效率。

第四,减少产业扭曲,提高资源配置有效性。在营业税和增值税并存的情况下,增值税抵扣链条不完全,不同行业的税收扭曲程度不同,降低了资源配置效率。“营改增”全面推开后,可以减少税收因素对市场的扭曲。

第五,减轻消费者负担,促进居民消费和福利改善。企业的重复征税减少了,有助于降低企业转嫁给消费者的实际成本,使消费者获得更合理的价格。长期来看也有助于推动向消费主导型经济和私人部门主导型经济的转型。

第六,减少地方财权,强化中央对税收收入的统筹管理。按照2014年的数据,假设其它条件不变,在现行增值税央、地75%:25%的分配比例下,地方政府收入将减少13285亿元,占其总税收收入的22.46%。地方税收向中央集中,有利于减少地方政府的不规范支出,加强统筹管理。不过,这也可能会逼迫地方政府“走歪门”,必须做好43号文的落实,加强地方债务管理,开正门,堵歪门。

3、5000亿“营改增”红包花落谁家?

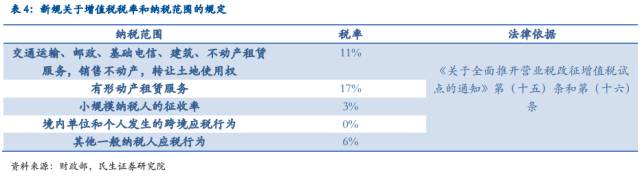

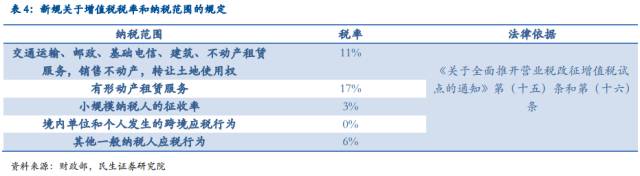

3月14日财政部和国家税务总局印发了《关于全面推开营业税改征增值税试点的通知》、《营业税改征增值税试点过渡政策的规定》和《跨境应税行为适用增值税零税率和免税政策的规定》三份文件。作为“营改增”的最新法律文件,对“营改增”的纳税范围和建筑业、房地产业、金融业和生活服务业四大行业的增值税税率做了明确规定。

四大行业试点纳税人将近1000万,涉及营业税规模1.9万亿元。总的来看,“营改增”会降低四大行业的税负,加快行业发展,提高居民福利。但在行业和具体公司层面而言,“营改增”提高了税率的同时也减少了税基,具体行业和公司的税负是增加还是减少需要做进一步的分析。下面我们讨论“营改增”对具体行业的影响,并根据代表性上市公司的财务报表做“营改增”对其税收和利润影响的分析。

1、金融业

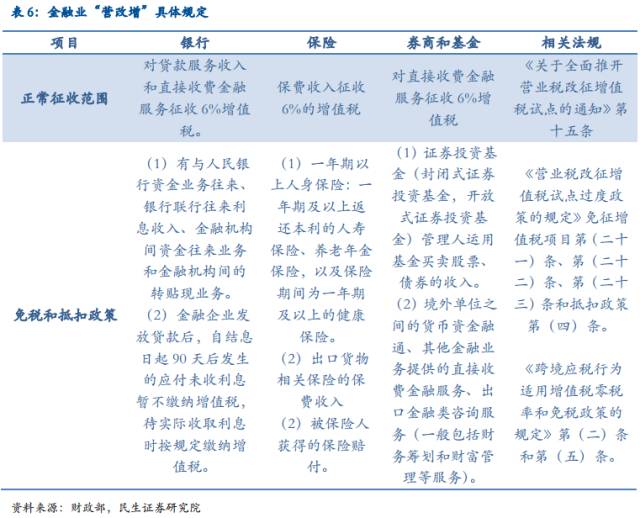

“营改增”完成后,中国将成为世界上第一个对金融业征收增值税的国家。尽管存在诸多操作上的难题,但“营改增”改革无疑将推动中国金融业的发展。金融行业“营改增”中没有过渡政策,具体的相关规定见表6。

(1)银行:16家上市银行“营改增”减负933亿

我们按金融业增值税税率、进项税税率6%的最新规定,测算了16家上市银行“营改增”后的税负变化。结果表明“营改增”后16家上市银行税负都有明显下降,合计减税933亿元,占上市银行利润总和的7.7%。光大银行[-0.27% 资金 研报]减税额占利润的比例最高,为13.8%,比例最低的农业银行[-0.63% 资金 研报]也有4%。因此,可见“营改增”对上市银行的利润都有明显提升。

注:增值税=(贷款类利息收入-存款类利息收入+手续费及佣金收入-手续费及佣金支出+其他收入)×增值税税率-(营业支出-员工薪酬-营业税及附加-资产减值损失-其他支出)×进项税率。其中,增值税税率和进项税率都为6%,测算数据是各家银行2014年的财务数据。测算方法参考杨斌等(2015)。

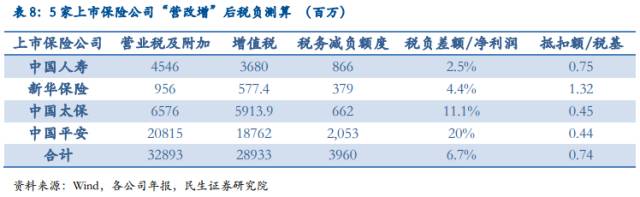

(2)保险:四大上市保险公司分化较大

经测算“营改增”后5家上市保险公司共计减税40.5亿元,平均给5家保险公司利润增厚6.8%。每家上市险企税负压力都有不同程度的降低,但分化巨大:中国人寿[-1.64% 资金 研报]税收减少额占净利润的2.5%,而中国平安[-0.98% 资金 研报]的这一比率高达20%。

注:增值税=(营业税/营业税税率)×增值税税率-(佣金及手续费支出×抵扣比率A+业务及管理费用支出×抵扣比率B)×进项税率。

其中,营业税税率为5%,增值税和进项税率为6%,抵扣比率A和抵扣比率B分别为40%和30%(这两个比率确定参考了盛和泰(2014)确定)。由于当前对保险公司的优惠政策同营业税时的基本相同,因此在税基也基本相等,因此可用营业税估计税基。由于保险赔付不征收增值税,因此也不进入抵扣。减税的程度依赖于上面两个抵扣比率,随着以后“营改增”法规的不断明确,可准确的确定抵扣比率。测算方法参考盛和泰(2014)。

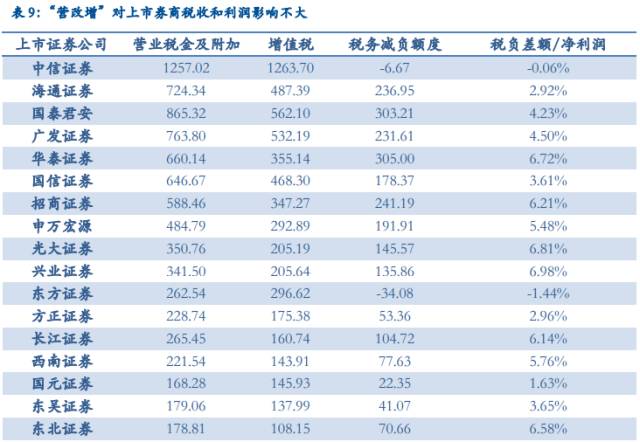

(3)证券:营业支出以员工薪酬为主,23家上市券商税负有增有减,总体影响不大

根据最新规定,“营改增”总体上将减少上市券商的税负压力,但税收减少额占行业总利润比例只有4.7%,且对不同公司的具体影响有增有减。根据2014年23家上市券商财务报表,估算得“营改增”后上市券商共计减税25.5亿元,对行业平均利润有4.7%的推动作用。但不是所有的上市券商都将受益于营改增,如中信证券[-1.85% 资金 研报]和东方证券的税收有小幅度提高,这是由于这两家上市券商2014年需缴纳增值税的收入占营业总收入的比例要高于其它上市券商。

证券公司的营业收入主要包括手续费及佣金收入、投资收益、利息收入等,而利息收入包括证券公司融资融券利息收入、债券类理财产品利息收入、存放金融同业利息收入、买入返售证券利息收入等,属于隐形收入,在测算中划归为免税项目(梅慕雪、高峻(2015))。由于中信证券和东方证券2014年利息收入占营业收入的比较低,从而导致“营改增”测算后,税负还有所增加。

“营改增”对证券公司的影响不大,主要因:(1)目前职工薪酬支付并没被规定为可抵扣项,而证券公司的营业支出以支付给职工的费用为主(约占到60%~70%,2014年上市公司财务数据),因此可抵扣的项目较少。(2)税率变动不大,从营业税5%增加到6%增增值税。

注:增值税=(手续费及佣金净收入+投资净收益-管理费用×抵扣比率C)×增值税税率

其中,增值税税率为6%,抵扣比率C为45%。抵扣比率设为45%,其中的假定是证券公司发给职工的薪酬是不能抵扣的。如果这部分支出能够抵扣,那么“营改增”对券商的税收减负程度将大大提高。测算方法参考梅慕雪等(2015)。

2、建筑业和房地产业

房地产和建筑业“营改增”的有三个要点:一是享受过渡政策,二是土地成本不计入销售额,三是不动产抵扣,四是融资成本不纳入抵扣。具体政策如下:

第一,房地产开发企业土地成本不计入销售额,购进其他机器设备、办公用品、不动产等都可以进行抵扣。土地是房地产项目开发最主要的成本,平均大约占到30%,不计入销售额对房地产开发企业而言是最大利好。

第二,企业从银行贷款等融资成本不能被纳入抵扣。根据规定,纳税人接受贷款服务向贷款方支付的与该笔贷款直接相关的投融资顾问费、手续费、咨询费等费用,其进项税额不得从销项税额中抵扣。

第三,不动产纳入抵扣。新购进不动产分2年抵扣,第一年抵扣比例为60%,第二年抵扣比例为40%,这将给所有新增不动产的企业带来红利。

第四,明确了二手房交易的增值税规定。个人将购买2年以上(含2年)的住房对外销售的,免征增值税(北上广深除外);不足2年的住房对外销售的,按照5%的征收率全额缴纳增值税。而对北上广深区域,个人将购买不足2年的住房对外销售的,按照5%的征收率全额缴纳增值税;个人将购买2年以上(含2年)的非普通住房对外销售的,以销售收入减去购买住房价款后的差额按照5%的征收率缴纳增值税;个人将购买2年以上(含2年)的普通住房对外销售的,免征增值税。

第五,建筑业享受优惠政策。针对一些人员成本占比较高的业务模式,如一般纳税人以清包工方式提供建筑服务、一般纳税人为加工工程提供的建筑服务、一般纳税人为建筑工程老项目提供的建筑服务,可以选择适用简易计税方法,适用3%的征收率。

“营改增”后的房地产税负测算:总体上市房企税负减小,个别企业税负加重

5月1日之后,对房地产和建筑业的征税从5%和3%的营业变为税率11%的增值税,税率大幅度提高。但对这两个行业有过渡性的优惠政策,再加上不动产抵扣、土地成本不计销售额等利好政策,总体上企业税负还是会下降。

我们对7家主要上市房企“营改增”后的税负变化进行了测算,除华侨城外其它6家上市房企的税负都有所减轻,7家上市房企减税额占行业净利润的平均比例为11%。华侨城的税负增加主要是其营业成本与营业收入之比明显低于其他6家企业,华侨城为0.4而平均值为0.6,这样的财务结构使得可抵扣额少从而导致“营改增”后税负上升。

注:增值税=[营业收入/(1+增值税税率)] ×增值税税率-进项税率×营业成本×抵扣金额比例。测算方法参考彭晓洁等(2015)。

其中,增值税税率和进项税率都为11%,由于房地产行业的上游企业为建筑业企业,而建筑业的增值税税率也为11%。抵扣比例在这里被假定为90%,参照彭晓洁等(2015)。值得注意的是,对于房地产企业营业税金及附加中,营业税并不占主导地位,土地增值税也占较高比例,因此这里并没有以营业税金及附加来代替营业税。

3、生活性服务业

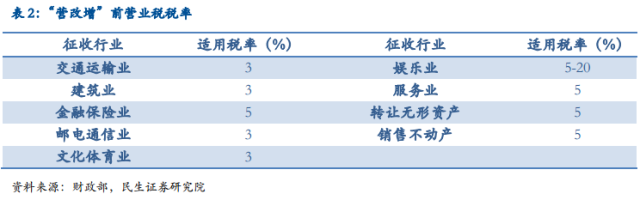

生活服务业可以划分为餐饮服务、酒店旅馆以及其他住宿服务、旅游业、医疗服务、教育服务、文化和娱乐业等诸多行业,纳税人基数大,因营业规模差异大使得小规模纳税人也较多。此前征收的营业税税率一般为5%,某些特定行业(如娱乐业)为5-20%,此次“营改增”扩围后必然对不同的行业产生差异化冲击。

(1)餐饮服务、酒店旅馆以及其他住宿服务业:小规模纳税人多,行业税负有所下降。由于在这两个行业的大部分纳税人属于小规模纳税人,适用于3%的增值税税率。相比之前5%的营业税,“营改增”后这两个行业税负会有所下降。

(2)医疗行业:中大型私立医疗机构受冲击。毕马威测算在之前收取营业税期间,无论公立医疗机构还是私立机构,都给予大范围的免税政策。新规定对医疗机构的免税政策制定了一定标准,超过当地政府制定的标准要缴纳增值税,公立医疗机构一般会保持在这一标准之内。由于近年来私立医疗机构快速发展,可能一部分机构会超过标准,从而需要缴纳增值税。

(3)教育行业:部分私立教育机构可能因“营改增”而税收增加。新“营改增”法规指出公办和民办的托儿所、幼儿园、学前班、幼儿班、保育院、幼儿院和从事学历教育的学校免税,但民办机构免增值税部分的收入指的是报经当地有关部门备案并公示的收费标准范围内收取的教育费、保育费,超出标准的要缴纳增值税。因此,与私立医疗机构一样,“营改增”后大型私立教育机构也可能面临税负增加。

(4)娱乐行业:大部分将受益于税率大降。“营改增”后娱乐业增值税税率规定为6%,且营业额小于500万的娱乐企业可能登记为小规模纳税人享受3%的税收优惠,与原来来的营业税税率5-20%相比有了明显的降低。此前高尔夫球场、酒吧、KTV等娱乐业的营业税高达20%,而“营改增”后税率直接降低为6%,而且还可以进项税额抵扣,因此大部分娱乐业企业将直接受益于税率的大降。