根据世界经济论坛的数据,美国再次跻身新的全球前10强。

“美国重回前十强,达到104%,只是美国上榜的是债务占GDP比例最高国家的榜单。”

所以美国债务已经达到19万亿美元,在8年的时间里翻番难道不是一个问题么?在Business Insider的Bob Bryan看来,答案显示是否定的。

Business Insider的Myles Udland指出,“债务只有在发债人无法偿付或是其他人认为发债人无法偿付时才会出现问题。” 如果需要,美国政府可以开动印钞机来偿还债务,而且美国仍然拥有最高的信用评级。

Bob是正确的。对于债务水平,以及奥巴马总统对于如果政府关门将出现债务违约的威胁仅仅是在制造恐慌。无论政府是否关门,偿还利息都是必须进行的。

但是,Bob忽视了更重要的一点:债务水平对于经济繁荣所带来的影响。

根据凯恩斯的理论,如果大量的被个人和公司同时采用,一些微观经济的决定将会带来低效的总体宏观经济成果,也就是说经济运转低于潜在产出和增长率(例如衰退)。

凯恩斯认为:“失业率高企会带来需求不足,从而导致供过于求并带来经济衰退,造成潜在的产出下滑。失业率不可避免的走高是因为生产者为了保证公司运营会开始裁员。”

用其他话来说就是,因为高失业率,市场缺乏需求。需求下降将会迫使生产商采取防卫措施以降低产出。

在这样一种情况下,凯恩斯经济学理论指出:

“政府需要推出刺激政策提振需求,这样才可以增加经济活动,降低失业率和通缩。政府的投资会带来收入,这样会带来整体经济更多的支出。这样将会刺激更多的生产和投资,从而再次带来更多的收入和支出。政府一开始的刺激必须是大规模的,这样才可以相比原始投资数倍地提振经济活动。”

凯恩斯的观点在他的理论中是正确的。为了让政府的赤字更加有效,通过债务所得的投资回报率必须高于发债时的利率。

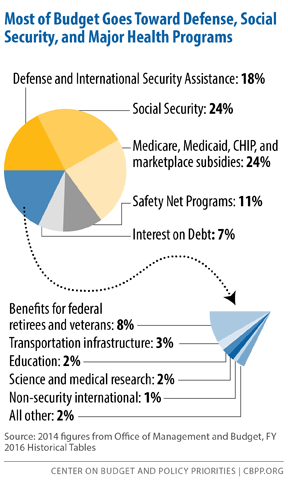

问题在于,政府支出正在从提高生产的投资转移至社会福利和债务方面。提高生产性的投资主要是基础设施和发展,能创造工作机会,而社会福利和债务方面的投入所带来的回报是负的。根据政策优先性中心的数据,美国近75%的税收支出用在了非生产领域。

美国政府支付各领域所占比例示意图:国防和国际安全18%;社会福利24%;医疗24%;社会保障项目11%;偿还债务利息7%;退休和老兵保障8%;交通设施建设3%;教育2%;科学医学研究2%;国内安全1%;其他2%。

然而真正的问题在于。2014年,美国联邦政府支出为3.5万亿美元,等于全国GDP的20%。3.5万亿总支出中,有3.15万亿美元来自于政府收入,而剩下的4850亿美元来自于债务。用其他话说就是,政府收入只够用于社会福利和偿还债务的利息。在金融市场中,当你从别人那里借钱偿还你无法偿付的债务被看作是“庞氏骗局”。

债务是起因,不是解药。

如果债务被用于生产性投资,那么债务可以在短期内刺激经济增长。但是,在美国债务被挥霍在社会福利和偿还债务利息上,而这两个领域并不会带来投资上的收益。因此,这两项占比越大,对于经济的负作用也就越大。因为本来可以用于生产性投资的钱只能被用于这些无法产生回报的领域。

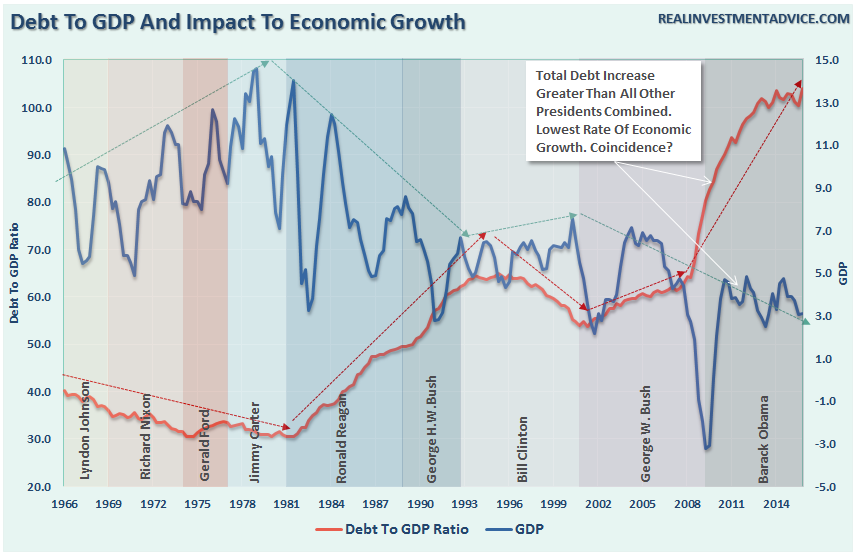

债务增速比经济增速的相关性在下图中非常明显。自1980年以来,债务规模整体增速要超过经济增速。目前经济增速正处在历史最低水平,而债务增长正持续将越来越多的税收用于社会福利和偿还债务的利息而不是生产性投资。

1966年至2014年,GDP增速(蓝色)与债务占GDP比例(红色)走势对比图。

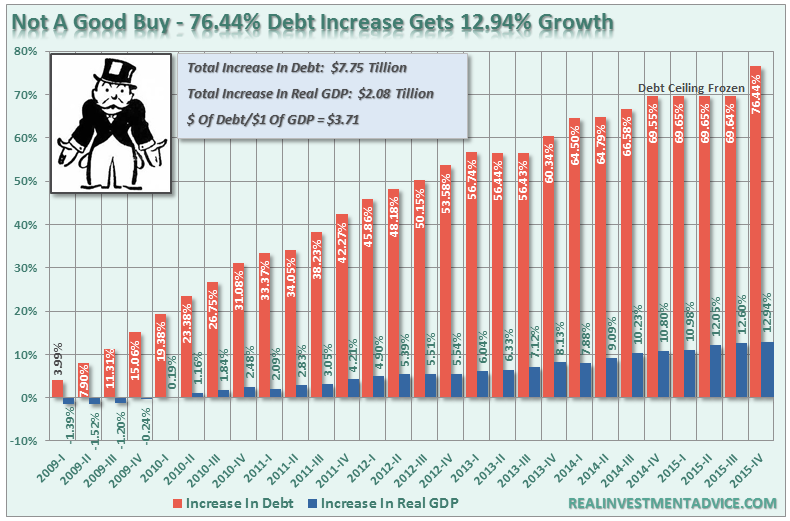

现在我们需要3.71美元的债务才能创造1美元的经济增长。

2009年至2015年,债务增速和GDP增速走势对比图。

事实上,经济赤字从未如此之大。1952年至1982年的30年中国,经济盈余带来了经济在这一段时间内近8%的增速快速增长。而今天,经济增速平均仅为2%,经济赤字从未如此之大。

1952年至2012年,债务每季度变化量,实际GDP每季度变化率以及债务减去GDP增速走势图。

但是,不仅仅是联邦政府的债务存在问题,而是所有的债务都存在问题。

对于家庭来说,债务主要用于在家庭收入无法支撑时维持自己的生活水平,而美国经济增长的三分之二来自于家庭消费。家庭债务达到什么水平是一个家庭自己的选择。但是问题在于,债务最终会达到家庭消费无法支撑经济发展的水平。

事实是,美国经济增长在过去35年快速下滑,这35年中唯一支撑经济增长的就是家庭通过借贷进行的消费。

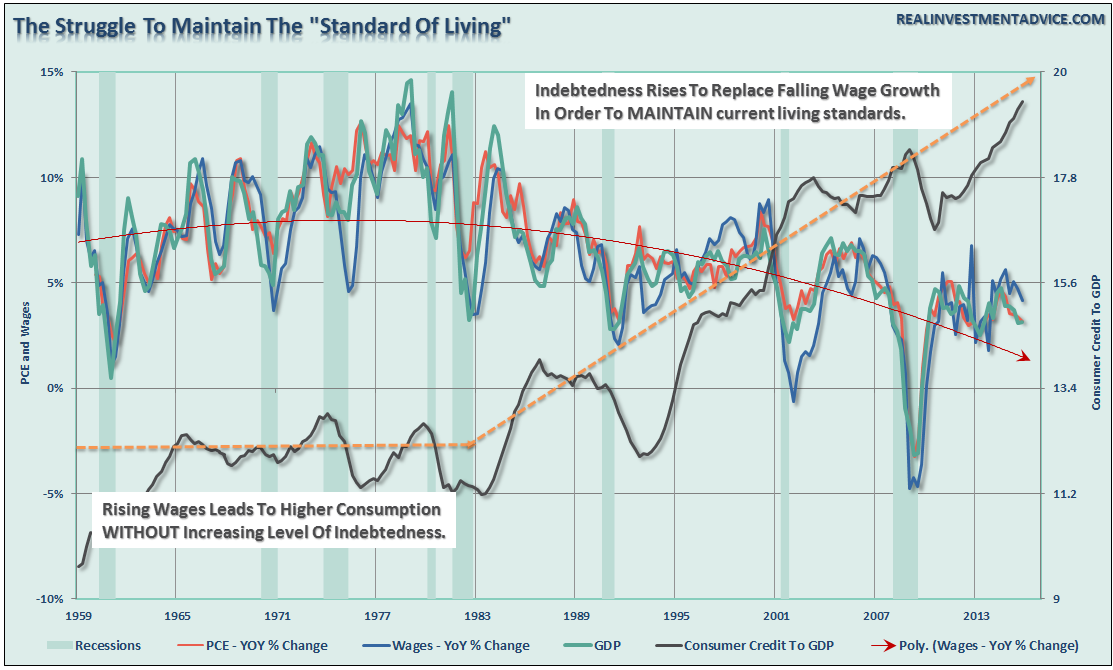

1959年至2013年,GDP,薪资水平,消费者信贷占GDP比例和个人消费支出走势对比图。

1980年前后有什么区别?

1950年至1980年,经济增长年率为7.70%,与此同时,信贷市场整体债务规模占GDP比例低于150%。

这里关键的一点在于经济增速曾经成上升趋势,从5%上涨至今15%。原因有二:一,债务水平较低使得个人存款水平较高,这刺激了经济中生产性投资的活跃。二,这一阶段经济主要关注与生产和制造,这给经济带来了多层次效应。此外还归功于利率在这一阶段稳定的上升,并在1980年达到顶峰。

当前最显著的问题在于,经济增长在过去25年中持续下滑使得美国人维持自己的生活水平变得越来越困难。薪资增长停滞不前,消费者被迫去借贷来弥补收入和维持生活水准之间的差距。但是,债务越多,越多的美元被用于还债而不是消费,从而拖累了经济增长。

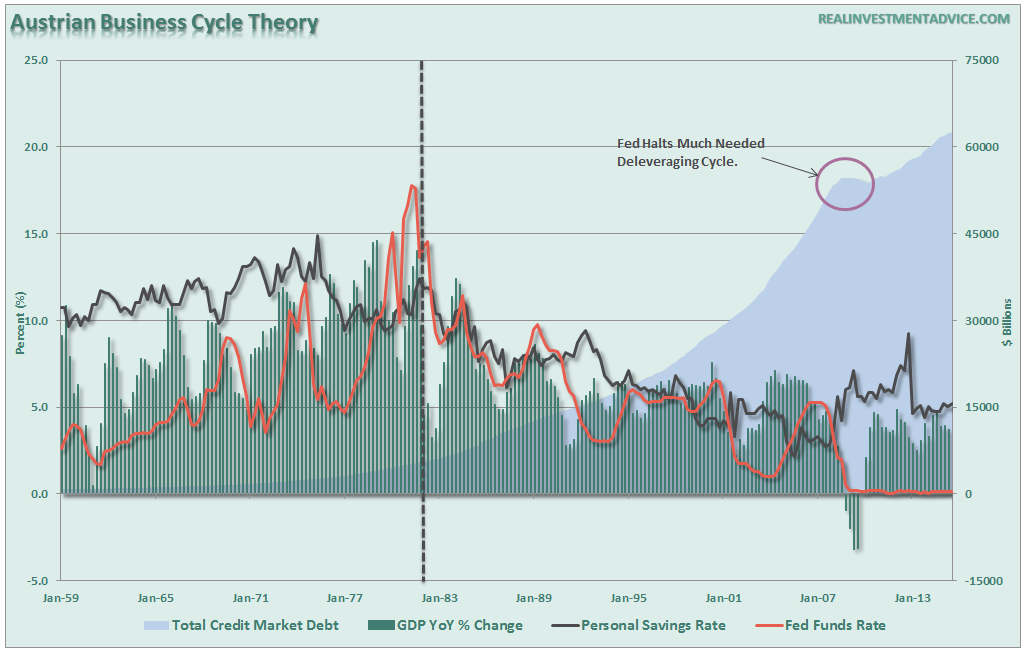

奥地利学派可能是对的。

奥利地学派将这种大规模的债务放纵称为“信贷导致的繁荣”,现在已经带来了不可避免的后果。不可持续的信贷繁荣人为的刺激了借贷,减少了投资机会。最终,消失的投资机会带来大范围的投资错误。这一切在次贷危机到衍生品工具的泛滥中非常明显,人们完全不顾显而易见的风险而压榨市场中的每一分钱。

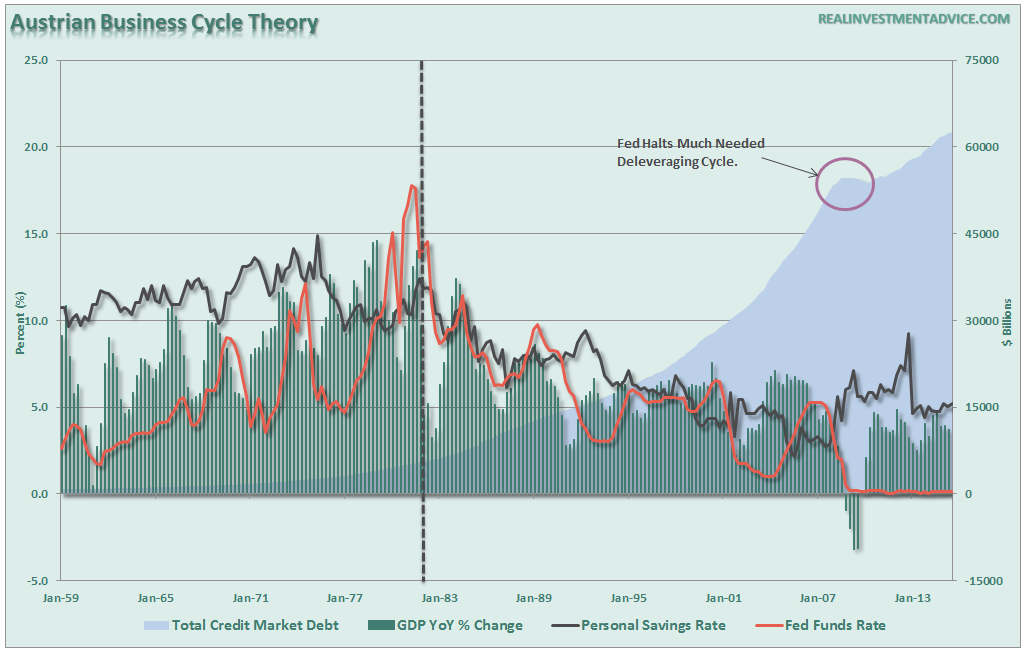

1959年1月至2013年1月,奥地利学派商业周期理论:整体信贷规模,GDP增长率,个人储蓄率和联邦基金利率走势图。

当信贷无法支撑市场时,市场必须在周期重新开始前清理多余的债务。只有这样资源才能被分配至更有效的领域。这就是为什么凯恩斯主义所有刺激经济增长的政策最后都失败了。这些财政和货币政策,从不良资产救助计划,量换宽松计划到减税,这一切只是在推迟清理过程。最终,推迟过程只可能使得清理过程进一步恶化。

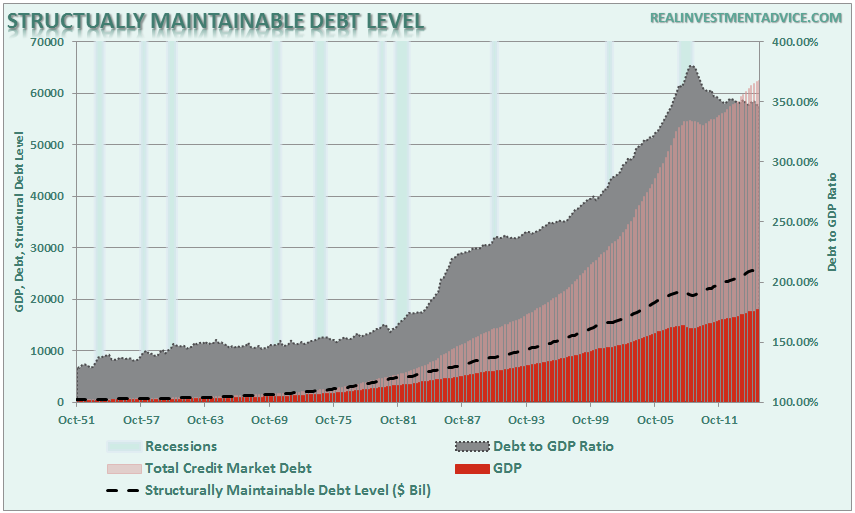

这一清理过程将可能是长期的。当前经济需要4美元债务才能产出1美元经济增长。债务规模回归到结构性可管理水平将需要当前的信贷市场清理掉30万亿美元的债务。

1951年10月至2011年10月,GDP,债务占GDP比例,整体债务水平和结构性可管理债务水平走势图。

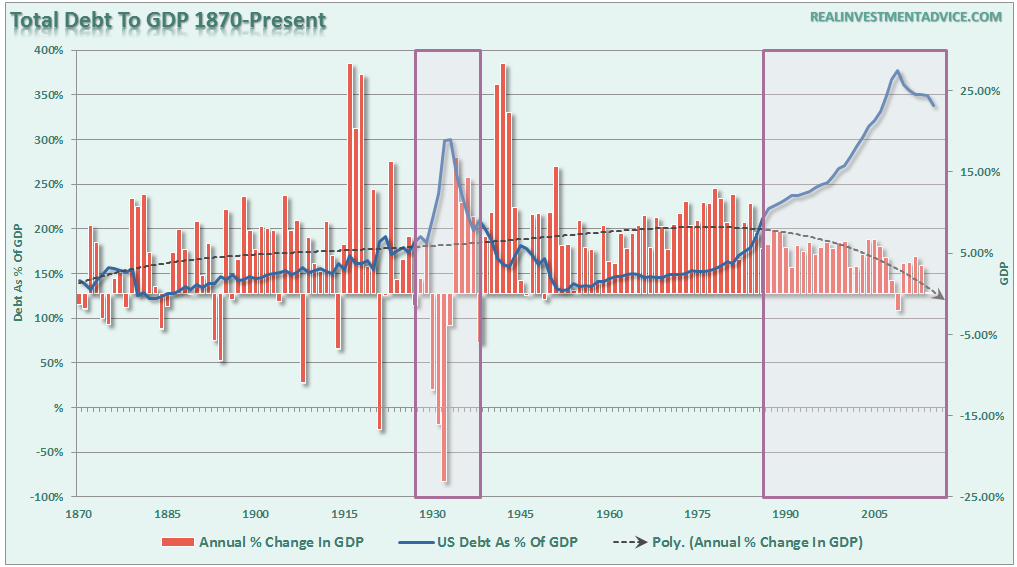

这种清理债务的过程将会给经济增长带来巨大的负面影响,这也是为什么全球央行担心这一过程的原因。事实上,上一次类似的清理过程发生在众所周知的“大萧条”时期。

1870年至2005年,美国GDP增速与美国债务占GDP比例走势对比图。

这是全球经济增速在未来将持续保持低位的主要原因之一。我们将看到全球经济出现更频繁的衰退,更低的股市回报率以及滞涨局面。薪资增长持续受压,而生活支出将不断上涨。

Bob是对的。19万亿美元的债务对于美国来说不是问题,因为美国可以开动印钞机偿还债务,不会受到违约的困扰。但是这和经济增长存在着某种联系。相关性?可能。因果关系?也有可能。(Oscar)