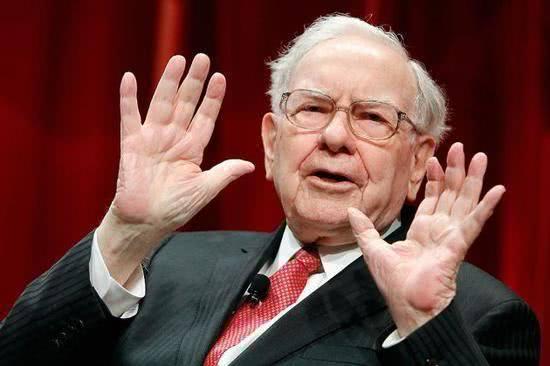

原标题:股票8周连跌蒸发超2000亿美元 巴菲特为何却增持苹果

文/王新喜

苹果股票已经连续8周下跌。现在已经较历史最高点跌去超过15%,11月20日,总市值8398.41亿美元,当前市值为8545亿美元左右,其市值已经从其历史最高点蒸发了近2200亿美元,分析师称,这是苹果自2008年金融危机以来苹果在股市上表现最糟糕的一个月。

有业内人士计算了下,最近三日,苹果市值蒸发800亿美元,这相当于小米集团流通市值的2.7倍。相当于3天市值跌掉了3个小米。

但与此同时,我们看到巴菲特在这个时候却在增持苹果。据巴菲特旗下公司伯克希尔哈撒韦(Berkshire Hathaway)近日提交给美国证券交易委员会(SEC)的13-F文件显示,伯克希尔哈撒韦今年第三季度又买入了约52.2802万股苹果公司股票,从而使得苹果股票占到了伯克希尔哈撒韦投资组合的25.77%,而截至今年第二季度末的该比例为23.84%。

现在是抄底苹果的好时机吗?

巴菲特近年来积极看好苹果,通过在苹果股价下跌时增持,赚的盆满钵满,在巴菲特看来,苹果是一家科技公司,但同时更像一家类似可口可乐的消费品公司,这类公司相对而言更为稳定以及更具成长性。

在别人恐惧时贪婪,在别人贪婪时恐惧一直是巴菲特的投资信条。可以说,现在的苹果的业绩表现确实给予投资者一定程度的恐慌,股价下跌的原因表现在诸多方面,其一,苹果销售业绩不及预期,新品不受认可,未来出货量与销量情况被看空。

据《华尔街日报》报道称,苹果已在近几周削减了所有三款新iPhone机型的生产订单,特别是iPhone XR将砍去1/3的订单,在今年9月至明年2月间,这款手机预估出货量此前已由7000万部下调到5000万部。而iPhone XS系列也砍去了一些订单。因为新款iPhone XR未能达到销售预期,苹果已下调对两家中国零部件供应商的订单,当前富士康60条组装线仅用45条,而供应链砍单通常是影响苹果股价波动的重要因素。

其三,苹果宣布不再公布其销量。这让资本市场认为苹果对自身产品未来销量存在信心不足的情况,而且其公司业务的透明度将受到影响,外界认为苹果对其公司的基本面有所隐瞒。尤其是今年被苹果寄予冲量的重要产品iPhone XR,其性价比并未被市场认可。高盛分析师罗德·霍尔(Rod Hall)在报告中称:“除了苹果的一些产品在中国和其他新兴市场疲软之外,iPhone XR的性价比似乎也没有得到美国以外用户的认可。”这导致资本市场对苹果当前销量的信心极大降低。

其四,苹果多少受到了美国科技股集体下跌的大环境影响,美股市场当前遭遇全线大跌,科技股几乎全军覆没。作为FAANG阵营成员之一,苹果无法避免被波及。所以我们看到金融规划公司Rock Point Advisors首席投资官迈克·赫夫曼(Mike Huffman)表示:“如果苹果不是FAANG之一,情况会有所不同,”。

巴菲特于是又在在别人唱衰与恐慌的时候悄然入场,巴菲特一直认为,苹果的用户粘性、产品粘性非常高。另一方面是苹果的现金流非常健康,多年来苹果的现金及现金等价物依然是全球首屈一指,这足以给苹果未来风险托底。

在笔者看来,巴菲特的看法有其合理性的一面,苹果目前的现状符合他本人长期以来的股票投资定律:

1、巨大的投资机会来自优秀公司被不寻常的环境所困,这时会导致这些公司的股票被错误低估。2、当一些大企业暂时出现危机或股市下跌,出现有利可图的交易价格时,应该毫不犹豫的买进它们的股票。3、 如果对预估企业未来现金流量没有十足的把握,就不要去评估一家公司的价值。

苹果新品销量全线增长的时代已经结束,而苹果股价与其新品销量关联性特别密切。因此苹果股价一直以来都在受到销量影响而导致股价的波动,在当前苹果遭遇的现状来看,这其实一方面是其新品价格定价出现了失误,导致用户的反弹情绪颇为强烈,只要苹果未来将其产品定价合理性的回调,iPhone销量回升几乎是可以预见的,在当前来看,投资人对苹果的预期也开始低到谷底,后续苹果只需要通过产品定价策略的调整来推高高销量,其股价就会得以极大回升。

苹果的营收战略越来越倾向于软件服务营收并持续推进平台型公司的打造,将软件服务营收的蛋糕做大。当前的现状的确是软件服务营收的盘子越来越大,服务营收也到了收割期,因为市场上历届存量iPhone 的体量已经非常庞大,都在源源不断的为其贡献服务营收,而且服务业的营收增长是可预期而且是可持续的,所以我们看到苹果宣布不再公布销量也与其服务业的增长有关,苹果服务业务第四财季营收达到99.81亿美元,同比增长17%。苹果向让外界更多看到它的软件基因与潜力,而不是过多的关注它的硬件收益。

早在2016年的5月,iPhone销量首次下降。这导苹果股价暴跌,当时五个工作日市值缩水650亿美元,接近3000亿人民币——即苹果股价已较2015年4月28日创出的52周高点的134.54美元下跌了21%以上,随着后来,iPhone 7发布之后大众吐槽与看衰的心态与今天颇为相似,当时仅有10%的受访者表示愿意购买iPhone7。

当时苹果股价还在大幅下跌,甚至跌到了5500亿左右美金的市值,而在那个时候,巴菲特却在强势增持苹果。不过2016年年底收盘,全年上涨10%,市值增加了560亿美元,达到6170亿美元。而从后来2017~2018年苹果的疯狂涨势可以看出,巴菲特早已从苹果周期性股价涨跌中赚的盆满钵满。

其实,对于这种占据产业链绝对上游,软硬件一体化以及在品牌高度与软件开发者生态中占据一定垄断地位公司而言,它本身是没有竞争对手的,唯一的竞争对手是它自己。当然,或许很多人表示目前华为已经成长起来成为苹果强有力的对手,但是对这种看法我们或许更多从更长远的生态影响力与顶层的技术与系统层面的掌控力去看,一个没有改变的事实是,苹果所有的核心能力都掌控在自己手里,品牌高度一直站在顶端。在智能手机行业,从一个相对长期的角度来看,其他厂商始终很难撼动其全球核心地位。

而巴菲特所看重的是具有相对的市场垄断性、较好的财务报表,以及稳健经营团队与现金流,这些投资理念与苹果的现状依然是匹配的。

苹果股价周期性波动已经多年,每年各种门事件不断,但苹果的软硬件营收一直颇为稳健,几乎没有太大的波动,并且多次打脸业界的唱衰,尤其是去年,发生在苹果身上的有iPhone 8开裂、电池爆炸、iPhone 7召回、降频门等诸多门事件,降频门事件引发了全球各地消费者对苹果的指责,但我们看到去年苹果营收却大超预期,这对应着它的用户忠诚度与黏性是相当强的。

而且某种程度,一家企业的现金流充足某种程度上就能体现其企业的价值与健康的业务水平。而苹果超2800亿美元的净现金储备具备很大的抗风险性,它可以采取各种收购战略与股票回购来规避风险与拉升股价。需要知道的是,近年来苹果股价的上涨,与其长期股票回购息息相关。

而从目前的股价来看,资本市场对苹果的预期已经达到了一个低点,供应链砍单的传闻更多是市场对苹果关注过度的导致资本市场产生的过度反应,苹果历来的股价波动都与iPhone销量高度关联,S系列都是它的股价低潮,但从今天苹果的股价下跌程度来看,已经是超过理性的范畴了,某种程度来看,可以认为当前苹果股价形成了价值洼地。

我过去曾经认为,相比乔布斯,库克缺乏技术与产品创新的光环,这是一种局限性,也抑制了资本市场对苹果的未来股价长期涨幅的看好,如今库克的表现,或许正在强化市场的这种认知,掌舵人的表现也是是苹果股价不稳定波动的一种重要原因之一。而当前短期内促成苹果股价上涨的机会几乎没有,因为目前性iPhone出货量的下滑只是短期低迷,还是长期的风向,暂时并不明朗。

但从长期来看,苹果目前的销量不好、持续下行,已经被投资者持续消化了,因此,只要苹果未来有超出预期的表现,可能会达成一个巨大转变。而当前iOS用户群体在持续扩大、用户净流入超净流出,其用户忠诚度与生态黏性依然具有稳定性表现。而巴菲特增持苹果对其乐观的未来预期显然也是看到了这点。

分析师对苹果的预期不断降低,这可能对苹果股价回升是好事。因为从长期来看,受iPhone销量影响的苹果股价未来重破万亿市值或许是时间问题,当前苹果仅仅只有15倍的市盈率已经是明显过低了,光现金储备就达到2850亿美元的苹果其目前的股价与市盈率与谷歌、facebook相比,苹果的股价可能已经远远低于其内在价值。不过资本市场可能更关注苹果当下这一波短期的投资回报率,一直长期持有苹果的巴菲特在此时再度增持苹果,确实是一个好时机。