原标题:人工智能时代 把钱交给机器打理 这事靠谱吗

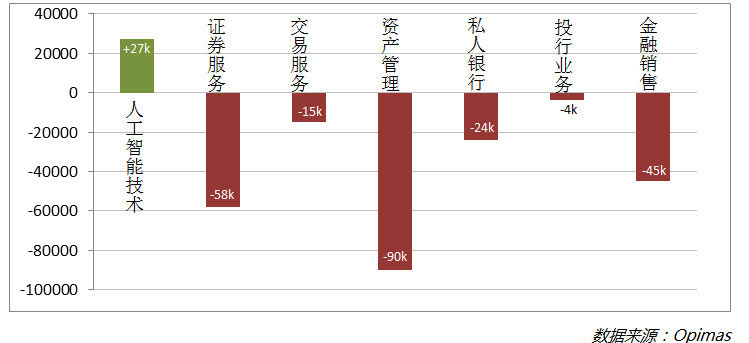

咨询公司Opimas发布的报告《人工智能之于资本市场:下一场运营革命》显示,到2025年,华尔街将有23万个金融工作岗位消失,人工智能技术(AI)将抢走这些金融从业者的饭碗。根据测算,具体消失的职位分布如下:

从图中可以看到,资产管理从业人员的替代程度最高。

在未来,越来越多的资管行业者、基金经理将被计算机以及AI所取代。智能投资的先驱——西蒙斯和他的量化基金——大奖章基金的成功,也让越来越多的程序员成为了国内外资管行业名副其实的“侵略者”。

今天这篇文章,我们来探讨一下AI在投资领域有哪些落地场景和特点。充分了解这些应用场景,我们才能更放心地把钱交给机器打理。

高频交易

最初让投资者们感受到计算机威胁的是称作“高频交易”的投资工具。

高频交易的最大特点就是:快。天下武功唯快不破。高频交易技术利用高性能计算机自动下单,其毫秒甚至微秒级别的速度远超人类交易员。诸多人工智能算法(如SVM模型、神经网络等)也进一步用在高频交易中,判断极短时间内市场的多空趋势,进而领先人类一步寻求获利。这种技术目前多用在一些以日内回转以及对冲策略为主的私募产品中。

如果真有上面说的这么神奇,那我们搭建一台载有人工智能算法的高频交易机器,不就可以躺着赚钱了吗?然而,事实也许并非如此。

高频交易最可怕的地方就在于,它的“快”将人们对短期高收益的贪婪放大了数倍。市场在一个窗口期内是接近零和博弈的状态,那么当所有高频交易算法以及市场交易者都向一个方向预期的时候,市场的平衡就会被打破。随后发生的事情就是崩溃、踩踏、一地鸡毛。2015年股灾期间,俄罗斯的伊世顿公司借助股指期货的高频交易,先是积极做多,随后恶意做空,非法获利近百亿元。而贪婪的结局就是那一年刻骨铭心的股灾,除了参与者被依法处理以外,还有无数投资者的资产一夜蒸发的悲凉。

需要指出的是,高频交易以及搭载在其上的人工智能算法并非负面的东西,使它们变得可怕的是背后贪婪的人。高频交易如果利用得当,至少可以起到以下两个正面效果。

(1)缩短信息时间差。很多对冲基金包括全天候理财产品需要配置全球资产。然而,由于时差的缘故,往往造成信息不对称、消息获取不及时的问题。一个突发消息不能立马反应,就会造成投资组合的市值损失。通过高频交易及相关AI算法,在很小的时间段内捕捉全球市场的资讯以及走势、识别多空以及影响,就可以立马进行交易以避免投资者损失,甚至抓住转瞬即逝的套利机会。

(2)优化市场流动性。目前,高盛等大型投行和经纪商开始利用高频交易算法参与做市,以增加市场流动性,平滑因流动性缺失造成的价格失真。这有效地推动了市场向更加平稳和理性的方向发展。据高盛公开资料显示:90年代,高盛有500人在为股票做市,而现在只剩下不到10人。取代人工交易员的,是做市效果更好的高频交易算法。

指数跟踪

高频交易需要我们对市场、资产以及交易时机十分了解,这些需要很多专业知识。作为普通投资者,我们可以选择AI技术在投资领域的另一个落地场景——指数基金。

指数基金投资的是对应指数的成分股,通过跟踪这些成分股的走势完成投资交易。因此,指数基金的走势和对应指数有着绝对的相关性。被动跟踪指数的过程,完全可以交给AI来做。目前市场上大多数指数基金都是通过机器来自动化交易的。

不过,很多投资者不屑于选择指数基金,原因主要有2个:

(1)指数基金收益低:因为指数基金购买一篮子股票,那么好的坏的都买进来了,最终的收益也被这些坏股票拖累了。

(2)无法避免市场波动:指数基金傻瓜式地跟随着指数的波动进行被动买卖。指数上涨的时候基金涨,指数下跌的时候基金也不落下。

殊不知,上面这两个所谓的“缺点”正好衬托了指数基金的三个优势:

(1)费用低廉:跟踪指数不需要基金经理的主动管理,他们只需要跟随市场被动买卖成分股就行。目前大部分指数基金也都是通过计算机来管理的。这些特点大大降低了人力成本,直接的影响是,产品端的指数基金标的具有相当低廉的管理费用。目前国内市场上主流的指数基金管理费率大约在0.5%-1%之间,而主动式管理基金费率通常在1.5%以上。

(2)风险较小:因为指数基金购买的是一篮子股票,那么风险也就被分散了。虽然一篮子股票里包含了一些业绩不佳的股票,但是我们普遍认为的好股票也存在着普通投资者无法捕捉的风险。就在上个月,医药领域市值最大的康美药业因突发因素连续跌停,市值近乎跌去一半,上万投资者的资金被套在里面。而指数基金不存在跌停的风险,它们将风险分散化,在极端行情中能够减少损失。同时,市场波动的风险也可以通过定期定投的策略来降低。

(3)收益稳健:只要人们相信经济是向更好的方向发展,指数基金长期来看都是震荡上行的。十年前,沃伦·巴菲特在Longbet.org网站上立下一个赌约:自2008年1月1日开始的十年期限中,追踪标普500的指数基金,其回报表现会打败各类主动管理的对冲基金。这个赌约已在今年到期,那么结果如何呢?我们看下面这张统计图:

由上图可见,标普500指数基金以其超120%的十年累计回报击败了所有主动式基金。这些主动式基金的管理者们,凭借自己“聪明”的大脑和“丰富”的学识,预测着每一次上涨和下跌,最后反而因为看不清大势,而成绩平平。加上高额的基金管理费,投资者的最终收益乏善可陈。

因此,对于投资者,指数基金不失为较好的选择。把钱交给管理指数基金的AI,或许更让人放心。

智能投顾

进行指数基金投资,仍需要我们进行合适基金的挑选。如果我们连这一步都懒得做,那么可以选择智能投顾类产品。

智能投顾是利用人工智能技术落地的更加综合全面的场景。业务方面,高频交易和指数追踪技术更多地集中在资产管理的上游阶段,即资产配置和投资交易。智能投顾在兼顾这两个方面的同时,甚至还覆盖了下游阶段,包括品牌销售、通道构建以及客户维护。技术方面,智能投顾除了采用经典的组合模型、机器学习、深度学习算法,还涉及了诸多其它技术,如自然语言处理、知识图谱、语音处理以及智能营销方面的核心技术。

智能投顾的行业规模在迅速发展。作为该行业鼻祖的资管公司Wealthfront,其资产管理规模截至今年上半年已超过100亿美元。咨询公司A.T. Kearney预测,美国智能投顾行业的资产管理规模在2020年将增长至2.2万亿美元,年复合增长率将超50%。

这两年,国内更是将智能投顾产品推向了风口。2016年,广发证券推出了首个智能投顾服务。随后,招商银行作为首家银行机构推出摩羯智投产品。紧接着,第三方机构如蚂蚁金服、苏宁金融、金融界等互联网平台开始介入。根据易观发布的2017年《人工智能理财市场专题分析》报告预测,到2020年,中国人工智能理财规模将达5.22万亿元,占整个资管行业规模5%以上。

虽然未来很美好,但在当下,我国国内的智投产品面临着三个困局:

(1)收益低。据金融界发布的《中国智能投顾行业月度报告》显示,2018年国内智能投顾产品平均收益率无法达到4%,甚至呈现负数。当然,今年由于国际局势变化有一定客观因素,更多原因在于智能投顾的投资模型发挥不出优势。目前,智能投顾在交易端普遍选用资产组合模型(如马克维茨、威廉夏普等提出MPT理论、B-L模型等)。一般,这些模型需要跟踪规模大且流动性好的场内ETF基金。然而,目前国内的场内ETF品种较少,并且大多数行业基金流动性较差,这些阻碍着人工智能技术发挥优势。

(2)费率高。由于资管行业发展的诸多历史原因,国内资管行业的大量从业人员堆积在下游销售阶段,而上游投研端普遍投入较少。因此,销售环节分摊的成本就将人工智能的优势摊薄了。最后的结果是,高佣金高服务费使得产品失去了竞争力。

(3)监管严。2016年和2017年,智能投顾如雨后春笋般在大江南北冒将出来,这其中有不少是互金平台和P2P平台在强监管下打着AI的旗号掩盖自己打擦边球的行径。这给“智能投顾”这个名词罩上了一层阴影,不少知名的智投平台也面临着合规的风险。这在一定程度上阻碍了智能投顾产品和技术的快速推广。

以上三个困局,正是行业突破的关键。根据东方财富Choice数据,10月份,国家队、券商、险资救市的资金,有近百亿流入了各类型的ETF,而并非直接购买个股。诸多大型券商也推出了多种类型的ETF产品,相信规模和流动性随着发展一定会提上去。这将为智能投顾的核心技术奠定基础。

费率方面,很多金融科技团队在销售端推出了智能营销机器人,很多智能客服平台也分担了营销流量,这为降低人力成本提供了技术支持,也将直接降低终端智投产品费用。

监管方面,随着监管政策逐步健全和完善,越来越多成熟的智能投顾技术和产品将脱颖而出,并把该领域引导向更合理的发展轨道。

总结

综上可见,在投资领域,人工智能是一把双刃剑,它既可以服务我们,也可以给我们带来危害。所有的原因在于背后使用它的人。对于大多数投资者而言,我们给出如下建议:

(1)高频交易的技术门槛和专业门槛较高,不建议普通投资者参与。

(2)跟踪指数类的投资产品(如指数基金)是普通投资者较好的选择,这主要缘于它的三个突出优势:风险低、费用低且收益稳健。

(3)智能投顾仍处于发展初期,很多基础设施(如场内ETF)和监管政策还不健全,行业人员结构也需调整。因此,目前建议以观察和开放的心态来看待市场上五花八门的智投产品。但是智能投顾是AI和资管结合的最好方向,也是未来资管发展的大趋势。让我们拭目以待吧!