【海通策略】浴火重生:三次行业突发安全事件回顾(荀玉根、姚佩)

文章首发时间:2018年9月12日

核心结论:①历史上最具代表性的三次行业安全事故:三聚氰胺、温州动车、白酒塑化剂,其过程多为事故爆发、媒体报道、官方介入、更大范围报道,期间股价大幅跑输市场。②看似时点巧合的突发事故只是触发股价下跌的导火索,基本面与估值不匹配是背后主因,事故是否影响基本面预期是判断股价错杀的关键。③事故发生后更为严格的行业规范与监管助于行业基本面重回稳健增长轨道,准入门槛提高,集中度提升龙头更为受益。

浴火重生 ——三次行业突发安全事件回顾

2018年7月中旬媒体曝出长生生物疫苗事件,随后中央领导就疫苗事件做出重要指示,国务院派驻调查组。事件发生至今ST长生股价下跌-86.5%,医药指数下跌-14.5%。类似的行业安全突发事故并非首次,2008年的三聚氰胺、2011年的温州动车、2012年的白酒塑化剂都是典型案例。这篇专题我们选取这三个案例,深入分析此类行业突发安全事件中的股价反应,后续基本面、行业结构的演变。

以下是我们得出的一些基本结论:

①突发安全事件的严重程度受两个因素影响:事故造成的人身物理伤害、监管对事件的关注程度。如温州动车事故爆发后国务院立即成立事故调查组,白酒塑化剂爆发后两年国家卫计委才公布了白酒产品中塑化剂风险评估结果。

②突发安全事故往往经历事件爆发—媒体报道—官方介入—更大范围报道与渲染的过程,在这整个期间股价很可能会持续下跌,也可能出现错杀。这在三聚氰胺、白酒塑化剂事件中都有体现。

③事件爆发后,上市公司停牌只会延缓下跌时间,不会缓解跌幅,如白酒塑化剂事件中酒鬼酒复牌后连续四个跌停,公司坦诚、及时的反馈是必要且有效的,增持、回购等措施有助于股价企稳,如茅台公告回应塑化剂质疑、发布大股东增持计划。

④基本面与估值匹配度是决定股价的核心因素,三聚氰胺、温州动车事件爆发前行业基本面已在恶化,看似时点巧合的行业突发事件,只是股价一触即跌的导火索。这也意味着事故是否影响到基本面预期是确定股价错杀的关键,如温州动车事故爆发后不久国务院决定高铁降速,暂停审批新项目。

⑤行业突发安全事件后往往会出台更为严格规范的制度法规,行业准入门槛提高使得龙头更为受益,中小企业则面临洗牌出局的可能,三聚氰胺、白酒塑化剂后行业集中度均有提升。

⑥突发安全事件及后续处罚说明“监管俘获”的确存在,此类事故不大可能毁灭一个行业,浴火重生,事故后更加规范的监管保障行业发展更加健康,乳制品、白酒行业在随后几年均迎来新一轮景气周期。

以下展开我们对三个案例的详细分析:

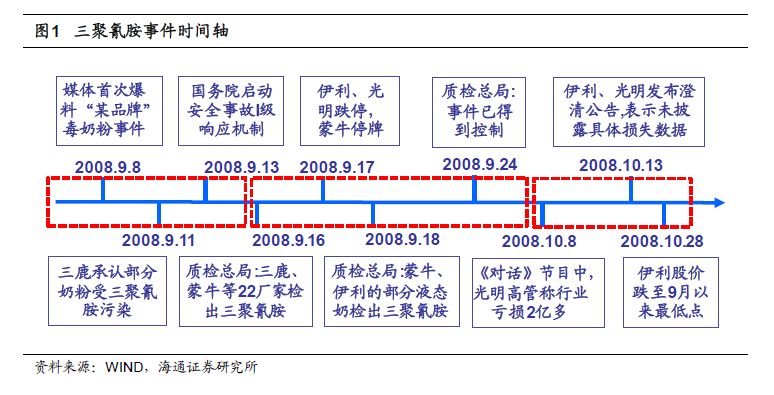

1. 三聚氰胺事件促使行业洗牌,集中度提升

三聚氰胺事件一波三折,相关龙头公司股价腰斩。与多数行业突发事件类似,三聚氰胺事件经历了“媒体报道”—“官方介入”—“更大范围报道与渲染”的过程。事件一开始关注度不高,市场反应也是波澜不惊。2008年9月8日,甘肃《兰州晨报》等媒体以“某奶粉品牌”为名,爆料毒奶粉事件。9月11日晚,三鹿发布产品召回声明,承认部分批次三鹿婴幼儿奶粉受三聚氰胺污染。事件第一波(9/8-9/15)市场并没有做出反应,期间中信乳制品指数-1.1%,蒙牛-10.2%,伊利上涨0.4%,光明下跌-5.7%,三元-7.0%,上证综指-5.6%。第二波发酵起于9月16日晚国家质检总局公布三鹿、蒙牛、伊利、光明、圣元等22个厂家的奶粉检出三聚氰胺。当日蒙牛股价下跌-0.7%,伊利-6.0%,光明-7.9%,圣元-54.5%,17日伊利、光明双双跌停。9月18日晚质检总局公布蒙牛、伊利、光明的部分液态奶也检出三聚氰胺,而三元、雀巢液态奶产品未检出三聚氰胺,事件影响进一步扩大。事件第二波(9/16-9/24)蒙牛下跌-59.6%,伊利-36.8%,光明-13.0%,圣元-36.9%,而未检出三聚氰胺的三元股份则上涨52.6%,同期上证综指上涨6.6%。大跌之下24日光明乳业大股东宣布增持100万股,25日伊利股份也发布公告称问题批次产品清理工作已全面结束,合格产品全面恢复上架销售,两只股票勉强止跌。但事件并未就此结束,“十一”期间媒体与公众对毒奶粉事件越发关注,10月12日晚央视《对话》节目中主持人预测三聚氰胺事件致三家企业损失超2亿元,随后光明乳业总裁郭本恒称:实际损失不止这些。这一说法加剧了市场对基本面的担忧,虽然13日晚伊利、光明均发布澄清公告,表示从未披露具体损失数据,但都预计当年第三季度亏损。在事件第三波(10/6-10/28)蒙牛下跌-28.7%,伊利-26.3%,光明-22.7%,圣元-31.6%,同期上证综指跌幅-22.8%。回头看整个事件发生过程,期间(09/9/8-10/28)乳制品行业指数下跌-37.9%,同期蒙牛-72.5%,伊利-51.9%,光明-30.6%,圣元-68.9%,上证综指下跌-19.6%。

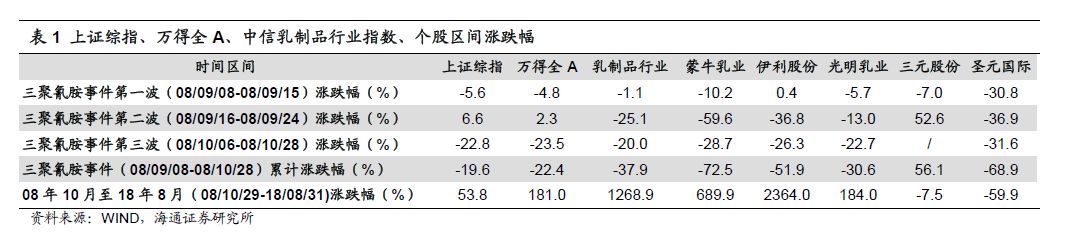

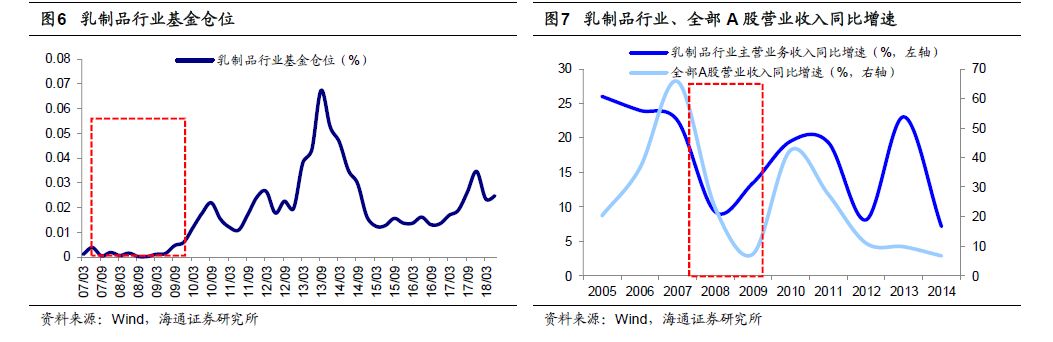

三聚氰胺事件爆发前市场疲弱,乳企行业基本面已在恶化。2008年9月三聚氰胺事件爆发之前,股市已经经历了一年多熊市,上证综指从2007年10月高点6124点跌至2008年9月事发前的2202点,跌幅达64%。回看事件爆发前的基本面表现,2006年玉米价格上行推升饲料价格上涨,国际奶粉价格上涨使得部分食品、饮料企业转向国内抢购原奶,致使2007年下半年开始国内原料乳及乳品价格全面上涨,乳品企业盈利出现下滑。伊利股份扣非后归母净利润累计同比在06Q4见顶回落,从28.6%降至事发前08Q2的-68.3%,ROE(TTM,下同)从06Q3高点13.7%降至08Q2的-3.3%;光明乳业事发前连续12个季度扣非后归母累计净利同比负增长,08Q2为-91.7%,ROE为10.5%;蒙牛扣非后归母净利累计同比在06Q4见顶回落,从51.8%降至事发前08Q2的21.7%,ROE从24.3%降至20.3%。盈利恶化导致PE失效,用PS观察个股估值变化,伊利股份PS(TTM)从2007年10月牛市高点1.0倍(历史自下而上47%分位,下同)降至08年9月事发前0.5倍(8%分位),光明乳业从2.0倍(90%分位)降至事发前0.7倍(12%分位),蒙牛从2.6倍(100%分位)降至1.5倍(63%分位)。对于这样的基本面恶化趋势,基金持仓也做出反应。基金重仓股中乳制品占比从07Q2的0.36%(80%分位)降至08Q2的0.13%(67%分位)。整体看,三聚氰胺事件爆发前,乳制品行业无论从股价还是基本面看都是低迷的。

三聚氰胺事件爆发后估值盈利双杀,机构持仓跌至冰点。三聚氰胺事件对乳制品行业造成严重打击,销售接近停滞、存货报废、前期广告投入付之一炬。伊利在2008年年报中指出“三聚氰胺事件”的发生,对整个乳品行业造成了非常严重的负面影响,公司产品销售大幅下滑,存货积压报废严重,为恢复市场销售的促销和宣传费用增加。报告期内受“三聚氰胺事件”影响造成存货报废8.8亿元,计提跌价准备2.3亿元,全年扣非后归母净利润亏损18.0亿元,同年光明乳业亏损4.2亿元,蒙牛亏损3.0亿元。龙头公司估值均创下新低,伊利股份PS(TTM)降至0.2倍(0%分位),光明降至1.5倍(0%分位),蒙牛降至0.3倍(0%分位)。估值与盈利双杀下,机构迅速抛售乳制品股票,乳制品行业基金仓位从08Q2的0.13%(67%分位)直接降为08Q4的0%(0%分位)。

事件促发乳制品行业洗牌,行业盈利与集中度双提升。三聚氰胺事件使得消费者对国产乳企的信任跌入谷底,随之婴幼儿奶粉进口量呈现爆发式增长,市场普遍担心国内乳企是否从此便一蹶不振。十年后回看,三聚氰胺事件促使国家加快出台相关行业政策规范,2008年11月国家发改委等联合发布《奶业整顿和振兴规划纲要》,要求年底前,对乳品生产、收购、加工等各环节进行全面整改,并使各环节基本恢复到正常状态,中央财政将一次性下达补贴资金补贴奶农,对陷入困境的乳企将给予财政扶植。2009年6月工信部与发改委联合发布《乳制品工业产业政策(2009年修订)》。新政策最大的变化在于,新建乳制品项目可控奶源占比从30%提高至40%,大幅提高了奶业企业扩张成本。同时,还原奶彻底被禁。政策规范下乳制品安全问题得到有效遏制,行业重回健康发展轨道,全国乳制品行业主营收入从2008年的1431亿元增长至2014年3298亿元,年化复合增速14.9%,利润总额从40亿元增长至225亿元,复合增速33.2%,而同期全部A股收入年化复合增速16.9%,利润复合增速20.9%。从行业结构看三聚氰胺事件使乳制品行业出现洗牌,事件直接相关企业三鹿集团在2009年被三元集团收购,行业准入门槛提高,上市龙头企业凭借资金实力和研发投入,在后续市场中不断提高市占率,抗风险较弱的中小企业逐渐萎缩甚至退出,2008年整个行业的企业数量达到了峰值的815家,2016年仅剩下627家。从股价看三聚氰胺事件是乳制品行业熊市中的最后一跌,包括蒙牛、伊利在内的多家乳制品企业股价在此后十年均不断创下新高。2008年10月至今,蒙牛、伊利、光明股价分别上涨685%、2205%、175%,而同期上证综指、万得全A仅上涨51%、173%,而当时逆市上涨的三元股份则在随后十年中因经营疲弱,股价至今反而下跌-6%。事件过后基金开始重新建仓,乳制品行业基金持仓由08Q4的0%(0%分位)回升至09Q1的0.09%(46%分位),此后持续加仓至13Q3高点6.7%(97%分位)。

2. 温州动车事故促发铁路改制,高铁发展方向未变

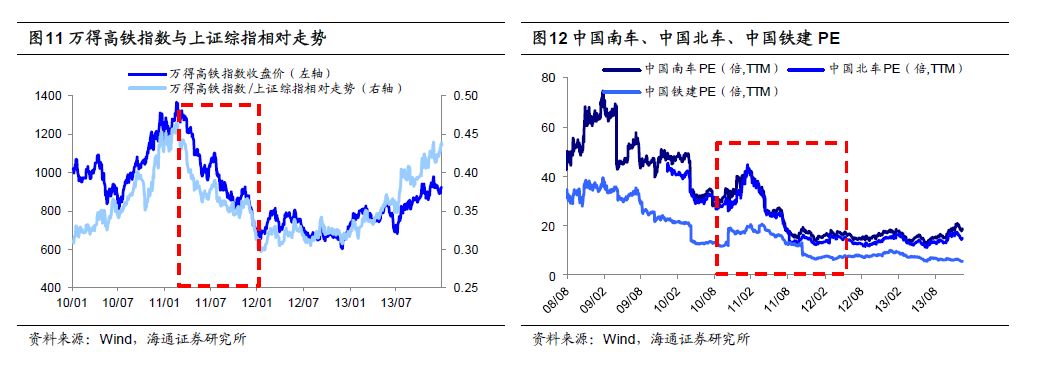

温州动车事故短期重创高铁概念股。2011年7月23日浙江温州境内发生动车追尾事故,造成40人死亡、172人受伤,25日国务院批准成立事故调查组。7月25日周一万得高铁指数下跌-5.8%,中国南车-8.9%,中国北车-9.7%,天马股份等6只高铁概念股跌停。7月28日,上海铁路局公布事故调查结果:信号设备及调度问题致动车追尾。同日时任国务院总理温家宝前往事故现场,悼念遇难者。虽然“高速运行”并非事故主因,但市场对高铁发展进程已出现担忧,事件第一波(7/25-8/9)高铁概念股受到重创,期间高铁指数下跌-15.1%,中国南车-19.3%,中国北车-22.8%,中国铁建-19.1%,上证指数-8.8%。8月10日,国务院常务会议决定适当降低高铁运行时速,重新评估尚未开工的铁路项目,暂停审批新项目,至此自2008年开始高速迈进的铁路建设进入实际减速慢行阶段,事故影响从个案事故升级至行业基本面预期调整,股价继续深度回调,事件第二波(8/10-12/27)高铁指数下跌-24.3%,中国南车-19.1%,中国北车-15.5%,中国铁建-16.1%,上证综指同期-14.2%。12月28国家安监总局公布事故调查报告,国务院常务会议宣布对铁道部相关人员严肃追究,至此事故调查宣告结束。2012年4月1日科技部印发《高速列车科技发展“十二五”专项规划》,4月3日温家宝调研时强调要全面看待我国铁路与高铁的发展,确保铁路投资到位,市场情绪逐渐恢复,事件第三波(2011/12/28-2012/4/5)高铁指数上涨3.7%、中国南车4.8%、中国北车4.6%、中国铁建7.2%,同期上证指数上涨6.3%。整个事件过程中(2011/7/25-12/4/5),高铁指数最大跌幅-40.5%,中国南车-38.3%,中国北车-36.9%,中国铁建-36.3%,上证指数-23.0%。

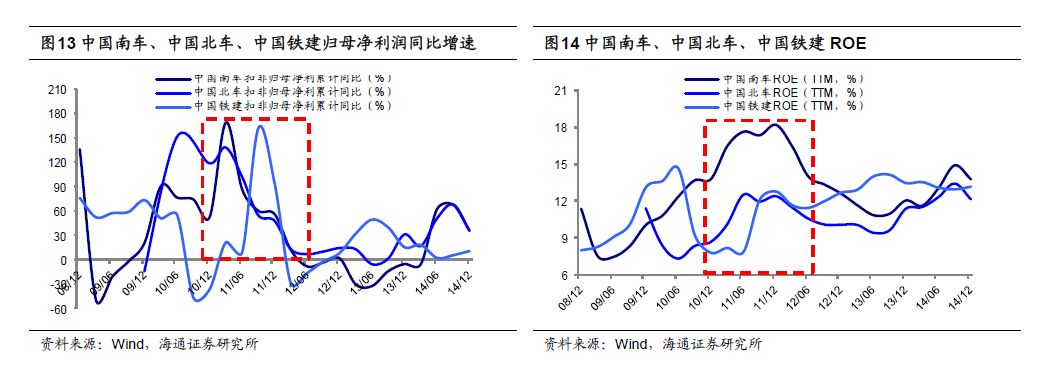

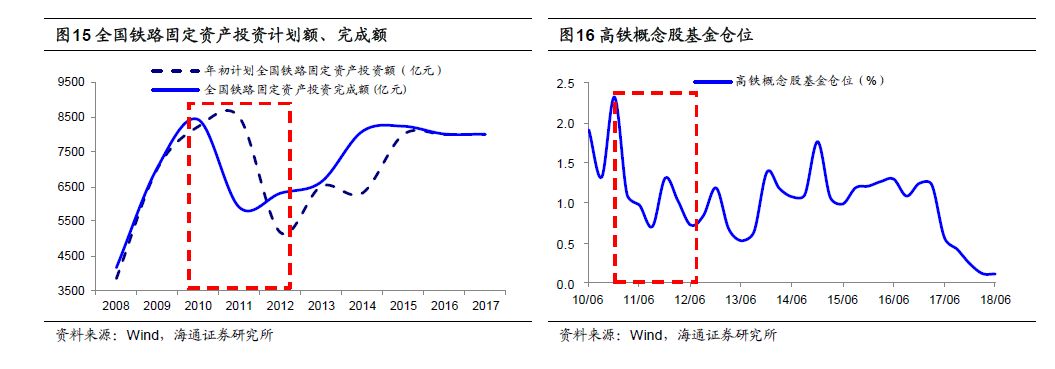

2008-10年高铁建设高速迈进,11年2月铁道部人事变动,事故爆发前股价已在回落。作为2008年政府四万亿投资重点,中国铁路固定资产投资额从2008年的4168亿元翻倍至2010年的8427亿元,受益于铁路投资高增长,高铁相关概念股盈利持续向好,中国南车扣非后归母净利润累计同比从09Q1的-49.8%上升至事故前11Q1的169.1%,ROE(TTM,下同)从7.5%升至16.5%;中国北车净利同比从09Q4的-14.7%上升至11Q1的138.6%,ROE从10Q2低点7.4%升至11Q1的10.1%;中国铁建在08-10Q2期间也保持了50%以上的净利累计同比增速, ROE维持在8%-15%区间。基本面改善推动股价上行,2008年初-2011年1月底高铁指数上涨27.5%,中国南车166.5%,中国北车69.6%,中国铁建下跌-29.7%,上证指数-47.0%。行业转折点发生在2011年2月原铁道部部长免职,新任铁道部部长4月提出了“保在建、上必需、重配套”的高铁建设方针,5月初铁道部下调2011年铁路基建投资额,较之前计划减少14%。龙头个股基本面也在11Q1到达高点后出现下行,中国南车11Q2/11Q1扣非后归母净利润累计同比为86.6%/169.1%,中国北车103.0%/138.6%,中国铁建9.1%/26.1%。人事变动与铁路投资计划缩减使得高铁概念股深度回调,11年1月底到7月动车事故爆发前高铁指数下跌-16.3%,中国南车-26.5%,中国北车-31.8%,中国铁建-26.4%,上证指数-0.7%。从估值看中国南车PE(TTM)从10年9月低点27.6倍(历史自下而上21%分位,下同)升至11年1月高点43.9倍(52%分位),又降至7月事发前25.2倍(15%分位);中国北车从25.8倍(34%分位)升至44.4倍(100%分位),再降至23.8倍(24%分位);中国铁建从11.6倍(5%分位)升至20.5倍(44%分位),再降至15.6倍(25%分位)。高铁建设属于国家长期支持战略,2010年底基金重仓高铁概念股,持仓比例2.3%。11Q1减仓至1.1%。回溯看动车事故之前,因铁道部人事变动、投资计划缩减,高铁概念股已下行近半年,基金已在减持。

动车事故后铁路建设速度骤减,项目暂停,企业盈利下降,机构抛售。虽然2011年5月铁路部就已下调了铁路固定资产投资规模,固定资产投资完成额累计同比从2011年3月高点32.5%降至6月2.8%,但动车事故的爆发则彻底扭转了铁路投资建设节奏,事故发生后一个月国务院决定对尚未开工的铁路项目重新评估,暂停审批新项目,固定资产投资完成额累计同比进一步回落至11年底的-29.7%。铁路企业融资出现困境,中国北车和中国南车11年3月和6月分别启动的百亿增发计划,因“7·23”事故后股价下跌而遭遇搁浅,8月11日,中国中铁公告非公开发行A股方案终止。此后两年中国南车、中国北车未接到新动车组订单,直到2013年8月15日动车组招标重启。相关企业盈利增速持续恶化,中国南车净利累计同比从11Q2的86.6%降至13Q2的-32.5%,ROE从17.6%降至10.9%。中国北车净利同比从11Q2的103.0%降至13Q2的-5.6%,ROE从12.5%降至9.5%。中国铁建净利同比从11Q3的163.0%降至12Q2的-16.6%。股价下跌,基本面恶化,估值也创下新低,中国南车PE(TTM)从11年1月高点43.9倍降至13年7月低点12.3倍(0%分位),中国北车从11年1月高点44.4倍降至14年5月低点10.7倍(0%分位),中国铁建从11年2月高点20.5倍降至14年3月低点4.6倍(0%分位)。事故发生后基金纷纷抛售相关股票,基金重仓股中高铁概念股的持仓比例从11Q2的1.0%,降至11Q3的0.7%,13Q2降到历史低位0.5%。

动车事故促发铁路体制改革,高铁发展方向始终未变。铁道部的体制问题长期被人诟病,动车事故虽与之后的体制改革无直接关系,但却加速暴露了存在的问题,2011年12月国务院对动车事故定性为“因列控中心设备存在严重设计缺陷、上道使用审查把关不严、雷击导致设备故障后应急处置不力等因素造成的责任事故”,铁道部“在设备招投标、技术审查、上道使用上把关不严”。2013年3月两会审议了国务院机构改革和职能转变方案,铁路政企分开,铁道部撤销,组建中国铁路总公司,承担铁道部的企业职责,存续64年的铁道部成为历史。此后停滞近两年的高铁建设逐渐回暖,13年7月国务院部署改革铁路投融资体制,体制改革为铁路发展打破资金瓶颈、排除制度障碍。8月,动车组招标在沉寂两年后重启。铁路投资额从2011年低点5906亿逐年回升,2014/2013/2012铁路投资同比增速为21.8%/5.2%/6.8%,2014年以来铁路投资额每年均超过8000亿元。企业层面,随着动车组招标重启和海外业务拓展,中国南车净利累计同比从13Q2的-32.5%上升至14Q3的67.5%,ROE从10.9%升至14.9%。中国北车净利同比从-5.6%升至68.1%,ROE从9.5%升至13.4%。2014年12月30日中国南车与中国北车发布重组公告,为避免海外市场恶性竞争,提高国际市场竞争力,以南车换股吸收北车的方式合并为中国中车。2015年中国中车归母净利润较14年南北车之和增长9.3%。2017年9月复兴号正式上线运营,350公里时速意味着动车事故后保持了6年的300公里时速终被打破。从2013年7月到15年6月,高铁指数上涨562.7%,中国南车上涨763.5%,中国铁建547.1%,上证综指150.3%,万得全A 231.5%。总体而言,动车事故突发而惨痛,短期内重创高铁概念股,中期对铁路投资造成负面冲击,但是长期来看,铁路投资趋向理性,体制改革破除积弊,发展铁路、发展高铁的方向始终未变。

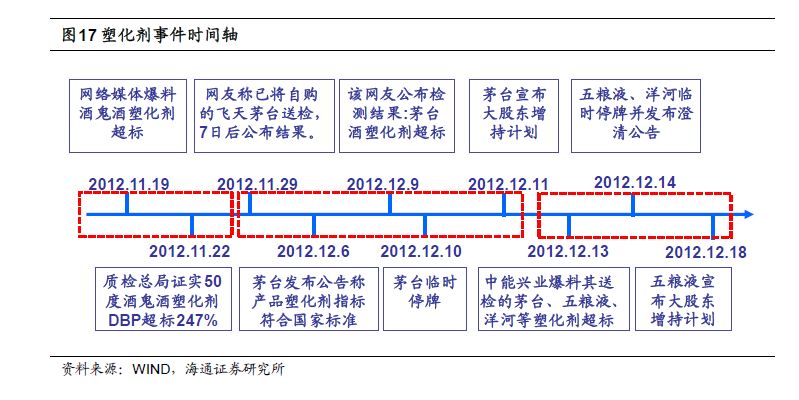

3. 塑化剂事件后白酒消费结构出现重大调整

塑化剂事件从个别酒企蔓延至全行业,网络爆料与企业多空拉锯。白酒塑化剂事件起于2012年11月19日21世纪网站报道,送检酒鬼酒塑化剂超标2.6倍。当日酒鬼酒停牌,白酒股暴跌,中信白酒指数下跌-5.2%,茅台-4.6%、五粮液-5.8%、洋河-5.3%。22日国家质检总局证实50度酒鬼酒塑化剂DBP超标247%,酒鬼酒发布公告致歉,但仍称产品可放心饮用,受此影响当日白酒股再度下跌。23日酒鬼酒复牌后连续4个跌停。塑化剂第一波围绕酒鬼酒展开,期间(11/19-11/28)中信白酒行业指数跌-8.7%,茅台-2.7%、五粮液-12.1%、洋河-10.8%、酒鬼酒-34.4%,同期上证综指跌-2.1%。11月29日网友“水晶皇”在其新浪博客上自曝将飞天茅台送到检测中心,伴随媒体传播,塑化剂事件开始蔓延至其他品牌,12月6日茅台发布公告称产品塑化剂指标均符合国家要求,12月9日该网友公布检测结果,显示茅台酒塑化剂超标,茅台于12月10日临时停牌并在11日宣布大股东增持计划,暂时稳住了股价。事件第二波围绕茅台展开,期间(11/29-12/12)中信白酒行业指数跌-3.4%,茅台-3.0%、五粮液-4.6%、洋河-5.8%、酒鬼酒4.6%,上证综指5.5%。12月13日塑化剂事件迎来第三波发酵,北京中能兴业投资咨询公司在微博上爆料其自行送检的茅台、五粮液、洋河等酒品牌塑化剂超标,相关个股当日再度下跌,为应对此次爆料,五粮液与洋河先是于12月14日双双宣布停牌,并发布检测报告证明其塑化剂未超标,随后公布大股东增持计划,洋河也公布回购计划。事件第三波因相关企业处理得力,加之市场对利空消息的敏感度下降,期间(12/13-12/19)中信白酒行业指数6.0%,茅台3.6%、五粮液7.3%、洋河6.5%、酒鬼酒2.5%,上涨综指3.8%。回顾整个事件(2012/11/19-12/19)期间上证综指上涨7.3%,中信白酒指数最大跌幅-38.4%,茅台-13.5%、五粮液-21.4%、洋河-16.3%、酒鬼酒-42.6%。

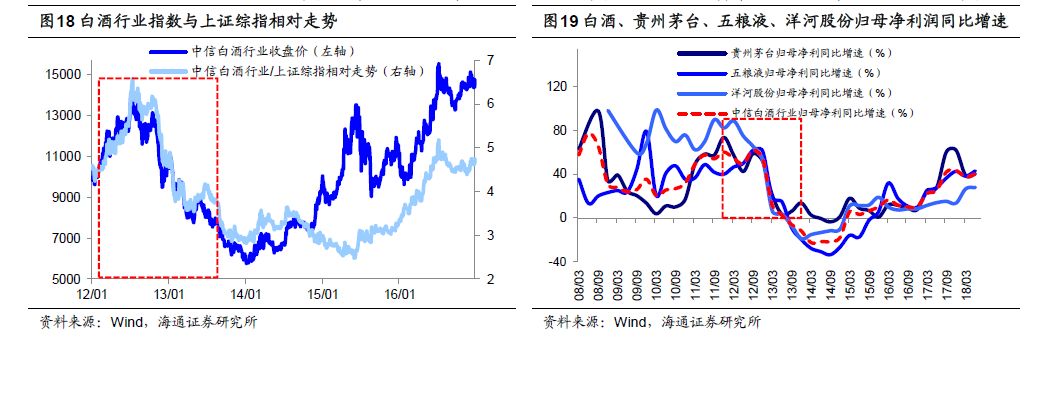

塑化剂事件爆发前,A股震荡磨底,白酒一骑绝尘。2012年11月白酒塑化剂事件爆发的市场背景是A股在12年1月进入了长达两年半的圆弧磨底期,而白酒股价自08年底开始持续上行,到12年7月中信白酒行业指数累计涨幅达297%。这期间固定资产投资以及政务消费带动白酒量价齐升,飞天茅台出厂价自09年499元涨至12年819元,零售价自800元涨至2300元。白酒行业归母净利累计同比从09Q2低点24.1%升至12Q362.0 %,ROE(TTM,下同)从26.1%涨至40.4%。龙头个股如贵州茅台归母累计净利同比从10Q1低点4.0%升至12Q358.6%,ROE从30.6%升至45.0%;五粮液归母净利同比从08Q2低点13.2%升至12Q3 61.9%,ROE从16.0%升至35.0%。而同期全部A股归母净利同比从10Q1高点61.4%降至12Q3-2.1%,ROE从14.6%降至13.4%。整体疲弱的市场下白酒股自然成为抱团取暖的港湾,基金重仓股中白酒持仓占比从08年底的8.1%(76.4%分位)持续升至12Q2的13.9%(93.9%分位)。12年中白酒股价开始补跌,白酒行业指数从12年7月高点至11月事发前下跌-18.4%,茅台-12.4%、五粮液-18.6%、洋河-28.9%,上证综指-7.8%。回头看塑化剂事件更像是白酒业步入寒冬的加速器,高位的股价、迅速扩张的产能、密集的持仓打破了抱团取暖幻想。

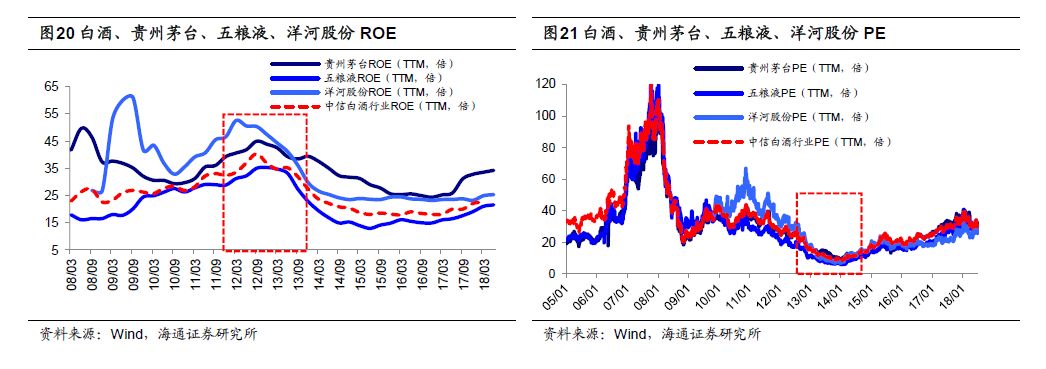

塑化剂事件后限制三公政策出台,白酒行业进入深度调整阶段。和三聚氰胺事件不同的是,白酒塑化剂事件对行业基本面并未形成太大冲击,多家酒企都辟谣不存在塑化剂问题,有官员也表示塑化剂的安全标准在世界各国并无统一定论。但随后12年底出台的限制三公消费的政策却给白酒业带来重创。12月4日中央出台关于改进工作作风的八项规定,12月24日中央军委发布“禁酒令”。限制三公使得白酒政务消费大幅缩减,销量下滑、库存堆积、价格调减成为随后三年的行业主旋律。飞天茅台价格从12年高点2300元跌至14年1000元左右。前期酒企大幅扩张的产能成为拖累,白酒行业归母净利累计同比增速从12Q3的62.0%降至14Q1的-22.5%,ROE从40.4%降至23.7%;茅台归母净利同比从12Q3 58.6%降至14Q3 -3.4%,ROE从45.0%降至32.3%;五粮液归母净利同比从12Q3 61.9%降至14Q3 -33.7%,ROE从35.0%降至14.8%。从12年7月12日高点到14年1月9日低点,白酒行业指数下跌-58.6%,茅台-51.9%、五粮液-59.8%、洋河-73.6%,上证综指-7.2%。估值方面白酒行业PE(TTM)从12年7月高点27.3倍(15.9%分位)持续降至14年初8.5倍(0.1%分位),茅台从27.0倍(32.0%分位)降至8.9倍(0.1%分位)、五粮液从20.2倍(11.3%分位)降至6.1倍(0.3%分位)。抱团取暖失败,基金重仓股中白酒持仓占比从12Q2的13.9%(93.9%分位)降至12Q4的8.8%(69.6%分位),随后继续降至13Q4的1.4%(5.4%分位)。

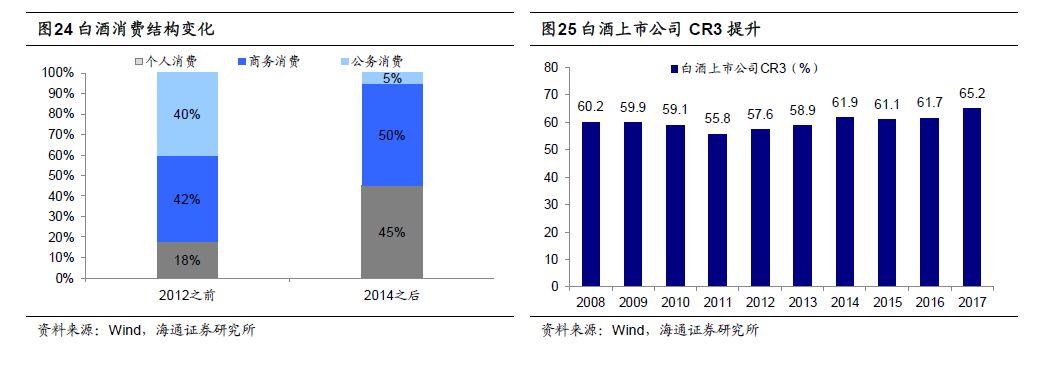

塑化剂事件后白酒消费结构出现重大调整,2015年迎来新一轮景气周期。由于白酒中检测出的塑化剂来源说法不一,加之塑化剂标准含量本身难于定论,事件发生后塑化剂含量的新标准出台较为缓慢,直到14年6月由国家卫计委公布了白酒产品中塑化剂风险评估结果,其塑化剂标准较11年卫生部下达511文件中的标准有所放宽。但随后限制三公消费的政策则对白酒行业基本面产生了深远影响。白酒消费结构发生重大变化,消费主体逐渐由政府转向居民,随后几年中白酒企业纷纷推出中低档产品,茅台对旗下的酱酒、仁酒降价一半,五粮液推出五粮特曲精品等三款中低端白酒。另一方面,白酒企业开展互联网营销,茅台于2014年成立电子商务公司,开始O2O业务,五粮液也在2015年搭建了自己的电商平台。为应对供给端过剩产能,各大酒企也减慢了投资步伐。经过三年多调整,白酒消费重心转移向个人,2012年以前政务消费占比约40%,个人消费约18%,而2014年以后,政务消费大幅降至5%,个人消费升至45%。在消费升级带动下,中低端白酒需求萎缩,龙头企竞争力显现,白酒上市公司行业集中度CR3从2012年的58%升至2017年的65%。2015年前后白酒股基本面重新向好,迎来新一轮景气周期,白酒行业的归母净利累计同比增速从14Q3的低点-21.6%涨至17Q4的高点43.3%,ROE从20.9%升至22.1%,相关龙头股价创下历史新高,15年至18年8月,中信白酒行业指数、茅台、五粮液、洋河累计涨跌幅分别为153.8%、269.1%、178.2%、84.3%,同期上证综指下跌-20.3%。基金重仓股中白酒持仓占比从15Q1的0.5%(2.2%分位)一路升至18Q2的10.2%(89.0%分位)。

风险提示:已有案例分析不能代表未来类似行业事件影响路径及程度。